每经记者|任飞 每经编辑|叶峰

9 月 13 日,万家、天弘、大成、泰康、国泰基金五家公募机构宣布旗下的科创债 ETF 提前结束募集。这些产品都仅发行一天,且有产品已经达到募集上限。结合各产品募集上限,第二批集中发行的 14 只科创债 ETF,最大募集规模可达 420 亿元。

第二批科创债 ETF 屡现首日结束募集

科创债 ETF 是投资于一篮子科技创新主题债券的交易型开放式指数基金,具有 T+0 交易、费率低等特点,是为投资者提供便捷配置 「科技+金融」 赛道的有效工具。证监会近期发布的 《公开募集证券投资基金销售费用管理规定 (征求意见稿)》 中关于赎回费的规定,更加提振了市场对债券类 ETF 的需求。按照新规定,包括科创债 ETF 在内的债券类 ETF 在赎回费率方面具有明显优势,可能会接替场外债基吸引更多投资者。

第二批募集的 14 只科创债 ETF 销售火爆。截至 9 月 13 日上午,万家、天弘、大成、泰康、国泰基金五家公募机构已宣布提前结束募集。

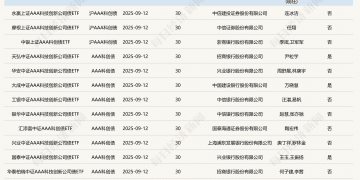

说明:第二批科创债 ETF 发行计划统计 来源:Wind

首批科创债 ETF 则是在 7 月正式上市。今年陆家嘴论坛上,中国证监会主席吴清表示要大力发展科创债,加快推出科创债 ETF,积极发展可交换债、可转债等股债结合产品。当晚,10 家头部公募公司便集体上报首批科创债 ETF,产品于 7 月 2 日正式获批,7 月 17 日集体上市。Wind 数据显示,首批 10 只科创债 ETF 产品自 7 月 17 日上市以来,截至 9 月 12 日,价格微跌,但区间净流入额累计已经达到 951.95 亿元。

说明:首批科创债 ETF 发行及行情统计 来源:Wind

年内收益率领先各大债券指数

此次集中发行的科创债 ETF 共有 14 只,均是在今年 8 月 20 日上报并于 9 月 8 日获批,基金的募集上限均为 30 亿元,这意味着,第二批科创债 ETF 的募集规模上限或达到 420 亿元。

从第二批科创债 ETF 管理人公布的产品信息来看,这 14 只产品主要跟踪三类指数,分别是上证 AAA 科技创新公司债指数、中证 AAA 科技创新公司债指数、深证 AAA 科技创新公司债指数。

从各指数的加权方式以及成分数量来看差异较大。从成分数量来看,Wind 统计显示,前述三类指数分别拥有成分数量 806 个、983 个、178 个。除深证 AAA 科技创新公司债指数采用债券发行量加权外,剩余两个指数均采用发行规模加权。

这也使得这三类指数的收益曲线有所不同。Wind 统计显示,截至 9 月 12 日,今年以来,上证 AAA 科技创新公司债指数、中证 AAA 科技创新公司债指数、深证 AAA 科技创新公司债指数的收益率分别为 1.23%、1.24%、1.39%,即便是从 A 股本轮 4 月 8 日启动的新一轮上涨开始,区间涨幅也分别达到 0.74%、0.75%、0.88%。

来源:Wind

相比之下,国债指数对应年内的收益率为 0.94%,4 月 8 日以来的收益率为 0.20%;中长期纯债基金指数对应的收益率分别为 0.34%、0.11%;短债基金指数对应的收益率分别为 0.91% 和 0.56%。

可见,第二批科创债 ETF 所跟踪的三类指数无论是在年内收益率方面,还是在 A 股开启新一轮上涨行情的背景下,收益率均较其他类型的纯债类指数或基金产品指数领先不少,也进一步激活了投资者信心,丰富了科创债市场的广度和深度。

有分析指出,随着科创债市场的不断扩容,成分券流动性进一步提升,投资者可以将其作为稳健型组合的底仓配置。尤其是在传统固收产品收益率持续下行,资金陷入 「配置难」 的背景下,科创债 ETF 作为政策支持下的兼具收益性、安全性、流动性、交易便利性等优势的产品,受到各类资金的关注,市场需求空间广大。

此外,投资科创债的主要风险仍是企业因经营不善等原因无法按时足额还本付息的风险。科创债 ETF 以中短债为主,久期相对较短,利率风险相对较低,但市场利率的大幅波动仍可能对其产生影响。

封面图片来源:每日经济新闻

文章转载自 每经网