【文章来源:期货日报】

「完善衍生品布局 服务高质量发展」 报道 (上)

编者按:今年以来,在期货行业各方的努力和推动下,期货市场在品种工具供给上取得积极突破:系列期权落地、首个再生金属期货品种上市、化工和浆纸产业链衍生品体系进一步完善、月均价期货获准注册、新的新能源金属期货有望推出、人民币外汇期货提上日程……截至目前,我国已上市 157 个期货和期权品种,广泛覆盖农产品、金属、能源、化工、建材、造纸、航运、金融等国民经济主要领域。今日起,本报推出 「完善衍生品布局 服务高质量发展」 报道,敬请关注。

年初召开的中国证监会 2025 年系统工作会议提出,完善农业强国、制造强国、绿色转型等重点领域期货品种布局,提升产业客户参与度。

今年前三季度,我国期货市场在丰富和完善品种体系方面取得显著进展。铸造铝合金期货和期权、纯苯期货和期权、丙烯期货和期权、胶版印刷纸期货和期权,以及燃料油、石油沥青和纸浆期权等先后挂牌上市。铂、钯期货和期权,焦煤期权,以及线型低密度聚乙烯、聚氯乙烯、聚丙烯月均价期货等上市也提上日程。

接受期货日报记者采访的业内人士普遍认为,未来,随着更多新品种上市,我国期货市场在服务实体经济、服务国家战略等方面将发挥更大作用。

「上新」 加速 服务精细化风险管理

商品期货和期权新品种的加速推出,释放出我国期货市场深化服务实体经济、助力产业高质量发展的积极信号。

「新品种的密集上市,正是精准对接产业风险管理需求的体现。」 广发期货总经理徐艳卫认为,今年以来,国内期货交易所陆续上市新品种,可服务和辐射的国民经济领域更加广阔,可供实体产业选择的工具更加多样化。比如,在 「双碳」 目标的引领下,与之相关的有色金属材料也得到快速发展,但价格不稳定、不透明等使产业生态平衡面临挑战。推出铸造铝合金期货和期权,积极推动铂、钯等新能源金属期货上市,彰显了期货市场主动服务国家战略,深挖实体经济风险管理新需要,服务实体经济高质量发展的支撑作用。

「政策导向清晰聚焦提升产业链韧性,释放出监管层强化金融服务实体经济的积极信号。」 金川集团期货部总经理杜鹏认为,我国加速完善重点领域期货品种布局,既是应对大宗商品价格波动的现实需要,也是完善现代金融市场体系、推动经济结构转型升级的战略举措。

据记者了解,紧扣国家战略和实体发展需要,国内期货交易所正在有序推进液化天然气、葵花籽油、氢氧化锂、瓦楞原纸、钢坯、水泥、鸡肉、电力期货等品种研发上市。

在加快完善重点领域期货品种布局的同时,国内期货交易所还积极研究推出系列期权、月均价期货等产品,加快推进成熟期货品种期权全覆盖,以满足实体经济多样化、精细化的风险管理需求。截至目前,郑商所已推出白糖系列期权,大商所将适时推出豆粕、玉米系列期权;线型低密度聚乙烯、聚氯乙烯、聚丙烯月均价期货已获准注册;国内成熟期货品种基本实现期权全覆盖。

「这彰显了我国期货市场产品设计的创新性突破,对完善期货市场产品结构、持续丰富衍生品供给、激发市场活力和创新潜力、助力提升产业链供应链韧性具有重要意义。」 格林大华期货首席专家王骏认为,与此同时,特定品种开放、结算价授权、扩大合格境外投资者可交易期货和期权品种范围等多元化开放路径逐渐形成并不断深化,将进一步增强我国期货市场的全球吸引力和国际影响力,进而全面提升服务国民经济的质效。

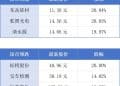

伴随着品种和工具体系的不断完善,我国期货市场功能持续有效发挥,今年以来市场资金总量持续稳步增长,产业客户参与度持续稳步提升。中国期货市场监控中心 9 月 9 日公布的数据显示,期货市场资金总量已突破 1.9 万亿元。

加快 「向新向绿」 推动实体产业转型升级

在 「双碳」 目标下,「向新向绿」 已经成为我国期货市场完善品种体系、扩大服务国民经济覆盖面、助力实体产业转型升级和高质量发展的重要方向。

以铝合金行业为例,再生铝作为循环经济的关键载体,其单吨碳排放相比电解铝明显降低,成为铝产业绿色转型的核心方向,但行业长期面临定价不透明、账期长、成本波动大等痛点,急需通过市场化工具破解发展瓶颈。

「作为首个再生金属期货品种,铸造铝合金期货与现有的氧化铝、电解铝期货形成协同效应,构建起覆盖铝产业链全环节的风险管理工具链,解决了此前套保精准度不足的问题。」 徐艳卫表示,相关企业可借助期货工具构建 「电解铝+再生铝」 复合套保策略。另外,铸造铝合金期货将倒逼产业升级,促进废铝回收体系规范化发展,助力构建低碳循环的产业链生态。铸造铝合金期货通过价格信号,引导资源向再生铝领域流动,为有色金属行业绿色低碳转型和发展提供了一个市场化实践的思路。

以铂族金属为例,中国是全球最大的铂族金属消费国,消费占全球的 30% 以上,对外依存度超 80%,但在国际铂、钯市场的话语权较弱。国内铂、钯现货价格被动跟随伦敦铂、钯市场波动,并因贸易升贴水、汇率等因素而形成额外溢价。

世界铂金投资协会亚太区总经理邓伟斌认为,未来,铂、钯期货的上市将为企业提供有效的风险管理工具。国内企业在采销铂、钯时,可以通过期货市场进行套期保值,锁定采销价格,避免价格波动带来的损失。同时,中国市场的稳定性将惠及全球铂族金属产业。

杜鹏认为,金川集团作为深度参与期货市场的企业,深刻感受着期货市场为企业发展所注入的强劲动力,以及由此带来的诸多积极变化。

服务绿色低碳发展,需要加快构建与产业转型相匹配的期货市场品种体系。

「绿色转型以技术创新、资源循环、能源结构优化为核心,其对风险管理的多元化需求,要求期货市场从品种覆盖、功能深化、生态协同等维度完善布局,以金融工具创新赋能绿色产业高质量发展。」 徐艳卫认为,未来,期货市场完善品种布局将沿着三条主线推进:一是扩容再生资源衍生品,在铸造铝合金期货基础上,逐步覆盖废钢、再生塑料等领域,形成覆盖再加工到终端市场的全链条风险管理工具;二是聚焦新能源产业关键材料,围绕动力电池、氢能源等领域,完善氢燃料电池、氢氧化锂等品种布局,形成与新能源产业链相匹配的工具矩阵;三是构建绿色能源与环境权益工具体系,推进电力期货研发上市,衔接新能源出力波动与电力市场改革需求,强化 「双碳」 目标的市场化实现路径。

王骏认为,未来,我国期货市场将围绕绿色低碳转型,构建覆盖能源、资源、环境全链条的期货和期权品种体系,相关产业企业将以多元化形式参与。短期来看,氢氧化锂、光伏组件等绿色衍生品,以及天气类指数 (如温度、光照、风力指数) 期货有望逐步落地;中长期来看,碳排放权期货、电力期货有望成为重点突破方向。