【文章来源:金十数据】

AI 播客:换个方式听新闻 下载 mp3

MarketWatch 专栏作家 Mark Hulbert 认为,投资者若认为美国政府当前的停摆不会产生严重的长期后果,那他们就是在自欺欺人。

研究发现,政治极化的加剧会导致企业投资大幅减少,而且这种减少不会很快得到逆转。这意味着,由于政治极化,长期经济增长将会相应降低。

该研究将华盛顿目前的预算僵局置于一个令人担忧的背景之下。即使停摆结束,导致停摆的强烈政治极化几乎肯定会继续,而经济也将受到影响。

Hulbert 所提到的研究是由里士满联储的高级经济学家兼研究顾问玛丽娜·阿齐蒙蒂 (Marina Azzimonti) 撰写的。她的研究 《党派冲突与私人投资》(「Partisan Conflict and Private Investment」) 于 2018 年发表在 《货币经济学杂志》(Journal of Monetary Economics) 上。

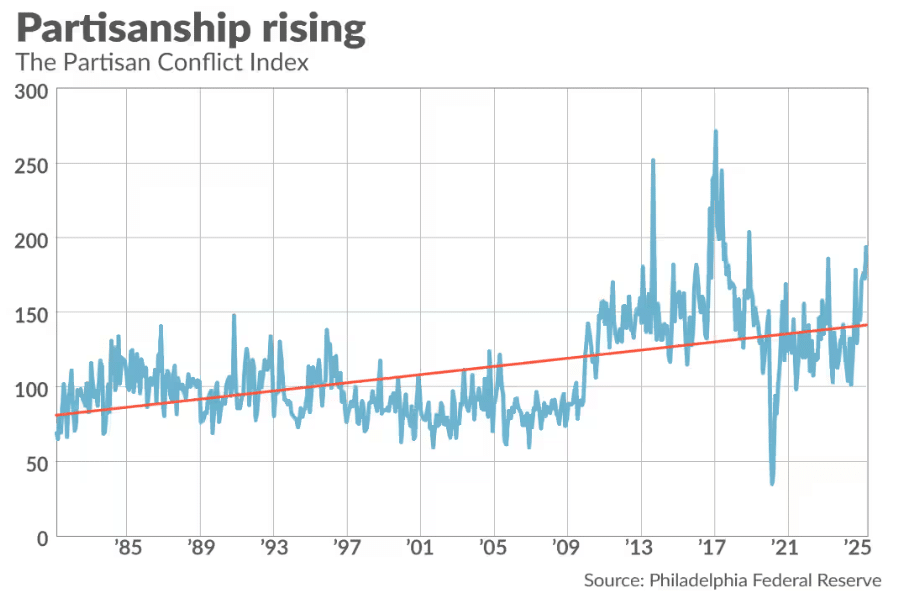

为了确定政治极化与私人投资之间的关系,阿齐蒙蒂首先创建了一个党派冲突指数 (partisan conflict index,简称 PCI),这是一种对政治党派性的客观衡量标准。然后,她测量了 PCI 与国内私人总投资之间的相关性,发现它们呈负相关。在排除了这种相关性的其他几种可能来源之后,她得出结论,这种关系在很大程度上是因果关系。

从统计数据来看,这一点非常重要。仅举一个例子,阿齐蒙蒂发现,「2007-2009 年间美国企业投资的下降,有 27% 可归因于党派冲突的加剧」。

阿齐蒙蒂的发现应该让所有人,无论是共和党人还是民主党人,都感到恐惧。从上面的图表中可以看出,PCI 的长期趋势是稳步上升的。其最近的数值是 2007-2009 年期间的两倍多,这意味着如果不是美国政府功能失调,企业投资将会高得多。(值得注意的是,PCI 的更新会有几个月的滞后,其最新数值反映的是今年 6 月的不和情况。毫无疑问,如今的 PCI 要高得多。)

根据阿齐蒙蒂的说法,政治极化加剧导致企业投资减少有两个原因。第一个原因是,党派性会导致更大的经济不确定性,降低企业资本投资获得回报的可能性。阿齐蒙蒂写道:「在某种程度上,投资是不可逆转的,并且需要支付固定的前期成本」,那么财政政策的不确定性 「会导致投资决策的延迟」。

阿齐蒙蒂继续说道,政治极化加剧与投资减少之间相关性的第二个来源是,政治极化降低了华盛顿未来对经济危机及时做出反应的可能性。她指出,僵局会对防止经济危机的立法努力产生负面影响,这会降低预期回报,从而抑制企业投资。

政治僵局导致股市表现不佳

阿齐蒙蒂的研究与华尔街用来消除对华盛顿僵局担忧的说法直接相悖。根据后者的说法,美国企业实际上更喜欢政治僵局,因为这会减少统一政府可能造成的损害。而事实恰恰相反。

这是一项刚刚完成的研究的发现,该研究分别测量了政府在 「统一」 和 「分裂」 时期股市的回报率。这项题为 《分裂政府与股市》(「Divided Government and the Stock Market」) 的研究的作者发现,当华盛顿的政治控制权统一时 (即总统职位和国会两院都由同一政党控制时),股市表现更好。

实际上要好得多。在 1927 年至 2020 年期间,美国市值加权股市在 「统一」 政府治下的年化回报率比分裂政府治下高出 8.7 个百分点。

对于小盘股来说,支持 「统一」 政府的优势甚至更大。当总统职位和国会两院都由一个政党控制时,小盘股的等权重股市指数的年化回报率比政府 「分裂」 时高出 16.8 个百分点。

政府功能失调的影响可能不会立即在经济数据中显现出来。但就像这些研究记录的过去情况一样,未来美国经济的增长率很可能会因此低得多。

【文章来源:金十数据】

AI 播客:换个方式听新闻 下载 mp3

MarketWatch 专栏作家 Mark Hulbert 认为,投资者若认为美国政府当前的停摆不会产生严重的长期后果,那他们就是在自欺欺人。

研究发现,政治极化的加剧会导致企业投资大幅减少,而且这种减少不会很快得到逆转。这意味着,由于政治极化,长期经济增长将会相应降低。

该研究将华盛顿目前的预算僵局置于一个令人担忧的背景之下。即使停摆结束,导致停摆的强烈政治极化几乎肯定会继续,而经济也将受到影响。

Hulbert 所提到的研究是由里士满联储的高级经济学家兼研究顾问玛丽娜·阿齐蒙蒂 (Marina Azzimonti) 撰写的。她的研究 《党派冲突与私人投资》(「Partisan Conflict and Private Investment」) 于 2018 年发表在 《货币经济学杂志》(Journal of Monetary Economics) 上。

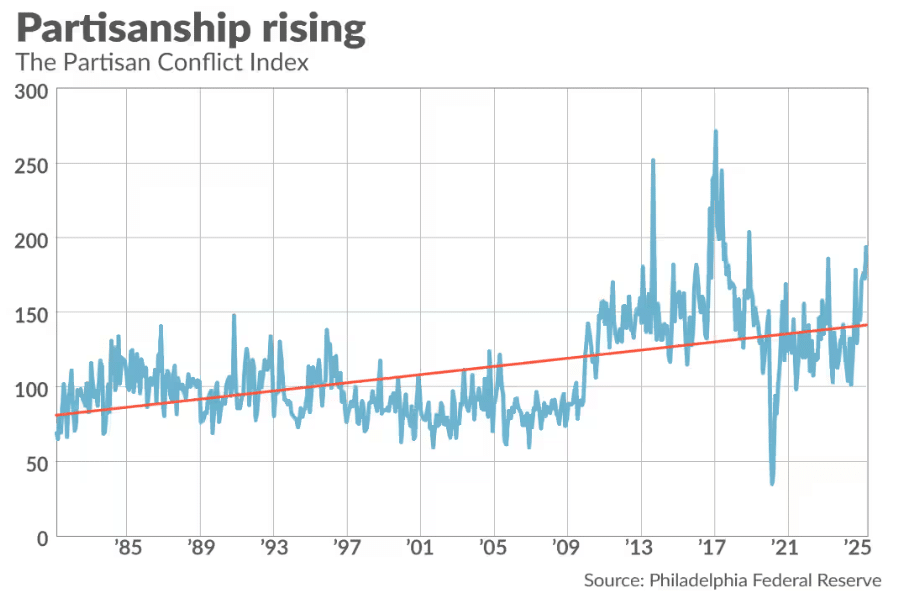

为了确定政治极化与私人投资之间的关系,阿齐蒙蒂首先创建了一个党派冲突指数 (partisan conflict index,简称 PCI),这是一种对政治党派性的客观衡量标准。然后,她测量了 PCI 与国内私人总投资之间的相关性,发现它们呈负相关。在排除了这种相关性的其他几种可能来源之后,她得出结论,这种关系在很大程度上是因果关系。

从统计数据来看,这一点非常重要。仅举一个例子,阿齐蒙蒂发现,「2007-2009 年间美国企业投资的下降,有 27% 可归因于党派冲突的加剧」。

阿齐蒙蒂的发现应该让所有人,无论是共和党人还是民主党人,都感到恐惧。从上面的图表中可以看出,PCI 的长期趋势是稳步上升的。其最近的数值是 2007-2009 年期间的两倍多,这意味着如果不是美国政府功能失调,企业投资将会高得多。(值得注意的是,PCI 的更新会有几个月的滞后,其最新数值反映的是今年 6 月的不和情况。毫无疑问,如今的 PCI 要高得多。)

根据阿齐蒙蒂的说法,政治极化加剧导致企业投资减少有两个原因。第一个原因是,党派性会导致更大的经济不确定性,降低企业资本投资获得回报的可能性。阿齐蒙蒂写道:「在某种程度上,投资是不可逆转的,并且需要支付固定的前期成本」,那么财政政策的不确定性 「会导致投资决策的延迟」。

阿齐蒙蒂继续说道,政治极化加剧与投资减少之间相关性的第二个来源是,政治极化降低了华盛顿未来对经济危机及时做出反应的可能性。她指出,僵局会对防止经济危机的立法努力产生负面影响,这会降低预期回报,从而抑制企业投资。

政治僵局导致股市表现不佳

阿齐蒙蒂的研究与华尔街用来消除对华盛顿僵局担忧的说法直接相悖。根据后者的说法,美国企业实际上更喜欢政治僵局,因为这会减少统一政府可能造成的损害。而事实恰恰相反。

这是一项刚刚完成的研究的发现,该研究分别测量了政府在 「统一」 和 「分裂」 时期股市的回报率。这项题为 《分裂政府与股市》(「Divided Government and the Stock Market」) 的研究的作者发现,当华盛顿的政治控制权统一时 (即总统职位和国会两院都由同一政党控制时),股市表现更好。

实际上要好得多。在 1927 年至 2020 年期间,美国市值加权股市在 「统一」 政府治下的年化回报率比分裂政府治下高出 8.7 个百分点。

对于小盘股来说,支持 「统一」 政府的优势甚至更大。当总统职位和国会两院都由一个政党控制时,小盘股的等权重股市指数的年化回报率比政府 「分裂」 时高出 16.8 个百分点。

政府功能失调的影响可能不会立即在经济数据中显现出来。但就像这些研究记录的过去情况一样,未来美国经济的增长率很可能会因此低得多。

【文章来源:金十数据】

AI 播客:换个方式听新闻 下载 mp3

MarketWatch 专栏作家 Mark Hulbert 认为,投资者若认为美国政府当前的停摆不会产生严重的长期后果,那他们就是在自欺欺人。

研究发现,政治极化的加剧会导致企业投资大幅减少,而且这种减少不会很快得到逆转。这意味着,由于政治极化,长期经济增长将会相应降低。

该研究将华盛顿目前的预算僵局置于一个令人担忧的背景之下。即使停摆结束,导致停摆的强烈政治极化几乎肯定会继续,而经济也将受到影响。

Hulbert 所提到的研究是由里士满联储的高级经济学家兼研究顾问玛丽娜·阿齐蒙蒂 (Marina Azzimonti) 撰写的。她的研究 《党派冲突与私人投资》(「Partisan Conflict and Private Investment」) 于 2018 年发表在 《货币经济学杂志》(Journal of Monetary Economics) 上。

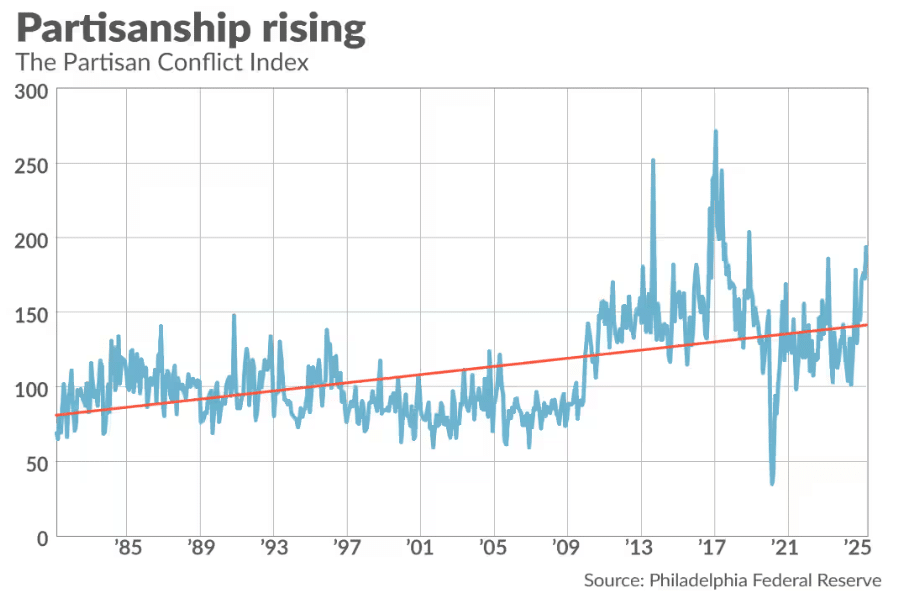

为了确定政治极化与私人投资之间的关系,阿齐蒙蒂首先创建了一个党派冲突指数 (partisan conflict index,简称 PCI),这是一种对政治党派性的客观衡量标准。然后,她测量了 PCI 与国内私人总投资之间的相关性,发现它们呈负相关。在排除了这种相关性的其他几种可能来源之后,她得出结论,这种关系在很大程度上是因果关系。

从统计数据来看,这一点非常重要。仅举一个例子,阿齐蒙蒂发现,「2007-2009 年间美国企业投资的下降,有 27% 可归因于党派冲突的加剧」。

阿齐蒙蒂的发现应该让所有人,无论是共和党人还是民主党人,都感到恐惧。从上面的图表中可以看出,PCI 的长期趋势是稳步上升的。其最近的数值是 2007-2009 年期间的两倍多,这意味着如果不是美国政府功能失调,企业投资将会高得多。(值得注意的是,PCI 的更新会有几个月的滞后,其最新数值反映的是今年 6 月的不和情况。毫无疑问,如今的 PCI 要高得多。)

根据阿齐蒙蒂的说法,政治极化加剧导致企业投资减少有两个原因。第一个原因是,党派性会导致更大的经济不确定性,降低企业资本投资获得回报的可能性。阿齐蒙蒂写道:「在某种程度上,投资是不可逆转的,并且需要支付固定的前期成本」,那么财政政策的不确定性 「会导致投资决策的延迟」。

阿齐蒙蒂继续说道,政治极化加剧与投资减少之间相关性的第二个来源是,政治极化降低了华盛顿未来对经济危机及时做出反应的可能性。她指出,僵局会对防止经济危机的立法努力产生负面影响,这会降低预期回报,从而抑制企业投资。

政治僵局导致股市表现不佳

阿齐蒙蒂的研究与华尔街用来消除对华盛顿僵局担忧的说法直接相悖。根据后者的说法,美国企业实际上更喜欢政治僵局,因为这会减少统一政府可能造成的损害。而事实恰恰相反。

这是一项刚刚完成的研究的发现,该研究分别测量了政府在 「统一」 和 「分裂」 时期股市的回报率。这项题为 《分裂政府与股市》(「Divided Government and the Stock Market」) 的研究的作者发现,当华盛顿的政治控制权统一时 (即总统职位和国会两院都由同一政党控制时),股市表现更好。

实际上要好得多。在 1927 年至 2020 年期间,美国市值加权股市在 「统一」 政府治下的年化回报率比分裂政府治下高出 8.7 个百分点。

对于小盘股来说,支持 「统一」 政府的优势甚至更大。当总统职位和国会两院都由一个政党控制时,小盘股的等权重股市指数的年化回报率比政府 「分裂」 时高出 16.8 个百分点。

政府功能失调的影响可能不会立即在经济数据中显现出来。但就像这些研究记录的过去情况一样,未来美国经济的增长率很可能会因此低得多。

【文章来源:金十数据】

AI 播客:换个方式听新闻 下载 mp3

MarketWatch 专栏作家 Mark Hulbert 认为,投资者若认为美国政府当前的停摆不会产生严重的长期后果,那他们就是在自欺欺人。

研究发现,政治极化的加剧会导致企业投资大幅减少,而且这种减少不会很快得到逆转。这意味着,由于政治极化,长期经济增长将会相应降低。

该研究将华盛顿目前的预算僵局置于一个令人担忧的背景之下。即使停摆结束,导致停摆的强烈政治极化几乎肯定会继续,而经济也将受到影响。

Hulbert 所提到的研究是由里士满联储的高级经济学家兼研究顾问玛丽娜·阿齐蒙蒂 (Marina Azzimonti) 撰写的。她的研究 《党派冲突与私人投资》(「Partisan Conflict and Private Investment」) 于 2018 年发表在 《货币经济学杂志》(Journal of Monetary Economics) 上。

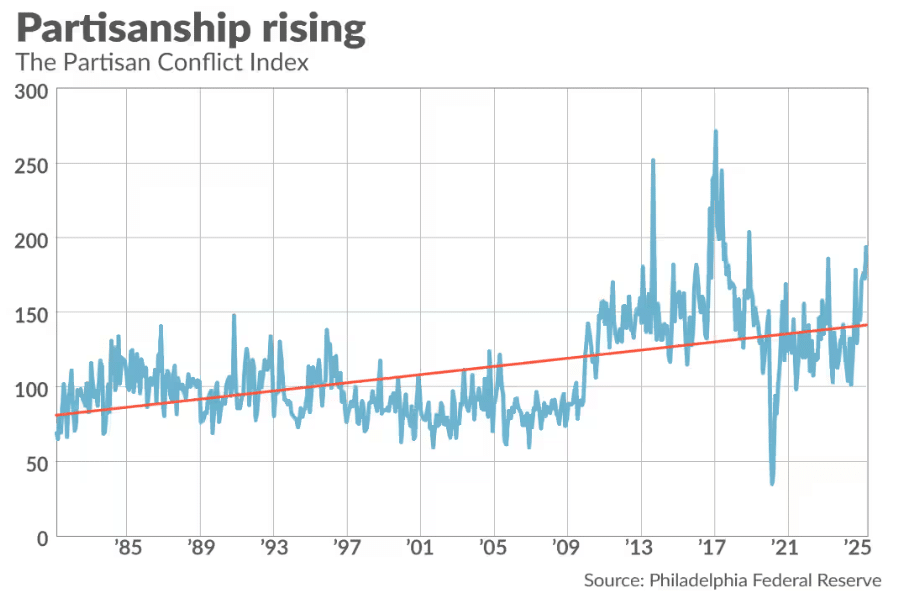

为了确定政治极化与私人投资之间的关系,阿齐蒙蒂首先创建了一个党派冲突指数 (partisan conflict index,简称 PCI),这是一种对政治党派性的客观衡量标准。然后,她测量了 PCI 与国内私人总投资之间的相关性,发现它们呈负相关。在排除了这种相关性的其他几种可能来源之后,她得出结论,这种关系在很大程度上是因果关系。

从统计数据来看,这一点非常重要。仅举一个例子,阿齐蒙蒂发现,「2007-2009 年间美国企业投资的下降,有 27% 可归因于党派冲突的加剧」。

阿齐蒙蒂的发现应该让所有人,无论是共和党人还是民主党人,都感到恐惧。从上面的图表中可以看出,PCI 的长期趋势是稳步上升的。其最近的数值是 2007-2009 年期间的两倍多,这意味着如果不是美国政府功能失调,企业投资将会高得多。(值得注意的是,PCI 的更新会有几个月的滞后,其最新数值反映的是今年 6 月的不和情况。毫无疑问,如今的 PCI 要高得多。)

根据阿齐蒙蒂的说法,政治极化加剧导致企业投资减少有两个原因。第一个原因是,党派性会导致更大的经济不确定性,降低企业资本投资获得回报的可能性。阿齐蒙蒂写道:「在某种程度上,投资是不可逆转的,并且需要支付固定的前期成本」,那么财政政策的不确定性 「会导致投资决策的延迟」。

阿齐蒙蒂继续说道,政治极化加剧与投资减少之间相关性的第二个来源是,政治极化降低了华盛顿未来对经济危机及时做出反应的可能性。她指出,僵局会对防止经济危机的立法努力产生负面影响,这会降低预期回报,从而抑制企业投资。

政治僵局导致股市表现不佳

阿齐蒙蒂的研究与华尔街用来消除对华盛顿僵局担忧的说法直接相悖。根据后者的说法,美国企业实际上更喜欢政治僵局,因为这会减少统一政府可能造成的损害。而事实恰恰相反。

这是一项刚刚完成的研究的发现,该研究分别测量了政府在 「统一」 和 「分裂」 时期股市的回报率。这项题为 《分裂政府与股市》(「Divided Government and the Stock Market」) 的研究的作者发现,当华盛顿的政治控制权统一时 (即总统职位和国会两院都由同一政党控制时),股市表现更好。

实际上要好得多。在 1927 年至 2020 年期间,美国市值加权股市在 「统一」 政府治下的年化回报率比分裂政府治下高出 8.7 个百分点。

对于小盘股来说,支持 「统一」 政府的优势甚至更大。当总统职位和国会两院都由一个政党控制时,小盘股的等权重股市指数的年化回报率比政府 「分裂」 时高出 16.8 个百分点。

政府功能失调的影响可能不会立即在经济数据中显现出来。但就像这些研究记录的过去情况一样,未来美国经济的增长率很可能会因此低得多。