【文章来源:金十数据】

AI 播客:换个方式听新闻 下载 mp3

美东时间周一,标普 500 指数 (SPX) 强势攀升至 6875 点的历史新高,这一突破得益于贸易谈判传来积极信号、市场对降息的强烈预期以及企业盈利的强劲表现。

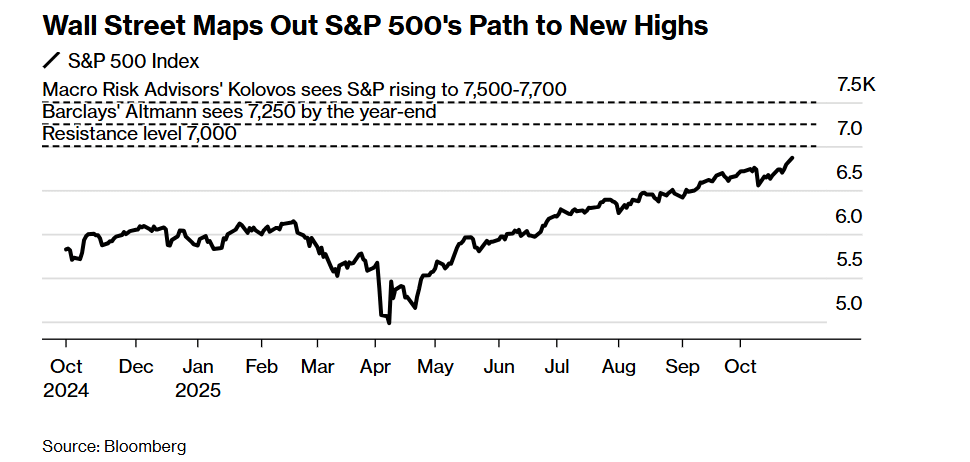

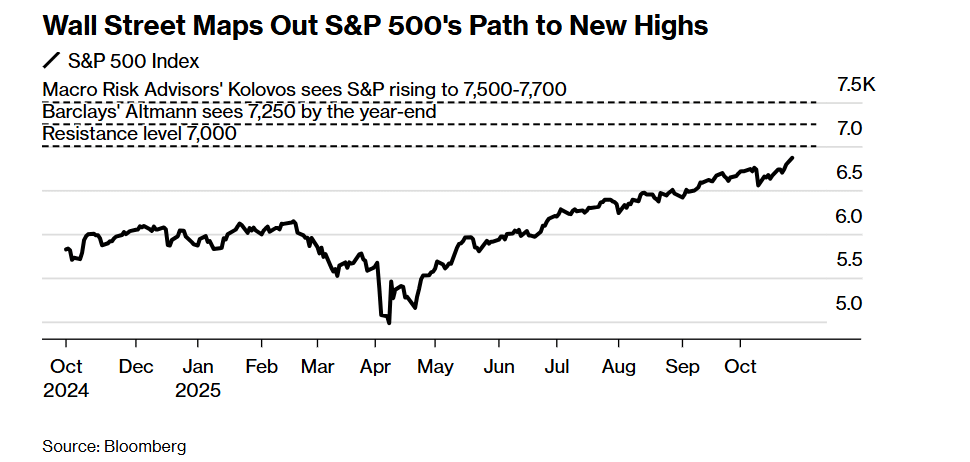

在有利的宏观背景下,多头阵营进一步指出,资金流向、技术面支撑、季节性规律等多重因素有望推动标普 500 指数攻克 7000 点这一具有重要心理意义的关口。

资金面的持续流入为股市上涨提供了坚实动力。数据显示,各类投资者群体正纷纷加仓美股市场。

占美国股票交易量 22% 的散户投资者,在过去 27 周中有 23 周保持净买入状态;此前经历两周大规模抛售的对冲基金,也在上周五温和通胀数据强化降息预期后转变立场,成为美股净买家。

此外,在财报季前暂停的企业股票回购活动现已重启。高盛交易部门指出,第四季度历来是股票回购的活跃期,这将进一步为市场注入流动性。

瑞银证券对冲基金股票衍生品销售主管迈克尔·罗马诺 (Michael Romano) 在上周日给客户的报告中表示:「推动风险资产上涨的催化剂并不缺乏,年底前达到 7100 点的乐观预期,正随着市场提前兑现明年上涨潜力而迅速成为基准情景。」

技术面分析与季节性规律也对股市形成有力支撑。

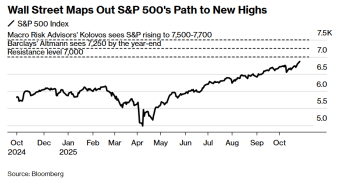

宏观风险顾问公司首席技术策略师约翰·科洛沃斯 (John Kolovos) 指出,标普 500 指数下一个阻力位就在 7000 点附近,仅比周一收盘价高出 1.8%,突破后下一目标区间将指向 7500-7700 点。

巴克莱全球股票战术策略主管亚历山大·奥特曼 (Alexander Altmann) 则基于过去 5 年指数年均 23% 的绝对涨幅,预测标普 500 指数将在 12 月底前触及 7250 点。

从历史数据来看,季节性优势尤为显著:瑞银基于 1950 年以来标普 500 指数的滚动单周平均回报数据显示,10 月最后一周是过去 75 年中股票表现最佳的时段。高盛交易部门的数据也显示,自 1985 年以来,纳斯达克 100 指数在 10 月 20 日至年底期间平均上涨 8.5%,标普 500 指数同期平均回报率为 4.2%,年末最后几周向来是风险资产的 「黄金期」。

不过,当前股市在从 4 月低点累计上涨 38%、估值攀升至接近泡沫水平的背景下,即将迎来关键考验。

本周三至周四,「七大科技巨头」 中的五家将集中发布财报,这些公司的市值合计约占标普 500 指数的四分之一,其业绩表现将直接影响市场走向。

Roundhill Financial 首席执行官戴夫·马扎 (Dave Mazza) 警告称:「如果这些科技巨头的财报出现任何令人失望的迹象,或者人工智能支出未能获得预期回报的疑问浮出水面,投资者很可能会迅速采取抛售行动予以惩罚。」 但他同时表示,若这些公司能大幅超出市场预期,可能成为指数本周突破 7000 点的 「导火索」。

此外,全球主要央行的政策决策也将为市场带来不确定性。美联储将于 10 月 28 日至 29 日召开为期两天的政策会议,市场普遍预计其将再度降息 25 个基点,芝加哥商品交易所 「FedWatch」 工具显示,此次降息的概率已接近 98%。除美联储外,日本、欧洲等多家主要央行也将在本周公布利率决议。

值得注意的是,尽管降息预期强烈,但美联储内部对未来政策路径仍存在分歧,部分官员强调通胀仍高于 2% 的目标,且关税政策可能带来新的物价压力,因此在宽松政策上需保持谨慎。

多重利好因素与关键风险的交织,使得标普 500 指数在冲击 7000 点关口的过程中充满博弈。若能顺利度过财报密集期与央行政策决议窗口,叠加资金流入、技术突破与季节性红利的共振,美股有望延续上涨态势;但在高估值背景下,任何不及预期的信号都可能引发市场回调,7000 点整数关口的争夺或将成为检验本轮牛市成色的重要标尺。

【文章来源:金十数据】

AI 播客:换个方式听新闻 下载 mp3

美东时间周一,标普 500 指数 (SPX) 强势攀升至 6875 点的历史新高,这一突破得益于贸易谈判传来积极信号、市场对降息的强烈预期以及企业盈利的强劲表现。

在有利的宏观背景下,多头阵营进一步指出,资金流向、技术面支撑、季节性规律等多重因素有望推动标普 500 指数攻克 7000 点这一具有重要心理意义的关口。

资金面的持续流入为股市上涨提供了坚实动力。数据显示,各类投资者群体正纷纷加仓美股市场。

占美国股票交易量 22% 的散户投资者,在过去 27 周中有 23 周保持净买入状态;此前经历两周大规模抛售的对冲基金,也在上周五温和通胀数据强化降息预期后转变立场,成为美股净买家。

此外,在财报季前暂停的企业股票回购活动现已重启。高盛交易部门指出,第四季度历来是股票回购的活跃期,这将进一步为市场注入流动性。

瑞银证券对冲基金股票衍生品销售主管迈克尔·罗马诺 (Michael Romano) 在上周日给客户的报告中表示:「推动风险资产上涨的催化剂并不缺乏,年底前达到 7100 点的乐观预期,正随着市场提前兑现明年上涨潜力而迅速成为基准情景。」

技术面分析与季节性规律也对股市形成有力支撑。

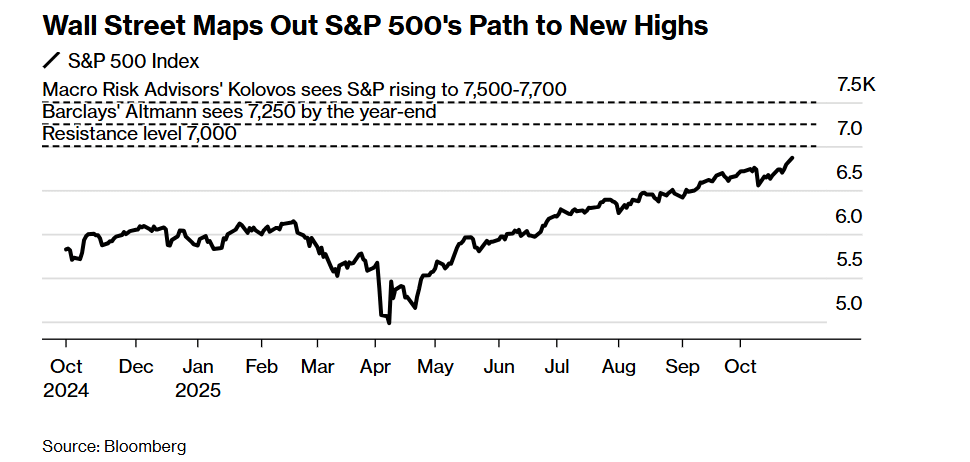

宏观风险顾问公司首席技术策略师约翰·科洛沃斯 (John Kolovos) 指出,标普 500 指数下一个阻力位就在 7000 点附近,仅比周一收盘价高出 1.8%,突破后下一目标区间将指向 7500-7700 点。

巴克莱全球股票战术策略主管亚历山大·奥特曼 (Alexander Altmann) 则基于过去 5 年指数年均 23% 的绝对涨幅,预测标普 500 指数将在 12 月底前触及 7250 点。

从历史数据来看,季节性优势尤为显著:瑞银基于 1950 年以来标普 500 指数的滚动单周平均回报数据显示,10 月最后一周是过去 75 年中股票表现最佳的时段。高盛交易部门的数据也显示,自 1985 年以来,纳斯达克 100 指数在 10 月 20 日至年底期间平均上涨 8.5%,标普 500 指数同期平均回报率为 4.2%,年末最后几周向来是风险资产的 「黄金期」。

不过,当前股市在从 4 月低点累计上涨 38%、估值攀升至接近泡沫水平的背景下,即将迎来关键考验。

本周三至周四,「七大科技巨头」 中的五家将集中发布财报,这些公司的市值合计约占标普 500 指数的四分之一,其业绩表现将直接影响市场走向。

Roundhill Financial 首席执行官戴夫·马扎 (Dave Mazza) 警告称:「如果这些科技巨头的财报出现任何令人失望的迹象,或者人工智能支出未能获得预期回报的疑问浮出水面,投资者很可能会迅速采取抛售行动予以惩罚。」 但他同时表示,若这些公司能大幅超出市场预期,可能成为指数本周突破 7000 点的 「导火索」。

此外,全球主要央行的政策决策也将为市场带来不确定性。美联储将于 10 月 28 日至 29 日召开为期两天的政策会议,市场普遍预计其将再度降息 25 个基点,芝加哥商品交易所 「FedWatch」 工具显示,此次降息的概率已接近 98%。除美联储外,日本、欧洲等多家主要央行也将在本周公布利率决议。

值得注意的是,尽管降息预期强烈,但美联储内部对未来政策路径仍存在分歧,部分官员强调通胀仍高于 2% 的目标,且关税政策可能带来新的物价压力,因此在宽松政策上需保持谨慎。

多重利好因素与关键风险的交织,使得标普 500 指数在冲击 7000 点关口的过程中充满博弈。若能顺利度过财报密集期与央行政策决议窗口,叠加资金流入、技术突破与季节性红利的共振,美股有望延续上涨态势;但在高估值背景下,任何不及预期的信号都可能引发市场回调,7000 点整数关口的争夺或将成为检验本轮牛市成色的重要标尺。

【文章来源:金十数据】

AI 播客:换个方式听新闻 下载 mp3

美东时间周一,标普 500 指数 (SPX) 强势攀升至 6875 点的历史新高,这一突破得益于贸易谈判传来积极信号、市场对降息的强烈预期以及企业盈利的强劲表现。

在有利的宏观背景下,多头阵营进一步指出,资金流向、技术面支撑、季节性规律等多重因素有望推动标普 500 指数攻克 7000 点这一具有重要心理意义的关口。

资金面的持续流入为股市上涨提供了坚实动力。数据显示,各类投资者群体正纷纷加仓美股市场。

占美国股票交易量 22% 的散户投资者,在过去 27 周中有 23 周保持净买入状态;此前经历两周大规模抛售的对冲基金,也在上周五温和通胀数据强化降息预期后转变立场,成为美股净买家。

此外,在财报季前暂停的企业股票回购活动现已重启。高盛交易部门指出,第四季度历来是股票回购的活跃期,这将进一步为市场注入流动性。

瑞银证券对冲基金股票衍生品销售主管迈克尔·罗马诺 (Michael Romano) 在上周日给客户的报告中表示:「推动风险资产上涨的催化剂并不缺乏,年底前达到 7100 点的乐观预期,正随着市场提前兑现明年上涨潜力而迅速成为基准情景。」

技术面分析与季节性规律也对股市形成有力支撑。

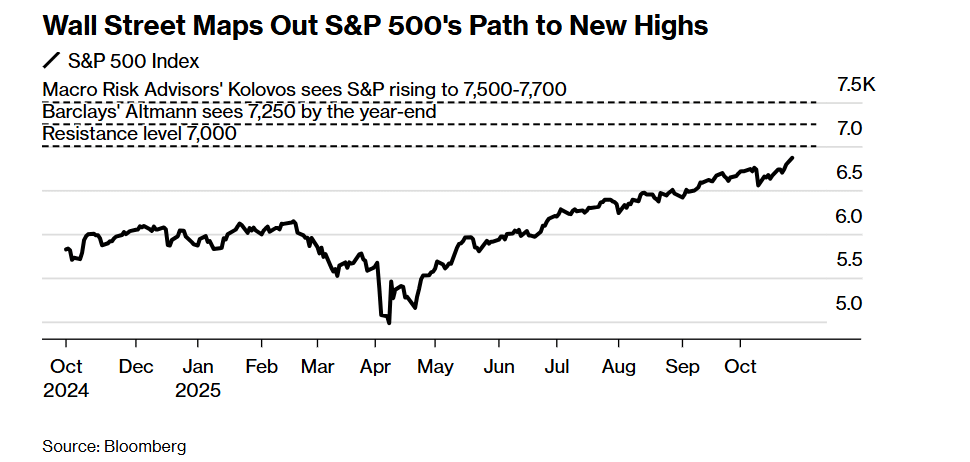

宏观风险顾问公司首席技术策略师约翰·科洛沃斯 (John Kolovos) 指出,标普 500 指数下一个阻力位就在 7000 点附近,仅比周一收盘价高出 1.8%,突破后下一目标区间将指向 7500-7700 点。

巴克莱全球股票战术策略主管亚历山大·奥特曼 (Alexander Altmann) 则基于过去 5 年指数年均 23% 的绝对涨幅,预测标普 500 指数将在 12 月底前触及 7250 点。

从历史数据来看,季节性优势尤为显著:瑞银基于 1950 年以来标普 500 指数的滚动单周平均回报数据显示,10 月最后一周是过去 75 年中股票表现最佳的时段。高盛交易部门的数据也显示,自 1985 年以来,纳斯达克 100 指数在 10 月 20 日至年底期间平均上涨 8.5%,标普 500 指数同期平均回报率为 4.2%,年末最后几周向来是风险资产的 「黄金期」。

不过,当前股市在从 4 月低点累计上涨 38%、估值攀升至接近泡沫水平的背景下,即将迎来关键考验。

本周三至周四,「七大科技巨头」 中的五家将集中发布财报,这些公司的市值合计约占标普 500 指数的四分之一,其业绩表现将直接影响市场走向。

Roundhill Financial 首席执行官戴夫·马扎 (Dave Mazza) 警告称:「如果这些科技巨头的财报出现任何令人失望的迹象,或者人工智能支出未能获得预期回报的疑问浮出水面,投资者很可能会迅速采取抛售行动予以惩罚。」 但他同时表示,若这些公司能大幅超出市场预期,可能成为指数本周突破 7000 点的 「导火索」。

此外,全球主要央行的政策决策也将为市场带来不确定性。美联储将于 10 月 28 日至 29 日召开为期两天的政策会议,市场普遍预计其将再度降息 25 个基点,芝加哥商品交易所 「FedWatch」 工具显示,此次降息的概率已接近 98%。除美联储外,日本、欧洲等多家主要央行也将在本周公布利率决议。

值得注意的是,尽管降息预期强烈,但美联储内部对未来政策路径仍存在分歧,部分官员强调通胀仍高于 2% 的目标,且关税政策可能带来新的物价压力,因此在宽松政策上需保持谨慎。

多重利好因素与关键风险的交织,使得标普 500 指数在冲击 7000 点关口的过程中充满博弈。若能顺利度过财报密集期与央行政策决议窗口,叠加资金流入、技术突破与季节性红利的共振,美股有望延续上涨态势;但在高估值背景下,任何不及预期的信号都可能引发市场回调,7000 点整数关口的争夺或将成为检验本轮牛市成色的重要标尺。

【文章来源:金十数据】

AI 播客:换个方式听新闻 下载 mp3

美东时间周一,标普 500 指数 (SPX) 强势攀升至 6875 点的历史新高,这一突破得益于贸易谈判传来积极信号、市场对降息的强烈预期以及企业盈利的强劲表现。

在有利的宏观背景下,多头阵营进一步指出,资金流向、技术面支撑、季节性规律等多重因素有望推动标普 500 指数攻克 7000 点这一具有重要心理意义的关口。

资金面的持续流入为股市上涨提供了坚实动力。数据显示,各类投资者群体正纷纷加仓美股市场。

占美国股票交易量 22% 的散户投资者,在过去 27 周中有 23 周保持净买入状态;此前经历两周大规模抛售的对冲基金,也在上周五温和通胀数据强化降息预期后转变立场,成为美股净买家。

此外,在财报季前暂停的企业股票回购活动现已重启。高盛交易部门指出,第四季度历来是股票回购的活跃期,这将进一步为市场注入流动性。

瑞银证券对冲基金股票衍生品销售主管迈克尔·罗马诺 (Michael Romano) 在上周日给客户的报告中表示:「推动风险资产上涨的催化剂并不缺乏,年底前达到 7100 点的乐观预期,正随着市场提前兑现明年上涨潜力而迅速成为基准情景。」

技术面分析与季节性规律也对股市形成有力支撑。

宏观风险顾问公司首席技术策略师约翰·科洛沃斯 (John Kolovos) 指出,标普 500 指数下一个阻力位就在 7000 点附近,仅比周一收盘价高出 1.8%,突破后下一目标区间将指向 7500-7700 点。

巴克莱全球股票战术策略主管亚历山大·奥特曼 (Alexander Altmann) 则基于过去 5 年指数年均 23% 的绝对涨幅,预测标普 500 指数将在 12 月底前触及 7250 点。

从历史数据来看,季节性优势尤为显著:瑞银基于 1950 年以来标普 500 指数的滚动单周平均回报数据显示,10 月最后一周是过去 75 年中股票表现最佳的时段。高盛交易部门的数据也显示,自 1985 年以来,纳斯达克 100 指数在 10 月 20 日至年底期间平均上涨 8.5%,标普 500 指数同期平均回报率为 4.2%,年末最后几周向来是风险资产的 「黄金期」。

不过,当前股市在从 4 月低点累计上涨 38%、估值攀升至接近泡沫水平的背景下,即将迎来关键考验。

本周三至周四,「七大科技巨头」 中的五家将集中发布财报,这些公司的市值合计约占标普 500 指数的四分之一,其业绩表现将直接影响市场走向。

Roundhill Financial 首席执行官戴夫·马扎 (Dave Mazza) 警告称:「如果这些科技巨头的财报出现任何令人失望的迹象,或者人工智能支出未能获得预期回报的疑问浮出水面,投资者很可能会迅速采取抛售行动予以惩罚。」 但他同时表示,若这些公司能大幅超出市场预期,可能成为指数本周突破 7000 点的 「导火索」。

此外,全球主要央行的政策决策也将为市场带来不确定性。美联储将于 10 月 28 日至 29 日召开为期两天的政策会议,市场普遍预计其将再度降息 25 个基点,芝加哥商品交易所 「FedWatch」 工具显示,此次降息的概率已接近 98%。除美联储外,日本、欧洲等多家主要央行也将在本周公布利率决议。

值得注意的是,尽管降息预期强烈,但美联储内部对未来政策路径仍存在分歧,部分官员强调通胀仍高于 2% 的目标,且关税政策可能带来新的物价压力,因此在宽松政策上需保持谨慎。

多重利好因素与关键风险的交织,使得标普 500 指数在冲击 7000 点关口的过程中充满博弈。若能顺利度过财报密集期与央行政策决议窗口,叠加资金流入、技术突破与季节性红利的共振,美股有望延续上涨态势;但在高估值背景下,任何不及预期的信号都可能引发市场回调,7000 点整数关口的争夺或将成为检验本轮牛市成色的重要标尺。