当地时间 10 月 29 日,美国联邦公开市场委员会 (FOMC) 宣布将联邦基金利率目标区间再次下调 25 个基点到 3.75% 至 4.00% 之间。这是美联储继 9 月 17 日降息 25 个基点后再次降息,也是自 2024 年 9 月以来第五次降息。

最新利率决议显示,两位委员投下了反对票,凸显出美联储内部的分歧。其中,被视为 「外部人」 的斯蒂芬·米兰 (Stephen Miran) 主张大幅降息 50 个基点,而堪萨斯城联储主席施密德 (Jeffrey Schmid) 则倾向于维持利率不变。

值得注意的是,特朗普近日表示,或将在年底前公布接替现任美联储主席鲍威尔的人选。

在特朗普政府目前圈定的五位候选人中,也有两位是完全没有美联储工作经验的。一旦更多 「外部人」 加入,美联储的独立性将受到更大的挑战,成为全球金融市场最大的风险敞口。回顾上世纪伯恩斯时代的历史,美联储独立性信任的崩塌,往往是黄金牛市的序曲。

鲍威尔释放 「鹰派」 信号,黄金先涨后降至 4000 美元以下

本次会议是美联储史上首次在缺失联邦就业数据的情况下召开的。由于国会预算僵局,美国联邦政府自 10 月 1 日起停摆,大量常规经济数据发布被迫中断。尽管 2018 年 12 月至 2019 年 1 月美国政府经历了一次长达 35 天的停摆,但彼时劳工统计局等关键经济数据发布机构仍在持续运作。

美银 10 月 28 日发布的一份报告指出,美国政府停摆的结束尚无进展,即便政府重新开门,数据流恢复正常也可能需要数月之久。

最新利率决议以 10 票赞成、2 票反对的结果通过。

近期由特朗普提名的美联储理事米兰主张 50 个基点降息,而堪萨斯城联储主席施密德则强调通胀风险,倾向于维持利率不变。一鸽一鹰的对峙在某种程度上反映出美联储内部的分裂。

与此同时,美联储宣布,自 12 月 1 日起正式停止缩减美联储持有的证券资产负债表规模 (QT),意味着自 2022 年启动的量化紧缩周期阶段性结束,也象征着政策在流动性管理上出现重要拐点。数据显示,量化紧缩期间,美联储通过停止续做到期债券,将总资产从疫情后约 9 万亿美元的峰值压缩至目前的约 6.6 万亿美元。

国金证券分析师钟天对 《每日经济新闻》 记者 (以下简称 「每经记者」) 分析称,结束缩表是顺应当前的宏观环境,对市场流动性本身影响不大,更多是释放货币政策周期的信号,这意味着接下来可能会持续放松货币政策。

然而,对于 12 月是否会继续降息,鲍威尔在会后传递了鹰派信号,称 FOMC 内部 「存在明显分歧」,并强调进一步降息 「绝不是板上钉钉」,货币政策并不会沿既定轨道自动前进。

纽约州立大学布法罗分校政治学系助理教授科林·安德森 (Collin Anderson) 对每经记者分析称,「我认为美联储之后将采取两种截然不同的策略。一种是维持现状,不作任何剧烈的调整,只是小幅地调整利率。另一种情况是如果鲍威尔被特朗普提名的人选取代,美联储受的政治影响可能会增加。」

对于此次决议,市场最初反应积极:美元走弱,黄金价格一度跳涨近 2%。随着鲍威尔释放谨慎信号,美元指数转而上行,现货黄金价格回落至每盎司 3960 美元附近。

加拿大皇家银行资本市场全球大宗商品策略及中东和北非研究总监 Chris Louney 向每经记者表示,政府停摆和关键经济数据延迟发布是支撑黄金价格的不确定因素。「之所以黄金今年以来如此吸引人,部分原因就在于投资者将其视为对冲此类以及其他不确定因素的工具。」

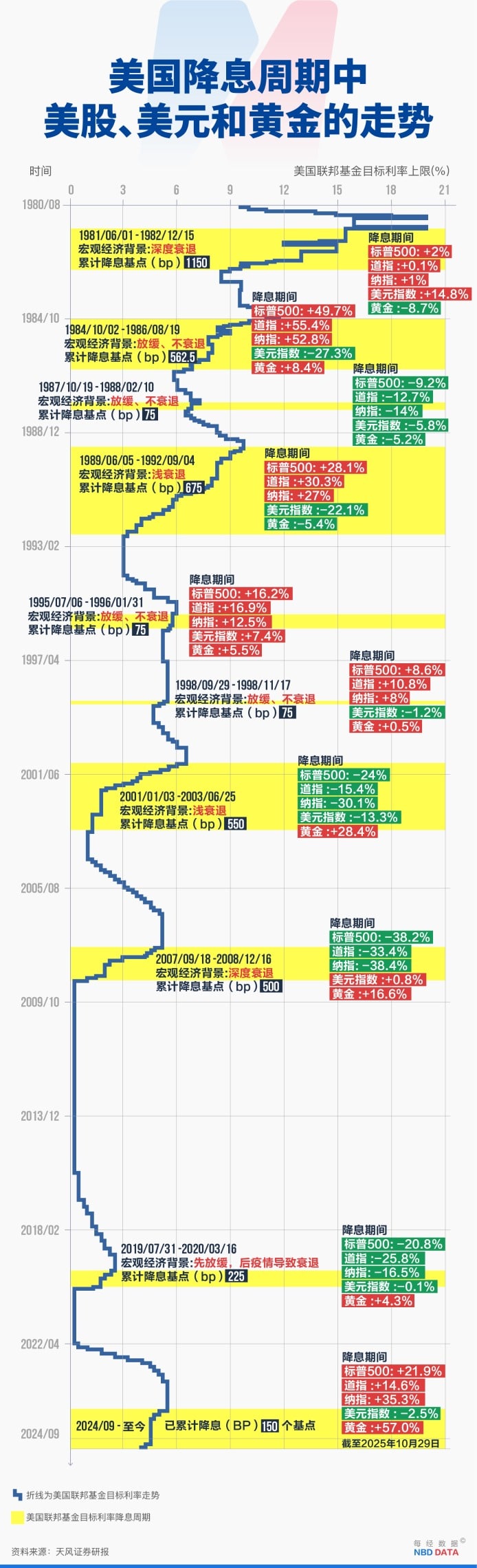

每经记者统计历史数据发现,黄金在降息周期中往往表现强劲。加上本轮,在美国历史上的 10 轮降息周期中,黄金在 7 轮中都呈上涨趋势。其中,本轮上涨最多,截至 10 月 29 日收盘,现货黄金大涨 57%,2001 年那轮次之,上涨 28%。

不过,Louney 表示,由于美联储降息已在市场普遍预期之中,且可能已被市场消化,因此短期内不太可能对金价产生显著影响。从宏观角度来看,美联储整体宽松周期是今年黄金价格上涨的关键推动因素。只要这一周期按预期持续,黄金就能继续受益于不确定性等其他因素。利率路径的意外变化也将对黄金价格产生影响。

钟天认为,利率下行的预期如果具备连续性,将有助于短期黄金价格的企稳,但难以成为开启新一轮上行的决定性因素。他建议,核心主要观察海外投资者 (尤其是欧洲投资者) 对黄金的止盈行为是否接近结束,以及一些地缘冲突 (加沙、俄乌) 再度反复带来新的避险需求。

不独立的美联储:伯恩斯时代金价涨四倍

美联储的最新利率决议充分暴露了内部的分歧,也被市场解读为独立性正在受到挑战。

继 9 月会议后再度主张大幅降息 50 个基点的米兰被视为美联储毫无疑问的 「外部人」。他此前担任白宫经济顾问委员会主席,在 9 月被特朗普提名任职美联储理事。他的立场与美联储 「内部人」 相对温和的降息路径形成鲜明对比。

特朗普近期表示,或将在年底前公布接替现任美联储主席鲍威尔的人选。一旦鲍威尔卸任,或许还会有更多的 「外部人」 进入美联储。

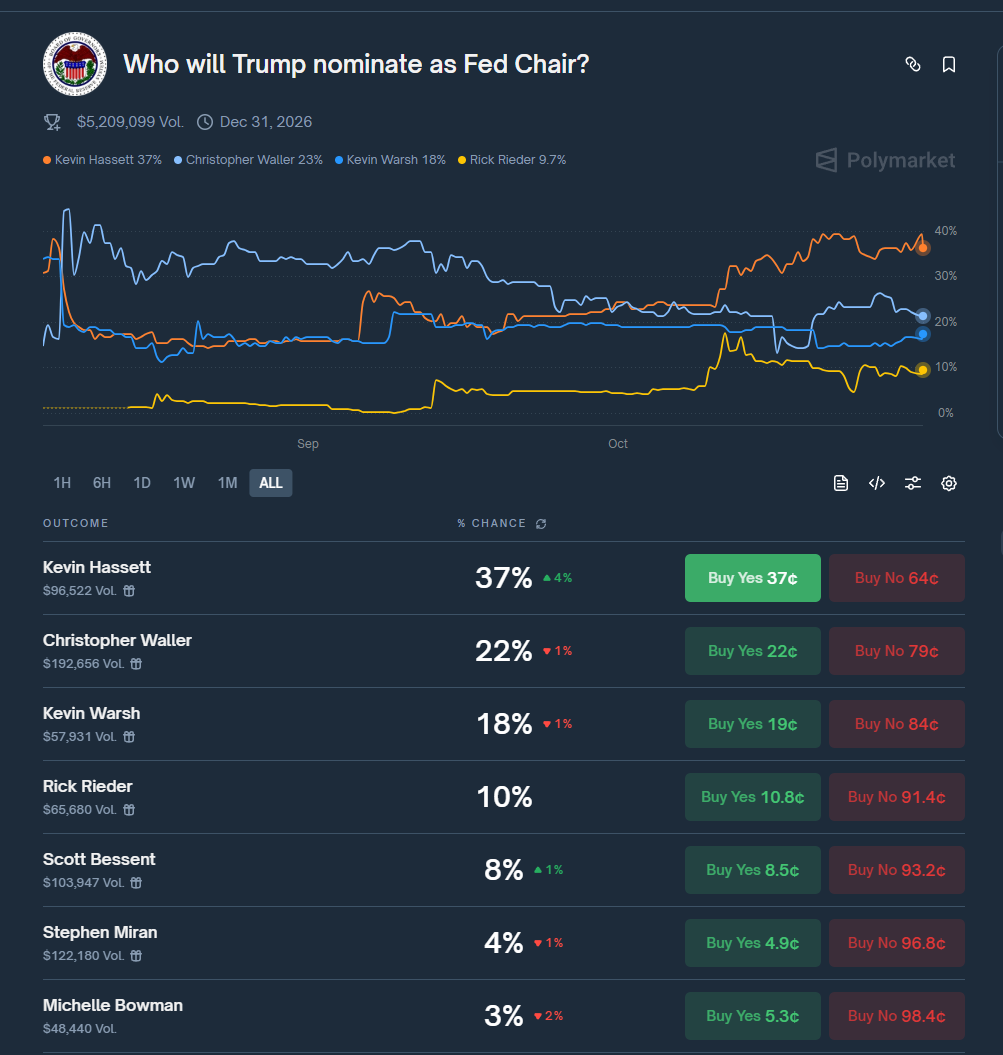

据悉,目前下一任美联储主席人选范围已缩小至五人,分别是美联储监管副主席米歇尔·鲍曼、美联储理事克里斯托弗·沃勒、白宫国家经济委员会主任凯文·哈赛特、美联储前理事凯文·沃什以及贝莱德全球固定收益首席投资官里克·里德。其中,凯文·哈塞特和里克·里德是公认的 「外部人」,没有任何美联储相关工作经验。

凯文·哈塞特也是所有候选人中与特朗普关系最为密切的,曾在特朗普上一任总统任期内担任白宫要职,并在特朗普的两届总统任期之间为其女婿贾里德·库什纳的私募股权公司工作。在加密货币预测市场 Polymarket 的押注中,他被认为接任鲍威尔的概率最大,达 37%。

里克·里德以 10% 的概率排名第四。他在最近的报告中写道:「较低的政策利率对体系的积极影响将远远大于任何不利影响。」

安德森对每经记者分析称,如果参考特朗普对联邦政府其他职位的任命,可以预料,无论谁担任主席,都将使美联储的独立性受到质疑。一旦鲍威尔被特朗普提名人选取代,美联储或许会在 2026 年中期选举前试图刺激经济,鉴于目前美国经济状况不佳这种做法会加速经济崩溃,同时缺乏有效的应对措施。若美联储独立性受到严峻挑战,黄金可能因此上涨。伯恩斯时期的历史经验便是证明。

1970 至 1978 年,时任美联储主席阿瑟·伯恩斯在政治压力下对通胀采取了过于宽松的态度,没有及时加息遏制物价飙升。据国联民生证券研报,在他担任美联储主席期间,美联储政策利率降低超过 200 个基点。尼克松政府为了竞选利益向伯恩斯施压,导致货币政策偏离了稳定物价的轨道。这期间,通胀率失控飙升,美元信用遭受重创,黄金价格出现爆炸式上涨,现货黄金价格上涨了 4 倍多。

高盛分析师指出:「美联储若独立性受损,很可能导致通胀上升,股票和长期债券价格下跌,并削弱美元储备货币地位。相比之下,黄金是一种不依赖机构信任的价值储存手段。」

(每日经济新闻)

文章转载自 东方财富