【文章来源:天天财富】

市场数据显示,管理规模超百亿的主动权益基金经理 (下称 「百亿基金经理」) 人数在时隔一年半后,已重返百位上方,呈现出探底回升的态势。

证券时报记者分析数据发现,当前的百亿基金经理阵容出现显著变化:一方面,长期聚焦消费、医药、新能源等赛道的基金经理逐渐淡出,而科技、红利、量化等方向的新面孔不断崛起,反映出市场偏好正从 「传统内需」 转向 「科技创新+安全边际」。另一方面,新晋百亿规模主要来自业绩与市场行情的共振,而非以往依赖明星效应与大规模新发产品。

新晋百亿基金经理画像

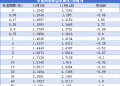

据天相投顾数据,百亿基金经理人数在 2022 年二季度达到 163 人的高点后便进入下行通道,至 2025 年二季度末一度降至 82 人。此后探底回升,于今年三季度重返 100 人以上,目前约 114 人,平均管理规模为 174.7 亿元。从结构看,理财魔方数据显示,100 亿—150 亿元规模区间的基金经理是当前主力,占比 47.7%,而 200 亿元以上人数已显著减少。当前的百亿基金经理有以下三类:

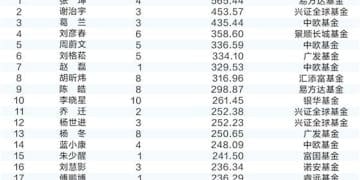

首先是老的知名百亿基金经理,过往规模虽有下降但依然达数百亿。例如易方达基金张坤管理规模逾 550 亿元,在 「百亿」 基金经理中排名第一。兴证全球基金的谢治宇和中欧基金的葛兰,管理规模均在 400 亿元以上。景顺长城基金刘彦春、中欧基金周蔚文、广发基金刘格菘、汇添富基金胡昕炜,管理规模均在 300 亿元以上。朱少醒、冯明远、曲扬、施成等此前就成名的基金经理,规模仍在百亿以上。

其次是年内规模持续增长,从百亿边缘迈进百亿乃至两百亿的基金经理。中欧基金蓝小康管理的规模于今年一季度末破百亿后持续上升,目前已达 248.09 亿元。范妍在圆信永丰基金时已是百亿基金经理,加入富国基金后管理规模在今年二季度末时只有 95.75 亿元,截至目前已超过 170 亿元。

最后是近期规模刚破百亿的基金经理。根据天相投顾分析,三季度以来多位基金经理的管理规模从不足 50 亿元突破百亿。例如永赢基金任桀管理的规模从二季度的 11.66 亿元增长到目前的近 130 亿元。中航基金韩浩管理的规模同样从不足 20 亿元增长到 150 多亿元。易方达基金的刘健维,管理规模从此前的 70 多亿元增长到 210 多亿元。德邦基金雷涛管理的规模在二季度时不足 40 亿元,目前已接近 140 亿元。

规模驱动逻辑生变

不同于过往 「百亿魔咒」 的困境,新一代百亿基金经理普遍选择主动控制规模,并凭借业绩与市场行情的共振实现资金流入,标志着从 「规模驱动」 向 「业绩驱动」 的转变。

理财魔方数据显示,2024 至 2025 年新晋的 30 位百亿基金经理中,50% 以上聚焦科技赛道,并且业绩优异。例如某位基金经理管理的移动互联基金,从 2023 年至 2025 年业绩收益率,分别达到 44.92%、32.40% 和 72.90%。此外,量化策略尤其是小盘量化也贡献了约 10% 的新晋百亿基金经理,凭借分散化持仓和超额收益稳定性脱颖而出。

2024 年至今新晋的 30 位百亿基金经理管理的产品中,2023 年之后的新发基金占比为 16%,其中仅有 2 只规模在百亿元附近,其余规模均在 25 亿元以内。业绩成为规模增长的核心驱动力,相关基金近三年平均收益率分别为-5.14%、10.66% 和 47.23%,显著优于同期 A 股宽基指数。

理财魔方基金研究员闫树生对证券时报记者表示,以前的百亿基金经理投资集中于消费、医药、新能源等 「旧核心赛道」,新晋百亿基金经理主要聚焦科技、价值红利、量化小盘等 「新核心赛道」,反映出了从 「传统内需」 向 「科技创新+安全边际」 这一行情主线转变。盈米基金研究院高级研究员王泽涵表示,今年以来科技行情走强,百亿基金经理中出现了刘慧影、张璐、张韡、郑巍山、农冰立等主投机器人、医药等行业的基金经理。

晨星中国基金研究中心高级分析师李一鸣表示,当前 35 只规模过百亿的主动权益基金,有 12 只在 2023 年底时未达到百亿门槛,规模快速扩容的核心驱动力,是近两年亮眼的业绩表现。主题基金聚焦的数字经济、先进制造、科技赛道,其高景气度转化为基金业绩增长,进而吸引增量资金涌入,推动规模突破百亿。

规模与业绩实现良性循环

对基金经理而言,凭借业绩实现规模增长只是第一步,真正的挑战在于如何打破 「规模魔咒」。唯有依靠严谨的制度设计与恪守契约精神,方能构建规模与业绩良性互动的根基,从而实现长期可持续发展。

天相投顾提醒,新晋百亿基金经理的成就同样得益于市场风格,需警惕行情反转的风险。应对之道在于坚守投研底线,对投资者负责。

值得一提的是,当前监管环境已为基金经理提供了更明确的框架。随着主题投资指引等政策的落地,基金风格约束增强,这既避免了过去的风格漂移,也为投资者进行精准配置创造了条件。

「长期来看,主动权益基金经理将在两个方向发力:一是深耕细分赛道挖掘成长机会,二是在投研体系升级下提升投研效率。」 李一鸣表示,要做到这些,基金经理需强化基准约束意识,避免组合偏离度过大,结合自身风格形成清晰的业绩归因体系。此外,要兼顾规模与业绩平衡,通过持续稳定的超额收益和完善的持有人沟通机制,实现规模与业绩良性循环。

闫树生表示,从基金规模增长情况来看,投资者更倾向于选择业绩稳定、风格清晰的基金经理,而非盲目追逐明星效应。近两年新晋的百亿基金经理,几乎没有通过 「明星效应+大规模新发」 来实现规模增长,与此前新发基金一日售罄的非理性场景,形成鲜明对比。

王泽涵同样认为,投资者已开始注重规模对投资管理的影响。他们认识到百亿基金经理的风格也是比较多元的。除了科技型选手,均衡和价值长跑型选手同样受到青睐,如范妍、刘旭、徐彦、谭丽等基金经理的长期业绩持续得到市场认可。

(文章来源:证券时报)

(原标题:重仓赛道从 「旧」 到 「新」 主动权益百亿基金经理人数重返百位)

(责任编辑:73)

【文章来源:天天财富】

市场数据显示,管理规模超百亿的主动权益基金经理 (下称 「百亿基金经理」) 人数在时隔一年半后,已重返百位上方,呈现出探底回升的态势。

证券时报记者分析数据发现,当前的百亿基金经理阵容出现显著变化:一方面,长期聚焦消费、医药、新能源等赛道的基金经理逐渐淡出,而科技、红利、量化等方向的新面孔不断崛起,反映出市场偏好正从 「传统内需」 转向 「科技创新+安全边际」。另一方面,新晋百亿规模主要来自业绩与市场行情的共振,而非以往依赖明星效应与大规模新发产品。

新晋百亿基金经理画像

据天相投顾数据,百亿基金经理人数在 2022 年二季度达到 163 人的高点后便进入下行通道,至 2025 年二季度末一度降至 82 人。此后探底回升,于今年三季度重返 100 人以上,目前约 114 人,平均管理规模为 174.7 亿元。从结构看,理财魔方数据显示,100 亿—150 亿元规模区间的基金经理是当前主力,占比 47.7%,而 200 亿元以上人数已显著减少。当前的百亿基金经理有以下三类:

首先是老的知名百亿基金经理,过往规模虽有下降但依然达数百亿。例如易方达基金张坤管理规模逾 550 亿元,在 「百亿」 基金经理中排名第一。兴证全球基金的谢治宇和中欧基金的葛兰,管理规模均在 400 亿元以上。景顺长城基金刘彦春、中欧基金周蔚文、广发基金刘格菘、汇添富基金胡昕炜,管理规模均在 300 亿元以上。朱少醒、冯明远、曲扬、施成等此前就成名的基金经理,规模仍在百亿以上。

其次是年内规模持续增长,从百亿边缘迈进百亿乃至两百亿的基金经理。中欧基金蓝小康管理的规模于今年一季度末破百亿后持续上升,目前已达 248.09 亿元。范妍在圆信永丰基金时已是百亿基金经理,加入富国基金后管理规模在今年二季度末时只有 95.75 亿元,截至目前已超过 170 亿元。

最后是近期规模刚破百亿的基金经理。根据天相投顾分析,三季度以来多位基金经理的管理规模从不足 50 亿元突破百亿。例如永赢基金任桀管理的规模从二季度的 11.66 亿元增长到目前的近 130 亿元。中航基金韩浩管理的规模同样从不足 20 亿元增长到 150 多亿元。易方达基金的刘健维,管理规模从此前的 70 多亿元增长到 210 多亿元。德邦基金雷涛管理的规模在二季度时不足 40 亿元,目前已接近 140 亿元。

规模驱动逻辑生变

不同于过往 「百亿魔咒」 的困境,新一代百亿基金经理普遍选择主动控制规模,并凭借业绩与市场行情的共振实现资金流入,标志着从 「规模驱动」 向 「业绩驱动」 的转变。

理财魔方数据显示,2024 至 2025 年新晋的 30 位百亿基金经理中,50% 以上聚焦科技赛道,并且业绩优异。例如某位基金经理管理的移动互联基金,从 2023 年至 2025 年业绩收益率,分别达到 44.92%、32.40% 和 72.90%。此外,量化策略尤其是小盘量化也贡献了约 10% 的新晋百亿基金经理,凭借分散化持仓和超额收益稳定性脱颖而出。

2024 年至今新晋的 30 位百亿基金经理管理的产品中,2023 年之后的新发基金占比为 16%,其中仅有 2 只规模在百亿元附近,其余规模均在 25 亿元以内。业绩成为规模增长的核心驱动力,相关基金近三年平均收益率分别为-5.14%、10.66% 和 47.23%,显著优于同期 A 股宽基指数。

理财魔方基金研究员闫树生对证券时报记者表示,以前的百亿基金经理投资集中于消费、医药、新能源等 「旧核心赛道」,新晋百亿基金经理主要聚焦科技、价值红利、量化小盘等 「新核心赛道」,反映出了从 「传统内需」 向 「科技创新+安全边际」 这一行情主线转变。盈米基金研究院高级研究员王泽涵表示,今年以来科技行情走强,百亿基金经理中出现了刘慧影、张璐、张韡、郑巍山、农冰立等主投机器人、医药等行业的基金经理。

晨星中国基金研究中心高级分析师李一鸣表示,当前 35 只规模过百亿的主动权益基金,有 12 只在 2023 年底时未达到百亿门槛,规模快速扩容的核心驱动力,是近两年亮眼的业绩表现。主题基金聚焦的数字经济、先进制造、科技赛道,其高景气度转化为基金业绩增长,进而吸引增量资金涌入,推动规模突破百亿。

规模与业绩实现良性循环

对基金经理而言,凭借业绩实现规模增长只是第一步,真正的挑战在于如何打破 「规模魔咒」。唯有依靠严谨的制度设计与恪守契约精神,方能构建规模与业绩良性互动的根基,从而实现长期可持续发展。

天相投顾提醒,新晋百亿基金经理的成就同样得益于市场风格,需警惕行情反转的风险。应对之道在于坚守投研底线,对投资者负责。

值得一提的是,当前监管环境已为基金经理提供了更明确的框架。随着主题投资指引等政策的落地,基金风格约束增强,这既避免了过去的风格漂移,也为投资者进行精准配置创造了条件。

「长期来看,主动权益基金经理将在两个方向发力:一是深耕细分赛道挖掘成长机会,二是在投研体系升级下提升投研效率。」 李一鸣表示,要做到这些,基金经理需强化基准约束意识,避免组合偏离度过大,结合自身风格形成清晰的业绩归因体系。此外,要兼顾规模与业绩平衡,通过持续稳定的超额收益和完善的持有人沟通机制,实现规模与业绩良性循环。

闫树生表示,从基金规模增长情况来看,投资者更倾向于选择业绩稳定、风格清晰的基金经理,而非盲目追逐明星效应。近两年新晋的百亿基金经理,几乎没有通过 「明星效应+大规模新发」 来实现规模增长,与此前新发基金一日售罄的非理性场景,形成鲜明对比。

王泽涵同样认为,投资者已开始注重规模对投资管理的影响。他们认识到百亿基金经理的风格也是比较多元的。除了科技型选手,均衡和价值长跑型选手同样受到青睐,如范妍、刘旭、徐彦、谭丽等基金经理的长期业绩持续得到市场认可。

(文章来源:证券时报)

(原标题:重仓赛道从 「旧」 到 「新」 主动权益百亿基金经理人数重返百位)

(责任编辑:73)

【文章来源:天天财富】

市场数据显示,管理规模超百亿的主动权益基金经理 (下称 「百亿基金经理」) 人数在时隔一年半后,已重返百位上方,呈现出探底回升的态势。

证券时报记者分析数据发现,当前的百亿基金经理阵容出现显著变化:一方面,长期聚焦消费、医药、新能源等赛道的基金经理逐渐淡出,而科技、红利、量化等方向的新面孔不断崛起,反映出市场偏好正从 「传统内需」 转向 「科技创新+安全边际」。另一方面,新晋百亿规模主要来自业绩与市场行情的共振,而非以往依赖明星效应与大规模新发产品。

新晋百亿基金经理画像

据天相投顾数据,百亿基金经理人数在 2022 年二季度达到 163 人的高点后便进入下行通道,至 2025 年二季度末一度降至 82 人。此后探底回升,于今年三季度重返 100 人以上,目前约 114 人,平均管理规模为 174.7 亿元。从结构看,理财魔方数据显示,100 亿—150 亿元规模区间的基金经理是当前主力,占比 47.7%,而 200 亿元以上人数已显著减少。当前的百亿基金经理有以下三类:

首先是老的知名百亿基金经理,过往规模虽有下降但依然达数百亿。例如易方达基金张坤管理规模逾 550 亿元,在 「百亿」 基金经理中排名第一。兴证全球基金的谢治宇和中欧基金的葛兰,管理规模均在 400 亿元以上。景顺长城基金刘彦春、中欧基金周蔚文、广发基金刘格菘、汇添富基金胡昕炜,管理规模均在 300 亿元以上。朱少醒、冯明远、曲扬、施成等此前就成名的基金经理,规模仍在百亿以上。

其次是年内规模持续增长,从百亿边缘迈进百亿乃至两百亿的基金经理。中欧基金蓝小康管理的规模于今年一季度末破百亿后持续上升,目前已达 248.09 亿元。范妍在圆信永丰基金时已是百亿基金经理,加入富国基金后管理规模在今年二季度末时只有 95.75 亿元,截至目前已超过 170 亿元。

最后是近期规模刚破百亿的基金经理。根据天相投顾分析,三季度以来多位基金经理的管理规模从不足 50 亿元突破百亿。例如永赢基金任桀管理的规模从二季度的 11.66 亿元增长到目前的近 130 亿元。中航基金韩浩管理的规模同样从不足 20 亿元增长到 150 多亿元。易方达基金的刘健维,管理规模从此前的 70 多亿元增长到 210 多亿元。德邦基金雷涛管理的规模在二季度时不足 40 亿元,目前已接近 140 亿元。

规模驱动逻辑生变

不同于过往 「百亿魔咒」 的困境,新一代百亿基金经理普遍选择主动控制规模,并凭借业绩与市场行情的共振实现资金流入,标志着从 「规模驱动」 向 「业绩驱动」 的转变。

理财魔方数据显示,2024 至 2025 年新晋的 30 位百亿基金经理中,50% 以上聚焦科技赛道,并且业绩优异。例如某位基金经理管理的移动互联基金,从 2023 年至 2025 年业绩收益率,分别达到 44.92%、32.40% 和 72.90%。此外,量化策略尤其是小盘量化也贡献了约 10% 的新晋百亿基金经理,凭借分散化持仓和超额收益稳定性脱颖而出。

2024 年至今新晋的 30 位百亿基金经理管理的产品中,2023 年之后的新发基金占比为 16%,其中仅有 2 只规模在百亿元附近,其余规模均在 25 亿元以内。业绩成为规模增长的核心驱动力,相关基金近三年平均收益率分别为-5.14%、10.66% 和 47.23%,显著优于同期 A 股宽基指数。

理财魔方基金研究员闫树生对证券时报记者表示,以前的百亿基金经理投资集中于消费、医药、新能源等 「旧核心赛道」,新晋百亿基金经理主要聚焦科技、价值红利、量化小盘等 「新核心赛道」,反映出了从 「传统内需」 向 「科技创新+安全边际」 这一行情主线转变。盈米基金研究院高级研究员王泽涵表示,今年以来科技行情走强,百亿基金经理中出现了刘慧影、张璐、张韡、郑巍山、农冰立等主投机器人、医药等行业的基金经理。

晨星中国基金研究中心高级分析师李一鸣表示,当前 35 只规模过百亿的主动权益基金,有 12 只在 2023 年底时未达到百亿门槛,规模快速扩容的核心驱动力,是近两年亮眼的业绩表现。主题基金聚焦的数字经济、先进制造、科技赛道,其高景气度转化为基金业绩增长,进而吸引增量资金涌入,推动规模突破百亿。

规模与业绩实现良性循环

对基金经理而言,凭借业绩实现规模增长只是第一步,真正的挑战在于如何打破 「规模魔咒」。唯有依靠严谨的制度设计与恪守契约精神,方能构建规模与业绩良性互动的根基,从而实现长期可持续发展。

天相投顾提醒,新晋百亿基金经理的成就同样得益于市场风格,需警惕行情反转的风险。应对之道在于坚守投研底线,对投资者负责。

值得一提的是,当前监管环境已为基金经理提供了更明确的框架。随着主题投资指引等政策的落地,基金风格约束增强,这既避免了过去的风格漂移,也为投资者进行精准配置创造了条件。

「长期来看,主动权益基金经理将在两个方向发力:一是深耕细分赛道挖掘成长机会,二是在投研体系升级下提升投研效率。」 李一鸣表示,要做到这些,基金经理需强化基准约束意识,避免组合偏离度过大,结合自身风格形成清晰的业绩归因体系。此外,要兼顾规模与业绩平衡,通过持续稳定的超额收益和完善的持有人沟通机制,实现规模与业绩良性循环。

闫树生表示,从基金规模增长情况来看,投资者更倾向于选择业绩稳定、风格清晰的基金经理,而非盲目追逐明星效应。近两年新晋的百亿基金经理,几乎没有通过 「明星效应+大规模新发」 来实现规模增长,与此前新发基金一日售罄的非理性场景,形成鲜明对比。

王泽涵同样认为,投资者已开始注重规模对投资管理的影响。他们认识到百亿基金经理的风格也是比较多元的。除了科技型选手,均衡和价值长跑型选手同样受到青睐,如范妍、刘旭、徐彦、谭丽等基金经理的长期业绩持续得到市场认可。

(文章来源:证券时报)

(原标题:重仓赛道从 「旧」 到 「新」 主动权益百亿基金经理人数重返百位)

(责任编辑:73)

【文章来源:天天财富】

市场数据显示,管理规模超百亿的主动权益基金经理 (下称 「百亿基金经理」) 人数在时隔一年半后,已重返百位上方,呈现出探底回升的态势。

证券时报记者分析数据发现,当前的百亿基金经理阵容出现显著变化:一方面,长期聚焦消费、医药、新能源等赛道的基金经理逐渐淡出,而科技、红利、量化等方向的新面孔不断崛起,反映出市场偏好正从 「传统内需」 转向 「科技创新+安全边际」。另一方面,新晋百亿规模主要来自业绩与市场行情的共振,而非以往依赖明星效应与大规模新发产品。

新晋百亿基金经理画像

据天相投顾数据,百亿基金经理人数在 2022 年二季度达到 163 人的高点后便进入下行通道,至 2025 年二季度末一度降至 82 人。此后探底回升,于今年三季度重返 100 人以上,目前约 114 人,平均管理规模为 174.7 亿元。从结构看,理财魔方数据显示,100 亿—150 亿元规模区间的基金经理是当前主力,占比 47.7%,而 200 亿元以上人数已显著减少。当前的百亿基金经理有以下三类:

首先是老的知名百亿基金经理,过往规模虽有下降但依然达数百亿。例如易方达基金张坤管理规模逾 550 亿元,在 「百亿」 基金经理中排名第一。兴证全球基金的谢治宇和中欧基金的葛兰,管理规模均在 400 亿元以上。景顺长城基金刘彦春、中欧基金周蔚文、广发基金刘格菘、汇添富基金胡昕炜,管理规模均在 300 亿元以上。朱少醒、冯明远、曲扬、施成等此前就成名的基金经理,规模仍在百亿以上。

其次是年内规模持续增长,从百亿边缘迈进百亿乃至两百亿的基金经理。中欧基金蓝小康管理的规模于今年一季度末破百亿后持续上升,目前已达 248.09 亿元。范妍在圆信永丰基金时已是百亿基金经理,加入富国基金后管理规模在今年二季度末时只有 95.75 亿元,截至目前已超过 170 亿元。

最后是近期规模刚破百亿的基金经理。根据天相投顾分析,三季度以来多位基金经理的管理规模从不足 50 亿元突破百亿。例如永赢基金任桀管理的规模从二季度的 11.66 亿元增长到目前的近 130 亿元。中航基金韩浩管理的规模同样从不足 20 亿元增长到 150 多亿元。易方达基金的刘健维,管理规模从此前的 70 多亿元增长到 210 多亿元。德邦基金雷涛管理的规模在二季度时不足 40 亿元,目前已接近 140 亿元。

规模驱动逻辑生变

不同于过往 「百亿魔咒」 的困境,新一代百亿基金经理普遍选择主动控制规模,并凭借业绩与市场行情的共振实现资金流入,标志着从 「规模驱动」 向 「业绩驱动」 的转变。

理财魔方数据显示,2024 至 2025 年新晋的 30 位百亿基金经理中,50% 以上聚焦科技赛道,并且业绩优异。例如某位基金经理管理的移动互联基金,从 2023 年至 2025 年业绩收益率,分别达到 44.92%、32.40% 和 72.90%。此外,量化策略尤其是小盘量化也贡献了约 10% 的新晋百亿基金经理,凭借分散化持仓和超额收益稳定性脱颖而出。

2024 年至今新晋的 30 位百亿基金经理管理的产品中,2023 年之后的新发基金占比为 16%,其中仅有 2 只规模在百亿元附近,其余规模均在 25 亿元以内。业绩成为规模增长的核心驱动力,相关基金近三年平均收益率分别为-5.14%、10.66% 和 47.23%,显著优于同期 A 股宽基指数。

理财魔方基金研究员闫树生对证券时报记者表示,以前的百亿基金经理投资集中于消费、医药、新能源等 「旧核心赛道」,新晋百亿基金经理主要聚焦科技、价值红利、量化小盘等 「新核心赛道」,反映出了从 「传统内需」 向 「科技创新+安全边际」 这一行情主线转变。盈米基金研究院高级研究员王泽涵表示,今年以来科技行情走强,百亿基金经理中出现了刘慧影、张璐、张韡、郑巍山、农冰立等主投机器人、医药等行业的基金经理。

晨星中国基金研究中心高级分析师李一鸣表示,当前 35 只规模过百亿的主动权益基金,有 12 只在 2023 年底时未达到百亿门槛,规模快速扩容的核心驱动力,是近两年亮眼的业绩表现。主题基金聚焦的数字经济、先进制造、科技赛道,其高景气度转化为基金业绩增长,进而吸引增量资金涌入,推动规模突破百亿。

规模与业绩实现良性循环

对基金经理而言,凭借业绩实现规模增长只是第一步,真正的挑战在于如何打破 「规模魔咒」。唯有依靠严谨的制度设计与恪守契约精神,方能构建规模与业绩良性互动的根基,从而实现长期可持续发展。

天相投顾提醒,新晋百亿基金经理的成就同样得益于市场风格,需警惕行情反转的风险。应对之道在于坚守投研底线,对投资者负责。

值得一提的是,当前监管环境已为基金经理提供了更明确的框架。随着主题投资指引等政策的落地,基金风格约束增强,这既避免了过去的风格漂移,也为投资者进行精准配置创造了条件。

「长期来看,主动权益基金经理将在两个方向发力:一是深耕细分赛道挖掘成长机会,二是在投研体系升级下提升投研效率。」 李一鸣表示,要做到这些,基金经理需强化基准约束意识,避免组合偏离度过大,结合自身风格形成清晰的业绩归因体系。此外,要兼顾规模与业绩平衡,通过持续稳定的超额收益和完善的持有人沟通机制,实现规模与业绩良性循环。

闫树生表示,从基金规模增长情况来看,投资者更倾向于选择业绩稳定、风格清晰的基金经理,而非盲目追逐明星效应。近两年新晋的百亿基金经理,几乎没有通过 「明星效应+大规模新发」 来实现规模增长,与此前新发基金一日售罄的非理性场景,形成鲜明对比。

王泽涵同样认为,投资者已开始注重规模对投资管理的影响。他们认识到百亿基金经理的风格也是比较多元的。除了科技型选手,均衡和价值长跑型选手同样受到青睐,如范妍、刘旭、徐彦、谭丽等基金经理的长期业绩持续得到市场认可。

(文章来源:证券时报)

(原标题:重仓赛道从 「旧」 到 「新」 主动权益百亿基金经理人数重返百位)

(责任编辑:73)