【文章来源:天天财富】

在报价环节就备受关注的摩尔线程,网下初步配售结果终于落地。

在此前初步询价阶段,267 家网下投资者管理的 7555 个配售对象全部参与申购,最终网下有效申购数量达到 704.06 亿股,而网下初步配售仅为 3920 万股,获得初步配售的配售对象比例仅为约 0.0557%,意味着整体申购与获配的倍数接近 1:1800。在资金 「挤满门口」 的背景下,这近 4000 万股最终落在谁的账户里,成为市场新的关注点。

在激烈的配售竞争中,一批实力公募基金成为本轮获配大赢家,年金管理机构同样通过数量庞大的计划组合包揽大量配额。而在非 A 类的 B 类投资者中,部分量化私募及券商自营也挤入获配名单,但规模与分布则明显收紧。

长期资金大量入围

从本次配售规则看,发行人与保荐机构明显将配售资源更多地倾斜给被界定为 A 类的长期资金。公告披露,A 类投资者包括公募基金、社保基金、养老金、年金基金、银行理财产品、保险资金、保险资产管理产品以及合格境外投资者资金,除 A 类之外的其他投资机构被划入 B 类。

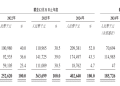

在网下有效申购中,A 类投资者申购数量为 625.78 亿股,占比接近九成,获配股份 3858.96 万股,占网下初步配售约 98.44%。B 类投资者虽然申购数量也达到 78.28 亿股,但最终仅获配 61.04 万股,占比仅 1.56%。

进一步拆分 A 类内部结构,可以看到更鲜明的 「长线资金优先」 导向。A1 类投资者是本次配售的绝对主力,最终获配 3681.81 万股,占网下九成以上,对应配售比例为 0.0703%,约合 1:1420 的申购与获配倍数。(注:A1 类投资者承诺其获配股票数量的 70% 限售期为自发行人首次公开发行并上市之日起 9 个月)

A2 类投资者获配 146.13 万股,配售比例为 0.0234%;A3 类投资者获配 31.02 万股,配售比例仅 0.0078%,申购与获配倍数超过 12000 倍。(注:A2 类需锁定 45%,A3 类需锁定 20%,锁定期限均为六个月。)

从配售结果看,在 3920 万股网下初步配售股份中,有限售期配售数量为 2661.76 万股,无限售期配售数量为 1258.24 万股,有限售股份占比接近七成。

在一位业内人士看来,这种高比例限售安排,一方面提高了打新资金的时间成本,抬高了短线资金的参与门槛,另一方面也在一定程度上绑定了对公司中长期成长性的看法,「不是简单赌一把上市首日的价格,而是要考虑九个月甚至更长时间的估值消化」。

公募基金强势揽配,多家头部公司集体压注 「国产 GPU 第一股」

从配售明细来看,获得初步配售的 A 类投资者中,公募基金是占据绝对主力地位的一类群体。

其中,易方达为初步配售数量最多的公募基金,涉及配售对象 385 只产品,数量达 383.73 万股,获配金额为 4.39 亿元,南方基金虽然配售对象比前者多,但初步配售数量略低于易方达,为 350.83 万股,获配金额为 4.01 亿元。配售数量居前的公募基金还有工银瑞信、富国、国泰、华夏、招商、嘉实等基金公司,获配金额均在亿元级别以上。

具体到基金产品层面,头部公司旗下多只主动权益和指数产品获得较为均衡的配售。其中,东方红资管旗下的东方红配置精选获配 1.5505 万股,是单只公募产品中获配数量最多的一只,该基金由孔令超管理;富国、国泰、嘉实、易方达等多家机构旗下产品单只多数获配 1.5468 万股。

一位华南大型公募研究人士透露,「虽然摩尔线程发行价创年内新高,但对主题型产品来说,更关注的是成长赛道能否兑现,中短期二级市场波动并不会成为决定因素。」 他表示,在科创板高价股策略中,锁定期设计反而是一种博弈方式,「9 个月限售期看似限制流动性,但对于看长周期逻辑的公募来说,也是调配仓位结构的一种策略。」

值得一提的是,公募基金在本次配售中不仅在数量和金额上占据主导地位,其参与产品的类型也呈现出高度多样化。从初步配售明细可见,既有主动管理型混合基金,等,也有定位于宽基或行业指数增强的产品,这种覆盖主动与被动、宽基与主题的布局,表明多数基金公司正以更全方位的策略结构参与新股投资,并将一级市场作为提升产品收益、优化组合弹性的关键一环。

整体而言,公募体系在此次摩尔线程初步配售中表现出三大特征:一是广泛参与、平均获配,覆盖产品数量庞大;二是主题型、产业型以及指数增强型产品成为参与主力;三是普遍选择最长限售期档位,展现出对长期成长性的较强认可与持有耐心。

量化私募与专户产品 「挤进来」 但筹码有限

与集中在 A 类的公募、养老金、年金和保险资金不同,财联社记者发现,B 类投资者主要由量化私募、主动私募以及部分券商资管、以及一部分基金专户产品构成。

公告显示,B 类投资者网下有效申购数量为 78.28 万股,获配股份 61.04 万股,对应配售比例仅 0.0078%,明显低于 A 类投资者的整体配售比例。一位长期参与科创板打新的私募机构人士认为,这种差异在近年来已经逐渐固化,「对成长股打新,他们更愿意把筹码分给愿意长期锁仓的资金,量化和短线风格资金更多是挤出来一点流动性空间」。

从 B 类投资者的获配名单看,量化私募和多策略私募是这一类的主力。其中,幻方量化合计获配 6.13 万股,衍复投资获配 6.004 万股,九坤投资、海南世纪前沿、明汯获配数量分别为 3.97 万股、3.28 万股和 2.45 万股。

按名单来看,头部私募普遍拿到的是 「几万股级别」 的筹码,按发行价折算对应的获配金额在数千万元量级,与 A 类头部机构动辄数亿元的获配规模形成鲜明对比。

值得注意的是,部分公募基金管理人同时以专户或资管计划身份出现在 B 类名单中。例如富国基金旗下的富国基金优享 7 号单一资产管理计划、富国基金新华人寿价值均衡型组合单一资产管理计划等产品被归入 B 类,申购数量在 300 万至 2200 万股之间,最终获配股份从 200 多股到 1700 多股不等,配售比例明显低于同一机构在 A 类公募产品中的获配水平。

在 B 类内部,申购与获配倍数同样存在显著差异。以部分私募产品为例,申购数量往往在数百万股,最终获配只有几百股至一两千股,申购与获配的倍数超过一万倍。

(文章来源:财联社)

(原标题:公私募抢上车摩尔线程!初配名单揭晓,谁抢到了最多筹码?)

(责任编辑:70)