【文章来源:期货日报】

近年来,全球政经格局深度调整,内外部环境复杂多变,国内经济正处于转型升级的关键阶段。在此背景下,大宗商品价格受供需结构重构、地缘冲突扰动、政策调控导向等多重因素交织影响,波动频次与幅度显著加剧,钢铁、有色、农业等实体产业普遍面临库存减值风险与原材料成本失控的双重压力,传统经营模式下的风险管理体系亟待升级。作为期货行业服务实体经济的坚定践行者,瑞达期货始终坚守初心,通过创新金融工具应用、定制化解决方案与深耕产业的实践,让期货衍生品真正成为企业稳健经营的 「压舱石」。从入选中期协优秀案例的天津冷轧企业服务,到江西分公司深耕区域产业的标杆实践,瑞达期货正用一个个实打实的案例,诠释金融赋能实体的责任与担当。

一、中期协优秀案例:「累购+累沽」 模式破解冷轧加工企业双向管控风险

在 2024 年度中国期货业协会组织的服务实体经济优秀案例评选中,瑞达期货全资子公司瑞达新控报送的 《场外期权助力企业搭建风险管理体系—瑞达新控服务天津冷轧加工企业案例》 脱颖而出,成为行业公认的实践范本。这一案例的背后,是瑞达针对实体企业痛点的精准破局。

2024 年,天津某冷轧加工企业 (下称 「A 企业」) 陷入两难困境。一方面,2 万吨热轧卷板常备库存面临价格波动风险,一旦市场下行将直接侵蚀资产价值。另一方面,远月订单的原材料采购成本缺乏锁定机制,上游价格上涨可能压缩利润空间。彼时,全球黑色商品市场受宏观政策与产业周期叠加影响,价格震荡幅度显著,传统套保模式难以兼顾风险对冲与成本控制。

针对这一痛点,瑞达新控创新性提出 「成本优化型套保」 理念,设计了 「累购+累沽」 场外期权组合策略。在具体执行中,为企业库存配置累沽期权,锁定产品卖出价格,相当于为 2 万吨库存筑起安全垫,有效抵御价格下跌风险;同时为远月订单嵌入累购期权,锁定原材料买入价格,给订单成本装上稳定器。更具突破性的是,这一组合构建了零成本累计期权的风险对冲自偿机制,企业无需支付额外期权费用,借助期权时间价值覆盖套保成本,实现了"风险对冲-成本补偿"的良性循环。

服务的核心价值不止于工具应用,更在于风险管理理念的升级。通过瑞达新控的专业赋能,A 企业彻底摆脱了过去 「赌行情」 的博弈式库存管理,建立起科学的衍生品应用体系,能够通过制度化手段平抑价格波动冲击。这一模式不仅适配冷轧加工企业,更可灵活复制到各类钢贸企业的库存套保与订单管理中,为钢铁行业提供了可推广的风险管理方案。

二、区域实体经济护航:产业案例见证 「定制化」 服务力量

如果说中期协的优秀案例彰显了瑞达期货的创新实力,那么江西分公司的实践则凸显了深耕区域产业的精准服务能力。自 2008 年成立以来,江西分公司始终坚守产业服务初心,聚焦黑色金属、有色金属等重点领域,累计服务超百家实体企业。凭借专业赋能,在部分案例中,帮助企业额外赚取 100—200 元/吨的基差利润,成为区域实体经济的 「护航者」。在服务过程中,江西分公司持续迭代服务模式,创新应用 「基差含权套保」「期货点价」 等工具,破解企业库存保值、成本管控难题,助力企业在价格波动中实现稳健经营。北方钢厂一级代理 M 公司的冬储保卫战便是典型例证。

M 公司长期面临春节 「冬储」 带来的被动库存风险。不套保怕现货价格下跌导致亏损,套保又面临期货保证金占用的现金流压力,陷入两难境地。2023 年冬储周期尤为特殊,市场呈现 「强预期、弱现实」 格局,螺纹钢期货 2405 合约升水现货约 200 元/吨,价格波动风险进一步加大,M 公司的库存管理压力进一步升级。

针对这一痛点,瑞达期货江西分公司相关团队依托母公司翔实的研究数据,专业的研究能力以及长期积累的黑色产业研究经验——早已总结出 「冬储后价格易跌」 的周期规律,且通过前期向企业普及期现结合理念,为精准服务筑牢基础。

团队最终为 M 公司定制 「基差含权套保模式」,核心逻辑是借力当时期货升水的有利基差,构建 「买入看跌期权+卖出看涨期权」 的领口组合,实现风险与收益的平衡。这一方案的落地优势尤为突出,企业仅需支付 26.63 元/吨的权利金,就能获得 3 个月的风险保障,覆盖冬储至春节后销售周期。

从风险控制来看,这一方案既通过买入看跌期权锁定下跌风险,最大损失仅为权利金,又通过卖出看涨期权保留合理利润空间,同时避免了期货套保的保证金追缴压力。从资金成本来看,「低保费+高杠杆」 的方案权利金月度成本不足 9 元/吨,远低于期货保证金占用,完美契合民营企业现金流特点。最终,M 公司通过基差含权套保,在 2023 年冬储期间规避了价格暴跌风险,在行业普遍承压的周期中实现了稳健经营,充分验证了定制化方案的实战价值。

此外,江西分公司还在母公司相关部门的支持下,助力某铜箔生产企业巧用期货点价,帮助企业在铜价回调窗口锁定采购成本,应对铜价暴涨暴跌,降低采购成本,该策略实施后,该铜箔企业盈利能力稳定性大幅提升。

正是因为江西分公司在服务实体经济领域的卓越表现,斩获期货日报第十八届中国最佳期货经营机构暨最佳期货分析师评选中国最佳期货经营分支机构奖项。

三、多维赋能实体经济:从产业护航到乡村振兴

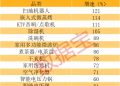

瑞达期货的实体服务版图不止于黑色、有色等工业领域,更延伸至农业乡村振兴与全产业链赋能,用数据彰显金融机构的责任担当。截至 2025 年上半年,旗下风险管理子公司瑞达新控已累计为 1000 多家企业客户提供个性化风险管理工具,覆盖农业、能源、制造业等重点领域,有效对冲了价格波动风险。

在乡村振兴领域,瑞达期货自 2018 年以来持续开展 「保险 + 期货」 项目,在多个省份推出橡胶、饲料、苹果、生猪等农产品价格保险。这些项目通过期货市场转移农产品价格波动风险,为农户与农业合作社筑起 「收入保障网」,为乡村产业发展注入金融动力。

与此同时,瑞达期货始终坚持 「授人以鱼更授人以渔」 的服务理念。通过举办专业研修班等专业培训,普及期现结合与风险管理知识;为合作企业提供每月行情研讨、政策动向分享、交割物流支持等增值服务,帮助企业从 「被动接受服务」 转为 「主动参与风险管理」,实现从工具应用到理念升级的跨越。

四、未来展望:创新驱动,持续深化实体服务

从 「累购+累沽」 场外期权到基差含权套保,从工业风控到乡村振兴赋能,瑞达期货的实践已清晰证明:期货衍生品绝非远离实体的投机工具,而是企业稳健发展的核心支撑。

未来,瑞达期货将紧扣实体经济需求,以三大方向深化服务:一是创新工具应用,拓展期货及衍生品的服务模式,将服务从黑金属、有色延伸至新能源、农业等战略领域;二是强化科技赋能,提升服务实体经济的精准度与效率;三是联动政府与行业协会,共建产业服务生态,推动期货工具走进更多实体企业。

市场波动愈复杂,服务初心愈坚定。瑞达期货将以更优质的定制化服务,助力企业筑牢抗风险屏障,为实体经济高质量发展持续贡献 「期货力量」。