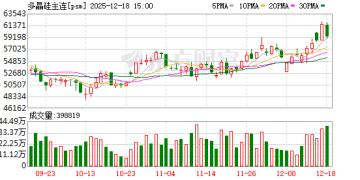

近期,光伏行业 「反内卷」 引发广泛关注。业内人士表示,未来 「反内卷」 的具体措施和路径仍有待观察。作为光伏产业链核心原料,多晶硅价格在 2025 年经历了剧烈波动:今年初至 6 月下跌近 20%,随后从低点反弹至今,涨幅超 50%。多晶硅价格的大幅波动给上下游企业经营带来不小压力,亟需期货工具发挥价格信号功能与风险管理作用。

期货为产业提供准确价格信号

今年 6 月底以来,国家和光伏行业 「反内卷」 力度加大,多晶硅现货价格从低点 3.4 万元/吨反弹至 5 万元/吨以上,期货合约价格同步上涨。6 月 27 日,《反不正当竞争法》 修订,明确不得低于成本价格销售的表述,当日多晶硅期货主力合约上涨 2.07%。6 月 29 日,人民日报点名光伏行业 「内卷式」 竞争,次日多晶硅期货主力合约振幅达 3.84%。近期随着 「反内卷」 持续推进,进一步强化了市场对行业供需格局优化的正向预期。

广发期货多晶硅分析师纪元菲表示,在多个政策发布、行业会议等关键节点,多晶硅期货价格及时反映了国家政策导向与行业 「反内卷」 预期。自 2025 年以来,多晶硅期现货相关性达 0.94,期货价格发现功能有效发挥,为产业链提供了市场化定价基准。

多晶硅期货逐渐成为行业风险管理的 「必选项」

数据显示,自 2024 年 12 月上市以来,多晶硅期货市场保持了理性稳健的运行态势。截至 2025 年 11 月末,多晶硅期货和期权日均成交量和日均持仓量分别为 54 万手和 31.7 万手,较上市初期实现显著增长。法人客户参与度尤为突出,多晶硅期货法人客户日均持仓占比从上市初期的 35% 提升至 60%,这一变化直观反映出光伏产业链企业对期货风险管理价值的高度认可。

「多晶硅期货上市后,企业从被动承受价格风险转向主动管理,利用期货进行风险管理成了行业 『必选项』。」 谈到多晶硅期货上市对光伏行业的影响时,协鑫科技相关负责人表示,面对多晶硅价格 「过山车」 行情,行业内企业及下游客户纷纷参与期货市场并增加套期保值额度,有效控制经营收入与成本端的波动风险。

据记者不完全统计,截至 2025 年 11 月,晶科能源、特变电工、通威股份、隆基绿能等 12 家光伏产业链上市公司已发布多晶硅期货套期保值公告,实现了从零星尝试到规模化参与的突破。特变电工在 2024 年年度报告中表示,若多晶硅价格长期低于成本,公司将灵活运用期现货市场规避风险、提升抗风险能力。隆基绿能也在 2025 年半年报中提及,通过开展套期保值业务,可对冲原材料价格上涨风险,降低其对公司正常经营的影响。上市公司的积极布局进一步提升了多晶硅期货的产业渗透率。

自 2024 年 12 月 26 日多晶硅期货上市以来,市场运行稳健,成交量与持仓量稳步增长,光伏产业链企业参与热情持续高涨。随着投资者结构持续优化、上市公司积极布局,多晶硅期货的价格发现与风险管理功能充分发挥,已逐步从产业 「可选」 工具变为应对价格波动的 「必选」 方案。

(中国证券报·中证金牛座)

文章转载自 东方财富