12 月 24 日,「人形机器人第一股」 优必选公告,拟以 「协议转让+要约收购」 方式收购锋龙股份 43% 股份,每股 17.72 元。转让完成后,锋龙股份控股股东将由诚锋投资变更为优必选。市场分析普遍认为,此次优必选收购的战略意图并不止于产业协同。

每经记者|王晶 每经编辑|文多

12 月 24 日,「人形机器人第一股」 优必选 (HK09880,股价 109.5 港元,市值 551.2 亿港元) 发布公告称,拟以 「协议转让+要约收购」 的组合方式共收购锋龙股份 (SZ002931,股价 19.68 元,市值 43 亿元)9395.75 万股 (占锋龙股份总股本的 43%)。

图片来源:网页截图

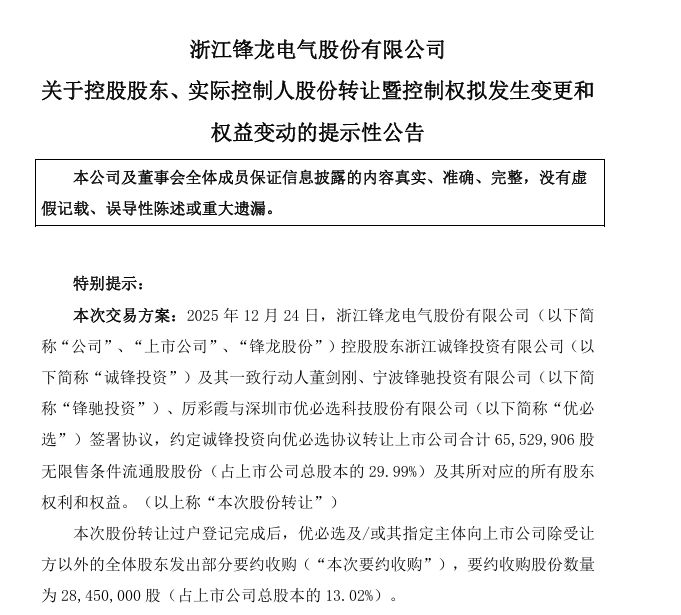

根据公告,本次控制权变更方案中的股份转让价格、要约收购价格均为 17.72 元/股 (相比 12 月 17 日锋龙股份停牌前 19.68 元/股折让 10%),以此计算,合计总对价达 16.65 亿元。

从产业层面来看,优必选聚焦于智能机器人,特别是人形机器人的研发、设计、制造与商业化。锋龙股份则长期深耕割草机等园林机械及发动机、液压控制系统及汽车零部件的研发与制造。

对于收购的原因,优必选方面表示,这是公司完善产业链布局、强化核心竞争力的重要举措。未来,优必选将依托自身在人形机器人领域的技术优势与商业化经验,结合锋龙股份的制造与供应链能力,深化产业协同,持续推动人形机器人技术的产业化落地。

记者注意到,11 月 25 日,优必选曾披露,拟配售 3146.8 万股 H 股,配售所得款项总额约 31.09 亿港元,其中 75% 用于投资或收购上游或下游供应链企业,或参与行业整合、成立合营实体。

值得注意的是,市场分析普遍认为,此次优必选收购的战略意图并不止于产业协同。

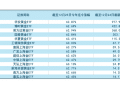

12 月 4 日晚间,锋龙股份发布的公告披露了更多细节。上市公司于 12 月 17 日收到控股股东浙江诚锋投资及实际控制人董剑刚的通知,其正在筹划公司控制权变更相关事宜。浙江诚锋投资及其一致行动人与优必选签署协议,约定浙江诚锋投资向优必选协议转让公司 6552.99 万股无限售条件流通股股份 (占公司总股本的 29.99%) 及其所对应的所有股东权利和权益,每股转让价格 17.72 元,价款总额 11.61 亿元。

图片来源:公告截图

图片来源:公告截图

锋龙股份表示,此次股份转让过户登记及表决权放弃后,公司控股股东将由诚锋投资变更为优必选,实控人由董剑刚变更为周剑。公司股票自 12 月 25 日起复牌。

业务进展方面,今年以来,优必选已累计获得近 14 亿元人形机器人订单。11 月,公司工业人形机器人 「Walker S2」 开启量产交付,首批数百台 Walker S2 投入汽车制造、智能制造、物流等产业一线应用。产能方面,据悉,Walker S2 当前月产能超过 300 台,预期今年交付量超过 500 台。

业绩方面,今年上半年优必选实现营业收入 6.21 亿元,较上年同期增长 27.5%;净亏损为 4.40 亿元,亏损额同比有所收窄。

封面图片来源:视觉中国-VCG41N1182685022

文章转载自 每经网