经过一段时间的满产运行,多家磷酸铁锂龙头接连宣告减产检修。

12 月 26 日早间,德方纳米公告,为确保生产设备高效、稳定、安全运行,保障公司产品质量,计划进行年度设备检修与维护工作,检修时间从 2026 年 1 月 1 日起,预计一个月,本次检修属年度计划检修。

12 月 25 日晚,湖南裕能、万润新能双双公告,拟对部分产线减产检修。

湖南裕能称其从年初至今产能利用率超 100%,为维护设备正常运行和安全稳定生产,保障产品质量,拟对部分生产线进行检修,检修时间从 2026 年 1 月 1 日起,预计一个月,本次检修预计减少公司磷酸盐正极材料产品产量 1.5—3.5 万吨。

万润新能称,2025 年四季度以来其磷酸铁锂产线已超负荷运转,为确保磷酸铁锂生产线安全、稳定、高效运行,自 2025 年 12 月 28 日起,将对部分产线按照预定计划进行减产检修,预计检修时间为期一个月,本次检修预计减少公司磷酸铁锂产量 5000 吨至 2 万吨。

与大厂减产检修同时段的,还有涨价潮。日前据 《经济观察报》 报道,近日磷酸铁锂正极材料生产厂家集体提价的消息骤然传出。「不止是磷酸铁锂,包括六氟磷酸锂在内的电解液材料,现在都是涨价的势头。」 瑞浦兰钧内部人士此前透露。

湖南裕能已明确全系列磷酸铁锂产品加工费在现有基础上上调 3000 元/吨 (未税),龙蟠科技、万润新能等企业也纷纷跟进涨价。

据上海有色网 (SMM) 分析,近期磷酸铁锂企业与下游电芯厂继续展开涨价谈判,头部企业本次展开的是第二轮谈涨,但大部分其他的材料厂第一轮谈涨仍未落地。「下游电芯厂整体仍处于接受原料涨价导致正极材料有涨价的趋势,但实际涨价落地仍需进一步等待上下游的谈判结果。」

涨价的直接驱动力在于,从锂盐到各类辅料的上游原材料成本全线攀升。

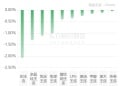

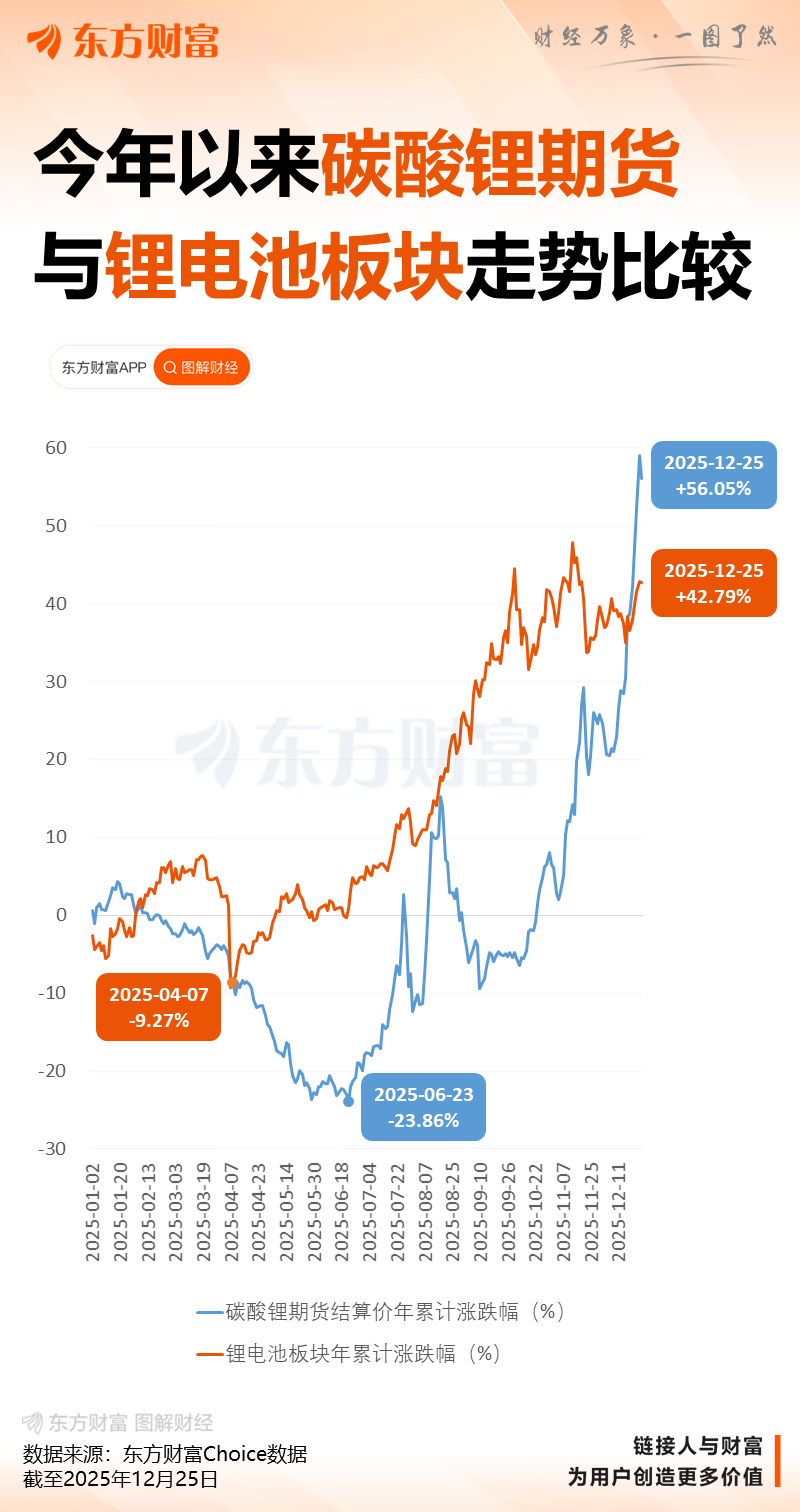

作为磷酸铁锂正极材料最核心的原材料,碳酸锂的成本占比超过 40%,其价格走势直接决定了行业的基本成本面。卓创资讯数据显示,12 月 17 日,富宝电池级碳酸锂市场价格为 9.72 万元/吨至 10 万元/吨,相较于年中的低点,涨幅超过五成。

除了碳酸锂,构成磷酸铁锂前驱体磷酸铁的各类化工原料,自 2025 年第四季度起也呈现普涨格局,根据中国化学与物理电源行业协会数据,11 月,磷酸、98% 磷酸一铵和硫酸亚铁的平均价格环比分别上涨 6.9%、8.5% 和 3.1%。

另外,这与行业内部 「反内卷」 呼声日益高涨也不无关系。

磷酸铁锂在动力电池领域牢牢占据主导地位。根据中国汽车动力电池产业创新联盟的数据,2025 年 1 月至 11 月,我国磷酸铁锂动力电池销量达到 760.5GWh,市场占比达到 72.8%,销量同比增速达到 66.9%,远超三元锂动力电池 18.6% 的增速。

在需求高速增长的同时,自 2022 年以来,磷酸铁锂材料行业深陷产能过剩、同质化竞争泥潭,成本与价格矛盾突出,已成为锂电产业链利润承压最为严重的环节。

2025 年 11 月,湖南裕能、万润新能、德方纳米、安达科技、丰元锂能、浙江友山、协鑫锂电 7 家磷酸铁锂企业的代表,应中国化学与物理电源行业协会邀请召开会议。中国化学与物理电源行业协会发出协同行动倡议:以成本指数为 「度量衡」,重建市场定价逻辑,遏制 「内卷式」 恶性竞争。

该协会公布的 《磷酸铁锂材料行业成本研究》 显示,磷酸铁锂行业盈利企业占比仅 16.7%,远低于三元正极、负极等其他锂电核心材料。

2024 年,国内磷酸铁锂正极材料产能逼近 470 万吨 (同比增长约 34%),实际产量仅 230 余万吨,产能利用率约 50%;2022 年底至 2025 年 8 月磷酸铁锂材料价格从 17.3 万元/吨暴跌至 3.4 万元/吨,跌幅达 80.2%,全行业连续亏损超 36 个月,6 家上市企业平均资产负债率高达 67.81%。尽管 2025 年以来,受下游新能源汽车和储能市场快速增长带动,磷酸铁锂材料需求大增,头部企业订单已排至 2026 年,产能满产,但磷酸铁锂材料成本压力仍未根本缓解,无序竞争叠加产业链利润分配不合理,正不断瓦解我国来之不易的全球供应链优势。

另据起点研究院统计,2023 年至 2025 年第三季度,德方纳米、万润新能、安达科技、丰元股份和龙蟠科技 5 家头部磷酸铁锂上市公司累计亏损已超过 109 亿元。

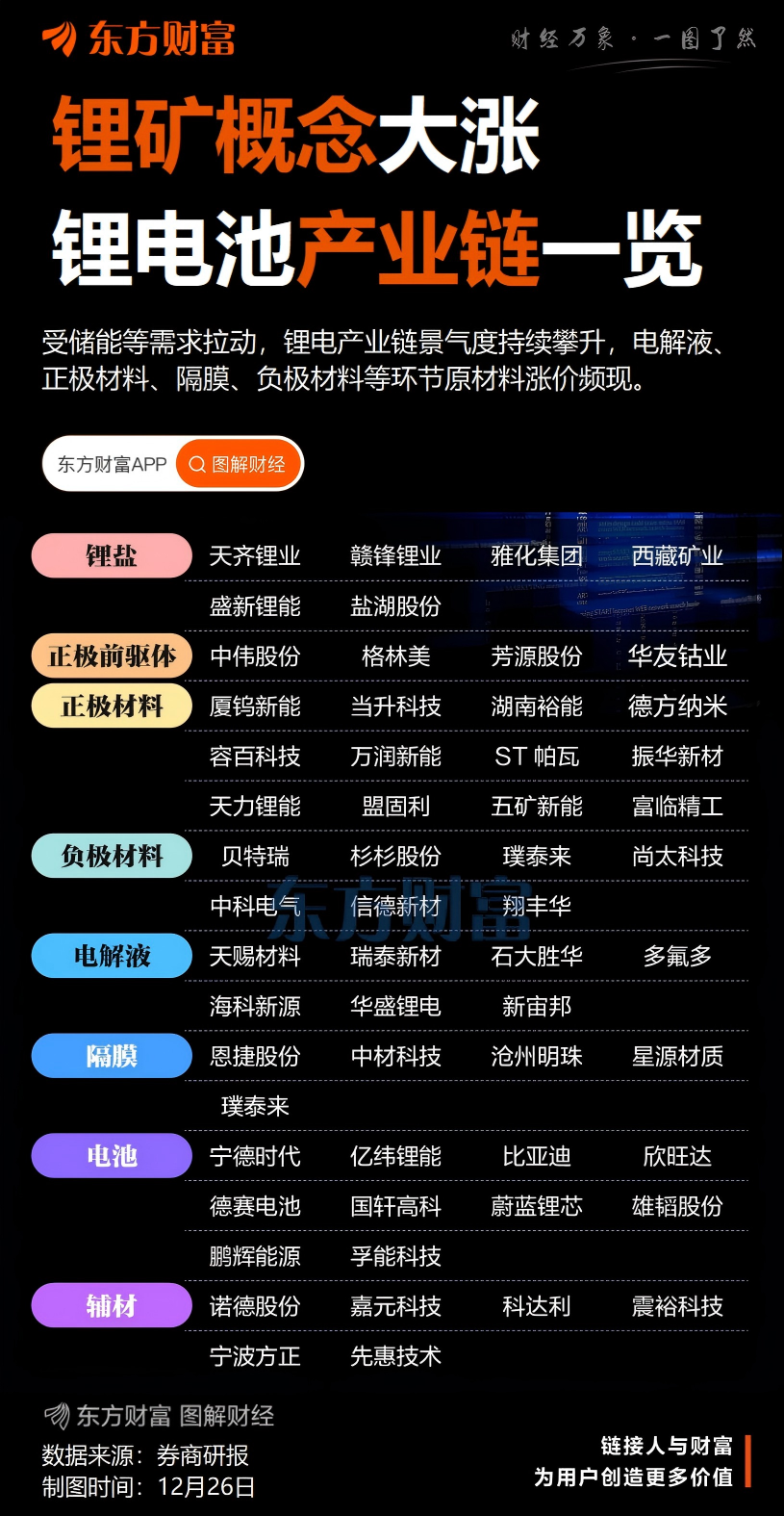

东财图解·加点干货

(财联社)

文章转载自 东方财富