新版数字人民币方案揭开更多面纱。

财联社记者注意到,12 月 31 日上午,交通银行发布 《关于数字人民币用户协议更新的公告》 等系列文件,其中涉及到有关数字人民币钱包余额该如何进行计息以及数字人民币最新定义等多项细节。

根据最新服务协议,交通银行将自 2026 年 1 月 1 日起,针对数字人民币实名钱包中的钱包余额按照中国人民银行规定的活期存款计结息规则计付利息。

上述协议称,如用户开立的数字人民币钱包为匿名钱包 (四类钱包),钱包内的余额不计付利息。如用户开立的是实名钱包 (一类、二类、三类钱包),运营机构将为用户的钱包余额计付利息,按运营机构结息日挂牌活期利率计息,每季末月的 20 日为结息日。

与此同时,建设银行也公告,自 2026 年 1 月 1 日起,中国建设银行将为客户开立在该行的数字人民币实名钱包余额按照活期存款挂牌利率计付利息,计结息规则与活期存款一致。

国有大行首度披露相关细节

财联社记者注意到,这是近期央行层面公布将实施数字人民币钱包余额将计息有关方案之后,首度有相关运营机构披露更多相关细节。

有大行业务部门负责人对财联社记者表示,本次协议更新是按有关部门部署统一进行,预计几大行均会很快挂网。

12 月 29 日,有权威消息称,中国人民银行将出台 《关于进一步加强数字人民币管理服务体系和相关金融基础设施建设的行动方案》(以下简称 「《行动方案》」),新一代数字人民币计量框架、管理体系、运行机制和生态体系将于 2026 年 1 月 1 日正式启动实施。

中国人民银行副行长陆磊最新撰文还表示,《行动方案》 在 DC/EP 理论框架下进一步优化了 「双层架构」。在顶层中央银行端,数字人民币由中央银行负责业务规则、技术标准制定,承担相关基础设施的规划、建设和运营。

在二层业务运营机构端,商业银行在自身界面为个人、单位开立数字人民币钱包,负责客户的数字人民币安全,提供流通支付服务,承担相应的合规和反洗钱责任,纳入存款保险范畴,与存款享有同等安全保障。非银行支付机构为客户提供的数字人民币由客户以自身的银行存款兑换,属于非银行支付机构负债,依法纳入数字人民币保证金监管。

数字人民币官方定义有了新变化

财联社记者注意到,根据交行、建行今日最新公告内容,数字人民币的官方定义已经有了新的变化。

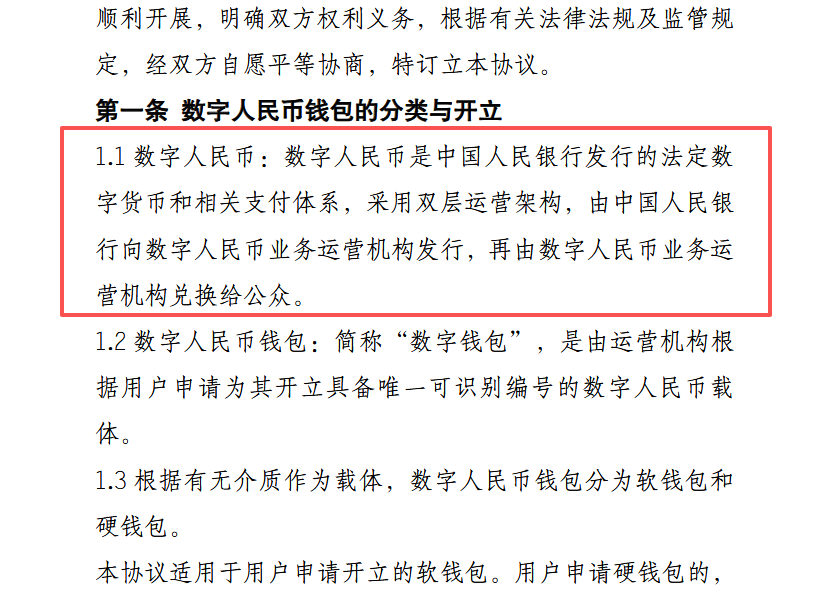

两家大行披露的公告及相关协议显示,当前数字人民币的定义为 「中国人民银行发行的法定数字货币和相关支付体系,采用双层运营架构,由中国人民银行向数字人民币业务运营机构发行,再由数字人民币业务运营机构兑换给公众。」

此前相关定义则为,「数字人民币是中国人民银行发行的数字形式的法定货币,与实物人民币一样是法定货币。由指定运营机构参与运营,以广义账户体系为基础,支持银行账户松耦合功能,与实物人民币 1:1 兑换,共同构成法定货币体系,具有价值特征和法偿性,支持可控匿名。」

从字面来看,新定义与此前最明显的差异有两点:一是相关支付体系已被明确纳入;二则是双层运营架构下,央行发行数字人民币以及运营机构兑换给公众,这两大步骤进一步明晰。

多位受访大行人士表示,新定义确为人行口径。至于其中差异有何意义,则应以官方解释为准。

财联社记者注意到,业内有观点认为,有关数字人民币钱包余额计息等一系列规则的调整是我国数字人民币发展的巨大革新。

国信证券经济研究所所长助理兼银行业首席分析师王剑撰文指出,数字人民币由现金型 1.0 版进入存款货币型数字人民币 2.0 版,是一种新型的银行账户。相当于,用户又把持有的数字人民币 「存回」 了银行账户,并且存到了一个新的存款账户类型。这个新账户,既能够享受过去账户支付的高效率,又能享受智能合约等新功能。

(财联社)

文章转载自 东方财富