2026 年 A 股第二个交易日,沪指冲破 4000 点,创十年新高,保险股成为领涨先锋。国金证券指出,保险股表现与大盘高度相关,牛市是其关键驱动因素。政策支持保险公司增加权益配置,2025 年权益市场良好表现推动保险板块业绩增长。中国平安等权重股被机构低配较多,未来有望获增配。中国平安作为 「A 股新七舰」 成员,兼具价值与科创属性,股价创近四年新高,成为去年四季度以来表现最出色的成员。

每经记者|章光日 每经编辑|吴永久

沪指冲破 4000 点,创下十年新高!在 2026 年开局火爆的市场氛围中,一个板块正以凌厉涨势占据 「C 位」——保险股。其中,万亿巨头中国平安股价收于 74.32 元,创近 4 年新高,成为 2025 年第四季度以来表现最亮眼的 「A 股新七舰」 成员。牛市之下,保险股为何能成为领涨先锋?这波行情是昙花一现,还是刚刚开始?

牛市是保险股行情的关键驱动因素

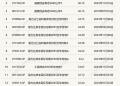

2026 年开年两个交易日,A 股表现强势,沪指迅速站上 4000 点,并创下近十年来的新高。而板块方面,科技板块和红利板块皆有不错表现。其中,保险板块作为红利板块的代表表现尤其亮眼,新华保险和中国太保股价创下历史新高,而市值过万亿元的中国平安和中国人寿股价也在不断逼近历史高点。

那么,近期保险板块为何能够领涨 A 股呢?国金证券复盘发现,2017 年以来,保险股表现与大盘表现高度相关,主要源于保险公司高度依赖利差,权益市场表现对当期利润影响极大,并且这一规律自 2022 年来持续强化。因此,牛市是保险股行情的关键驱动因素,市场上涨预期下,保险板块通常具备较强的业绩弹性与估值修复动能。

政策面支持保险公司增加权益市场的配置,而 2025 年权益市场的良好表现,已经成为保险板块业绩增长的重要因素。据国金证券统计,2025 年前三季度,上市险企利润同比增长 34%,其中第三季度同比增长 72%,主要原因就是受益于第三季度权益市场的显著上涨。

此外,机构低配也是保险股行情有望持续下去的因素之一。当前 《基金管理公司绩效考核管理指引》 征求意见稿已下发,为了不跑输基准,未来主动基金可能会选择配置基准内权重较高的行业,尤其是与基准里的比例相比主动权益当前低配的行业。而国金证券研究发现,非银金融是显著低配的行业,未来有望成为主动基金增配的行业。从保险板块内部来看,中国平安等权重股被低配较多。

回望中国资本市场的历次牛市周期,保险板块始终是资金的关注重点。以申万保险行业指数为例,在 2007 年以来的 6 次牛市行情之中,申万保险行业指数明显跑赢大盘指数,且最大涨幅均超过上证指数的最大涨幅。而在前 5 次的牛市中,申万保险行业指数的涨幅有 4 次在 190% 左右。而本次牛市以来,申万保险行业指数的最大涨幅仍远不及过去历次牛市中的平均数和中位数。从这一点来看,保险行业个股或仍然有不小的行情空间。

去年四季度以来表现最出色的 「A 股新七舰」 成员

随着 A 股市场情绪不断好转,优质上市公司的科创实力与价值韧性成为资金关注的核心逻辑。每日经济新闻在去年 7 月下旬发布了 「A 股新七舰」 榜单,精选出 7 家 「核心资产+估值有性价比+均衡配置+科技创新赋能」 四大特征的优质上市公司,包括宁德时代、中国平安等行业龙头企业。

以中国平安为例,作为 A 股唯一入选 「A 股新七舰」 的保险公司,其自身兼具 「价值+科创」 的双属性特征。

从价值属性来看,2022 年以来,中国平安业绩整体实现稳健增长。2025 年前三季度公司业绩继续增长,净利润同比涨幅超过 10%。2022 年至 2024 年,中国平安平均股息率高达 4.77%,在入围 「A 股新七舰」 的非银金融公司中排在第一位。此外,中国平安的动态估值也较低,尽管公司股价较去年七月下旬涨幅超过 30%,但目前动态市盈率仍不足 10 倍。

从科创属性来看,在当下数字化转型与人工智能的浪潮中,12 万亿资产规模的中国平安已然成为一家由科技驱动、引领、重构的金融新质生产力企业。一系列数字彰显了中国平安的科技底色,根据公司 2025 年中期报告,目前公司的数据库沉淀了 30 万亿字节数据,覆盖近 2.47 亿个人客户,积累超 3.2 万亿高质量文本语料,31 万小时带标注的语音语料,超 75 亿图片、语料。在 AI 技术的融合下,这些底层数据有了更顺畅的激活路径。

「A 股新七舰」 成员皆为中证 A500 指数成分股。作为 A 股核心宽基指数代表,中证 A500 指数和标普 500 指数有诸多相似点,可以说是中国版的标普 500 指数 (详见 《「A 股新七舰」:寻找中国版 「标普 500」 之中的创新重估牛》 一文,链接:

复盘来看,每经投资研究院的研判得到了市场的认可,中国平安已成为去年四季度以来表现最出色的 「A 股新七舰」 成员,股价创下近四年以来的新高!

免责声明:本内容与数据仅供参考,不构成交易建议,使用前请核实。据此操作,风险自担。

封面图片来源:每经记者 张建 摄

文章转载自 每经网