【文章来源:天天财富】

黄金、白银基金已轮番大涨,什么时候轮到原油基金?

近期,海外事件频扰,国际油价成焦点。与屡创新高的金银不同,油价持续阴跌,迟迟未见像样反弹,原油相关基金因而表现平平。

Wind 数据显示,2025 年大宗商品基金表现分化:国投瑞银白银 LOF 以超 130% 涨幅领跑,多只黄金基金涨逾 50%,有色金属相关基金涨超 15%,豆粕期货基金也收获正收益。然而,多只原油基金却亏损超 5%。

原油基金承压

过去一年,黄金、白银价格频创新高,国际油价却持续承压。

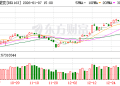

Wind 数据显示,2025 年布伦特原油价格主要在 50 美元/桶至 80 美元/桶区间震荡,截至 1 月 6 日,最新价格为 63.12 美元/桶。

数据来源:Wind

国内普通投资者想参与原油市场投资,最便捷、低门槛的方式是投资公募原油主题基金,这类主题基金主要是 QDII(合格境内机构投资者) 基金,有些还以 LOF(上市型开放式基金) 形式运作,可在场内进行交易。

由于投资的底层资产不同,公募原油主题基金可分为商品型基金、股票型基金等。前者主要是投资海外原油期货 ETF 或跟踪原油期货价格的金融工具,从而跟踪原油价格走势;后者主要是投资油气行业指数,相当于投资一揽子境外油气上市公司股票。

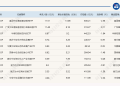

整体来看,目前国内有 3 只公募原油基金跟踪原油价格,另外 7 只原油基金跟踪境外油气上市公司股票 (仅统计初始基金,下同)。受累于国际油价持续承压,2025 年原油类基金整体表现平平,多只产品亏损,仅 2 只勉强保住正收益。

Wind 数据显示,共有 3 只原油基金 2025 年全年亏损超 10%,均为跟踪原油价格的基金。其中,易方达原油亏损最大,超 13%。全市场合计共有 7 只原油基金全年亏损超过 5%,仅有 2 只原油基金保持正收益 (1 只是跟踪油气行业指数的基金,1 只是主动选择油气股票的基金)。

相比之下,跟踪黄金、白银等大宗商品的基金赚得盆满钵满。全市场唯一一只跟踪白银期货的基金 2025 年全年涨幅超过 130%,多只黄金 QDII-FOF 基金全年涨幅超过 60%,多只黄金 ETF(交易型开放式指数基金) 全年涨幅超过 50%。有色金属相关基金涨超 15%,豆粕期货基金也收获正收益。

市场仍在磨底

谈及过去一年原油价格持续震荡走低的原因,泰石投资董事总经理韩玮在接受 《国际金融报》 记者采访时表示:「首先,欧佩克和新兴产油国全面增产,叠加美国页岩油产量再创新高,导致原油供应相当宽松。其次,绿色发电与新能源汽车的快速发展叠加化工领域需求不振,导致原油需求增长乏力。最后,供应的多元化叠加投资者对于接连不断的地缘冲突趋于麻木。」

近期国际局势骤变,全球油市成为焦点,油价走向牵动国内原油基金收益。配置窗口是否已现?

「目前原油市场依然处于弱势状态,主要受到 『供应过剩』 预期的影响。美联储宽松周期下,市场交易分为 『宽松交易』 和 『复苏交易』 两阶段,原油往往在 『复苏交易』 阶段受益于需求上升而表现较强。」 东北证券资深宏观分析师张超越向记者分析称。

但张超越指出,美国就业数据依旧相对低迷——去年 11 月失业率 4.6%,创 2022 年以来新高,需求端缺乏共识;叠加委内瑞拉事件后,美国或介入其原油开采,市场担忧供给进一步增加。

拉长时间看,张超越认为,若美国延续宽松政策,待本土需求与经济增长实质性提速,并伴随全球工业周期修复,原油有望迎来上涨窗口;但就当前供需格局而言,油价仍处磨底阶段。

韩玮分析称,若以抗通胀为目标、用十年乃至二十年的维度看,长期持有原油基金有望获得可观回报。但常温核聚变等能源革命使原油远期需求面临不确定性。因此,仅当市场极度悲观、国际油价跌破生产成本中位数时,才是大幅配置原油基金的最佳时机。

(文章来源:国际金融报)

(原标题:金银狂飙,原油基金却 「按兵不动」?原因在这里)

(责任编辑:126)

【文章来源:天天财富】

黄金、白银基金已轮番大涨,什么时候轮到原油基金?

近期,海外事件频扰,国际油价成焦点。与屡创新高的金银不同,油价持续阴跌,迟迟未见像样反弹,原油相关基金因而表现平平。

Wind 数据显示,2025 年大宗商品基金表现分化:国投瑞银白银 LOF 以超 130% 涨幅领跑,多只黄金基金涨逾 50%,有色金属相关基金涨超 15%,豆粕期货基金也收获正收益。然而,多只原油基金却亏损超 5%。

原油基金承压

过去一年,黄金、白银价格频创新高,国际油价却持续承压。

Wind 数据显示,2025 年布伦特原油价格主要在 50 美元/桶至 80 美元/桶区间震荡,截至 1 月 6 日,最新价格为 63.12 美元/桶。

数据来源:Wind

国内普通投资者想参与原油市场投资,最便捷、低门槛的方式是投资公募原油主题基金,这类主题基金主要是 QDII(合格境内机构投资者) 基金,有些还以 LOF(上市型开放式基金) 形式运作,可在场内进行交易。

由于投资的底层资产不同,公募原油主题基金可分为商品型基金、股票型基金等。前者主要是投资海外原油期货 ETF 或跟踪原油期货价格的金融工具,从而跟踪原油价格走势;后者主要是投资油气行业指数,相当于投资一揽子境外油气上市公司股票。

整体来看,目前国内有 3 只公募原油基金跟踪原油价格,另外 7 只原油基金跟踪境外油气上市公司股票 (仅统计初始基金,下同)。受累于国际油价持续承压,2025 年原油类基金整体表现平平,多只产品亏损,仅 2 只勉强保住正收益。

Wind 数据显示,共有 3 只原油基金 2025 年全年亏损超 10%,均为跟踪原油价格的基金。其中,易方达原油亏损最大,超 13%。全市场合计共有 7 只原油基金全年亏损超过 5%,仅有 2 只原油基金保持正收益 (1 只是跟踪油气行业指数的基金,1 只是主动选择油气股票的基金)。

相比之下,跟踪黄金、白银等大宗商品的基金赚得盆满钵满。全市场唯一一只跟踪白银期货的基金 2025 年全年涨幅超过 130%,多只黄金 QDII-FOF 基金全年涨幅超过 60%,多只黄金 ETF(交易型开放式指数基金) 全年涨幅超过 50%。有色金属相关基金涨超 15%,豆粕期货基金也收获正收益。

市场仍在磨底

谈及过去一年原油价格持续震荡走低的原因,泰石投资董事总经理韩玮在接受 《国际金融报》 记者采访时表示:「首先,欧佩克和新兴产油国全面增产,叠加美国页岩油产量再创新高,导致原油供应相当宽松。其次,绿色发电与新能源汽车的快速发展叠加化工领域需求不振,导致原油需求增长乏力。最后,供应的多元化叠加投资者对于接连不断的地缘冲突趋于麻木。」

近期国际局势骤变,全球油市成为焦点,油价走向牵动国内原油基金收益。配置窗口是否已现?

「目前原油市场依然处于弱势状态,主要受到 『供应过剩』 预期的影响。美联储宽松周期下,市场交易分为 『宽松交易』 和 『复苏交易』 两阶段,原油往往在 『复苏交易』 阶段受益于需求上升而表现较强。」 东北证券资深宏观分析师张超越向记者分析称。

但张超越指出,美国就业数据依旧相对低迷——去年 11 月失业率 4.6%,创 2022 年以来新高,需求端缺乏共识;叠加委内瑞拉事件后,美国或介入其原油开采,市场担忧供给进一步增加。

拉长时间看,张超越认为,若美国延续宽松政策,待本土需求与经济增长实质性提速,并伴随全球工业周期修复,原油有望迎来上涨窗口;但就当前供需格局而言,油价仍处磨底阶段。

韩玮分析称,若以抗通胀为目标、用十年乃至二十年的维度看,长期持有原油基金有望获得可观回报。但常温核聚变等能源革命使原油远期需求面临不确定性。因此,仅当市场极度悲观、国际油价跌破生产成本中位数时,才是大幅配置原油基金的最佳时机。

(文章来源:国际金融报)

(原标题:金银狂飙,原油基金却 「按兵不动」?原因在这里)

(责任编辑:126)

【文章来源:天天财富】

黄金、白银基金已轮番大涨,什么时候轮到原油基金?

近期,海外事件频扰,国际油价成焦点。与屡创新高的金银不同,油价持续阴跌,迟迟未见像样反弹,原油相关基金因而表现平平。

Wind 数据显示,2025 年大宗商品基金表现分化:国投瑞银白银 LOF 以超 130% 涨幅领跑,多只黄金基金涨逾 50%,有色金属相关基金涨超 15%,豆粕期货基金也收获正收益。然而,多只原油基金却亏损超 5%。

原油基金承压

过去一年,黄金、白银价格频创新高,国际油价却持续承压。

Wind 数据显示,2025 年布伦特原油价格主要在 50 美元/桶至 80 美元/桶区间震荡,截至 1 月 6 日,最新价格为 63.12 美元/桶。

数据来源:Wind

国内普通投资者想参与原油市场投资,最便捷、低门槛的方式是投资公募原油主题基金,这类主题基金主要是 QDII(合格境内机构投资者) 基金,有些还以 LOF(上市型开放式基金) 形式运作,可在场内进行交易。

由于投资的底层资产不同,公募原油主题基金可分为商品型基金、股票型基金等。前者主要是投资海外原油期货 ETF 或跟踪原油期货价格的金融工具,从而跟踪原油价格走势;后者主要是投资油气行业指数,相当于投资一揽子境外油气上市公司股票。

整体来看,目前国内有 3 只公募原油基金跟踪原油价格,另外 7 只原油基金跟踪境外油气上市公司股票 (仅统计初始基金,下同)。受累于国际油价持续承压,2025 年原油类基金整体表现平平,多只产品亏损,仅 2 只勉强保住正收益。

Wind 数据显示,共有 3 只原油基金 2025 年全年亏损超 10%,均为跟踪原油价格的基金。其中,易方达原油亏损最大,超 13%。全市场合计共有 7 只原油基金全年亏损超过 5%,仅有 2 只原油基金保持正收益 (1 只是跟踪油气行业指数的基金,1 只是主动选择油气股票的基金)。

相比之下,跟踪黄金、白银等大宗商品的基金赚得盆满钵满。全市场唯一一只跟踪白银期货的基金 2025 年全年涨幅超过 130%,多只黄金 QDII-FOF 基金全年涨幅超过 60%,多只黄金 ETF(交易型开放式指数基金) 全年涨幅超过 50%。有色金属相关基金涨超 15%,豆粕期货基金也收获正收益。

市场仍在磨底

谈及过去一年原油价格持续震荡走低的原因,泰石投资董事总经理韩玮在接受 《国际金融报》 记者采访时表示:「首先,欧佩克和新兴产油国全面增产,叠加美国页岩油产量再创新高,导致原油供应相当宽松。其次,绿色发电与新能源汽车的快速发展叠加化工领域需求不振,导致原油需求增长乏力。最后,供应的多元化叠加投资者对于接连不断的地缘冲突趋于麻木。」

近期国际局势骤变,全球油市成为焦点,油价走向牵动国内原油基金收益。配置窗口是否已现?

「目前原油市场依然处于弱势状态,主要受到 『供应过剩』 预期的影响。美联储宽松周期下,市场交易分为 『宽松交易』 和 『复苏交易』 两阶段,原油往往在 『复苏交易』 阶段受益于需求上升而表现较强。」 东北证券资深宏观分析师张超越向记者分析称。

但张超越指出,美国就业数据依旧相对低迷——去年 11 月失业率 4.6%,创 2022 年以来新高,需求端缺乏共识;叠加委内瑞拉事件后,美国或介入其原油开采,市场担忧供给进一步增加。

拉长时间看,张超越认为,若美国延续宽松政策,待本土需求与经济增长实质性提速,并伴随全球工业周期修复,原油有望迎来上涨窗口;但就当前供需格局而言,油价仍处磨底阶段。

韩玮分析称,若以抗通胀为目标、用十年乃至二十年的维度看,长期持有原油基金有望获得可观回报。但常温核聚变等能源革命使原油远期需求面临不确定性。因此,仅当市场极度悲观、国际油价跌破生产成本中位数时,才是大幅配置原油基金的最佳时机。

(文章来源:国际金融报)

(原标题:金银狂飙,原油基金却 「按兵不动」?原因在这里)

(责任编辑:126)

【文章来源:天天财富】

黄金、白银基金已轮番大涨,什么时候轮到原油基金?

近期,海外事件频扰,国际油价成焦点。与屡创新高的金银不同,油价持续阴跌,迟迟未见像样反弹,原油相关基金因而表现平平。

Wind 数据显示,2025 年大宗商品基金表现分化:国投瑞银白银 LOF 以超 130% 涨幅领跑,多只黄金基金涨逾 50%,有色金属相关基金涨超 15%,豆粕期货基金也收获正收益。然而,多只原油基金却亏损超 5%。

原油基金承压

过去一年,黄金、白银价格频创新高,国际油价却持续承压。

Wind 数据显示,2025 年布伦特原油价格主要在 50 美元/桶至 80 美元/桶区间震荡,截至 1 月 6 日,最新价格为 63.12 美元/桶。

数据来源:Wind

国内普通投资者想参与原油市场投资,最便捷、低门槛的方式是投资公募原油主题基金,这类主题基金主要是 QDII(合格境内机构投资者) 基金,有些还以 LOF(上市型开放式基金) 形式运作,可在场内进行交易。

由于投资的底层资产不同,公募原油主题基金可分为商品型基金、股票型基金等。前者主要是投资海外原油期货 ETF 或跟踪原油期货价格的金融工具,从而跟踪原油价格走势;后者主要是投资油气行业指数,相当于投资一揽子境外油气上市公司股票。

整体来看,目前国内有 3 只公募原油基金跟踪原油价格,另外 7 只原油基金跟踪境外油气上市公司股票 (仅统计初始基金,下同)。受累于国际油价持续承压,2025 年原油类基金整体表现平平,多只产品亏损,仅 2 只勉强保住正收益。

Wind 数据显示,共有 3 只原油基金 2025 年全年亏损超 10%,均为跟踪原油价格的基金。其中,易方达原油亏损最大,超 13%。全市场合计共有 7 只原油基金全年亏损超过 5%,仅有 2 只原油基金保持正收益 (1 只是跟踪油气行业指数的基金,1 只是主动选择油气股票的基金)。

相比之下,跟踪黄金、白银等大宗商品的基金赚得盆满钵满。全市场唯一一只跟踪白银期货的基金 2025 年全年涨幅超过 130%,多只黄金 QDII-FOF 基金全年涨幅超过 60%,多只黄金 ETF(交易型开放式指数基金) 全年涨幅超过 50%。有色金属相关基金涨超 15%,豆粕期货基金也收获正收益。

市场仍在磨底

谈及过去一年原油价格持续震荡走低的原因,泰石投资董事总经理韩玮在接受 《国际金融报》 记者采访时表示:「首先,欧佩克和新兴产油国全面增产,叠加美国页岩油产量再创新高,导致原油供应相当宽松。其次,绿色发电与新能源汽车的快速发展叠加化工领域需求不振,导致原油需求增长乏力。最后,供应的多元化叠加投资者对于接连不断的地缘冲突趋于麻木。」

近期国际局势骤变,全球油市成为焦点,油价走向牵动国内原油基金收益。配置窗口是否已现?

「目前原油市场依然处于弱势状态,主要受到 『供应过剩』 预期的影响。美联储宽松周期下,市场交易分为 『宽松交易』 和 『复苏交易』 两阶段,原油往往在 『复苏交易』 阶段受益于需求上升而表现较强。」 东北证券资深宏观分析师张超越向记者分析称。

但张超越指出,美国就业数据依旧相对低迷——去年 11 月失业率 4.6%,创 2022 年以来新高,需求端缺乏共识;叠加委内瑞拉事件后,美国或介入其原油开采,市场担忧供给进一步增加。

拉长时间看,张超越认为,若美国延续宽松政策,待本土需求与经济增长实质性提速,并伴随全球工业周期修复,原油有望迎来上涨窗口;但就当前供需格局而言,油价仍处磨底阶段。

韩玮分析称,若以抗通胀为目标、用十年乃至二十年的维度看,长期持有原油基金有望获得可观回报。但常温核聚变等能源革命使原油远期需求面临不确定性。因此,仅当市场极度悲观、国际油价跌破生产成本中位数时,才是大幅配置原油基金的最佳时机。

(文章来源:国际金融报)

(原标题:金银狂飙,原油基金却 「按兵不动」?原因在这里)

(责任编辑:126)