1 月 26 日,上海期货交易所 (下称上期所) 连续发布多条风控及监管公告,旨在维护市场交易秩序,严厉打击违规行为。

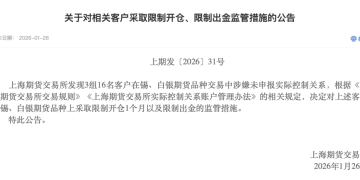

上期所当日午间发布的监管公告称,发现 3 组 16 名客户在锡、白银期货品种交易中涉嫌未申报实际控制关系,根据 《上海期货交易所交易规则》《上海期货交易所实际控制关系账户管理办法》 的相关规定,决定对上述客户在锡、白银期货品种上采取限制开仓 1 个月以及限制出金的监管措施。

对此,中信建投期货首席分析师王彦青向期货日报记者表示,上期所很少在午间发布监管公告,此举不仅可以看出交易所在日常监控中的高度警觉,也清晰地向市场传递出了交易所对违法违规行为 「零容忍」 的鲜明立场。

国信期货首席分析师顾冯达同样认为,此举明确传递出了交易所严厉打击违规交易、维护市场 「三公」 原则和正常交易秩序的一贯立场与坚定决心。「此次交易所及时有效的监管措施被业内广泛热议,大家都认为这是交易所履行一线监管职责,为市场长远健康发展负责,是一种必要的、动态的 『踩刹车』 和 『降温度』 操作。」 他说。

此外,上期所当日盘后发布了多条风控公告,涉及近期波动较大的白银、沪锡、沪铜、沪铝及国际铜期货相关合约。

具体来看,一是调整白银、锡期货相关合约交易限额。自 2026 年 1 月 27 日 (即 1 月 26 日夜盘) 交易起,非期货公司会员、境外特殊非经纪参与者、客户在白银、锡期货已上市合约的交易限额调整如下:白银期货 2602 至 2701 合约日内开仓交易的最大数量为 800 手;锡期货 2602 至 2701 合约日内开仓交易的最大数量为 200 手。需要注意的是,实际控制关系账户组日内开仓交易的最大数量按照单个客户执行。套期保值交易和做市交易的开仓数量不受此限制。

二是调整铜等期货相关合约涨跌停板幅度和交易保证金比例。自 2026 年 1 月 28 日 (星期三) 收盘结算时起,铜期货已上市合约的涨跌停板幅度调整为 9%,套保持仓交易保证金比例调整为 10%,一般持仓交易保证金比例调整为 11%;铝期货已上市合约的涨跌停板幅度调整为 9%,套保持仓交易保证金比例调整为 10%,一般持仓交易保证金比例调整为 11%。如遇 《上海期货交易所风险控制管理办法》 第十三条规定情况,则在上述涨跌停板幅度、交易保证金比例基础上调整。

三是上期能源调整国际铜期货相关合约涨跌停板幅度和交易保证金比例。自 2026 年 1 月 28 日 (星期三) 收盘结算时起,国际铜期货已上市合约的涨跌停板幅度调整为 9%,套保持仓交易保证金比例调整为 10%,一般持仓交易保证金比例调整为 11%。如遇 《上海国际能源交易中心风险控制管理细则》 第十六条规定情况,则在上述涨跌停板幅度、交易保证金比例基础上调整。

顾冯达表示,近日金属市场情绪高涨,多个品种价格快速上涨,接连创出历史新高,市场交易活跃度显著提升。面对火热的行情,市场参与者应保持一份冷静与理性,警惕其中蕴含的剧烈波动风险。

「当前,金、银、铜等品种价格上涨的原因虽有宏观叙事与长期逻辑支撑,但短期涨幅过大、速度过快,极易引发非理性追涨等风险。」 他表示,近期交易所通过调整保证金、涨跌停板幅度以及强化实际控制关系管理等一系列 「组合拳」,目的是平抑非理性波动,引导市场回归理性,防止个别违规行为扭曲价格而侵害投资者合法权益。这是成熟市场的常态,也是保护广大投资者特别是中小投资者利益的必要举措。

王彦青同样认为,上期所多次针对有色与贵金属品种采取包括交易限额、保证金调整及实控账户核查在内的风控与监管措施,并及时公开通报,充分彰显其坚决维护市场公平、公正和交易秩序的决心。他提醒,当前金属市场情绪浓厚、波动显著加大、交易风险明显增加,建议广大投资者增强风险意识,理性、合规地参与交易,避免遭遇行情极端波动风险。

顾冯达表示,未来,在强监管、防风险的总体考量下,不排除监管层继续推出一系列针对性措施。各市场参与主体尤其是个人投资者,应深入理解并严格遵守交易所各项规则,根据自身风险承受能力审慎参与,避免高杠杆下的非理性投机。对产业客户而言,更应利用期货市场做好套期保值,管理价格波动风险。广大市场参与者务必清醒认识到,价格的短期飙升往往伴随着高波动,必须将风险控制放在交易首位,唯有秉持理性、专业的交易理念,方能行稳致远。

(期货日报)

文章转载自 东方财富