每经记者|任飞 每经编辑|赵云

上周,央行呵护提升债市再宽松预期,银行间资金面整体维持宽松态势。此外,监管对股市降温的态度明显,债市受此影响迎来一波修复性行情,尤其是短端的确定性更高。

但就基金表现来看,中长期纯债基金整体业绩依然好于短债基金。业内建议,杠杆套息策略或是更优选择。

债市迎来修复性行情

中长债基金业绩好于短债产品

上周 (1 月 19 日至 25 日),央行在调降结构性货币政策工具利率的同时,不断释放货币仍有一定空间的宽松预期。资金面来看,央行公开市场进行 11810 亿逆回购操作,到期 9515 亿元,全周净投放 2295 亿元,且 MLF 投放 9000 亿元,本月超额续作 7000 亿元。

临近春节,央行呵护使债市再宽松预期升温,叠加汇率升值带来的结售汇资金供给,银行间资金面整体维持宽松态势,此外监管对股市降温态度明显,压制股市上涨斜率,债市受此影响迎来一波修复性行情,尤其是短端的确定性更高,收益率曲线整体走出小幅下移的陡峭化行情。

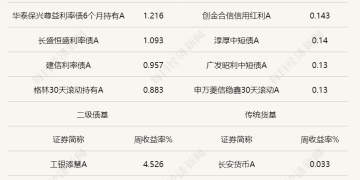

基金表现方面,中长期纯债基金整体业绩依然好于短债基金。Wind 统计显示,前者有 8 只单周涨幅超过 1%(统计初始基金),例如中信保诚稳悦 A、博时安仁一年定开 A 等,单周涨幅分别达到 1.71%、1.68%。

反观短债基金,业绩最好的是大成月添利一个月 A,上周涨幅为 0.21%,宏利中短债 A,上周录得 0.18%,有 24 只基金超过 0.1%(统计初始基金)。

在业内看来,短期内,受央行不断释放宽松预期和流动性实质性支持、股市上涨斜率放缓、债市供给未放量和通胀仍处于低位且预期幅度有限等影响,债市有阶段性交易机会,尤其是超长债经过前期利差走阔后在情绪推动下或有利差再压缩的机会。

往后看,根据高层政策诉求,货币政策持续宽松最终目标是推动经济企稳和物价的合理回升,企业盈利能力的改善和风险偏好的抬升有助于经济循环的畅通,债市未来应更加注重通胀、风险偏好和供给等是否存在超预期表现。

诺安基金分析指出,在债市绝对收益率处于历史低位、货币政策实际效用有限情况下继续博弈久期空间值得商榷,杠杆套息策略或是更优选择。

上周各类公募债基头部业绩产品统计 来源:Wind

去年第四季度机构增持金融债

减持国债,信用策略有所增加

上周,公募基金 2025 年四季报披露完毕。四季度债市呈现明显结构性分化特征,整体延续 「短强长震」 的震荡格局,利率债与信用债走势逐步背离。 据天相投顾数据统计,机构增持金融债,减持国债,信用策略有所增加。

与上一季度相比,主动偏债基金在 2025 年四季度相对增加了政策性金融债的投资占比而减少了国家债券。信用债方面,相对增持了中期票据、金融债 (非政策性)、企业债与企业短期融资券。

整体来看,机构四季度信用策略有一定的增加。对于可转债而言,可转债投资占比相较于上一季度有轻微上升。

此外,主动偏债基金利率债占比相对上季度有所下降,由 42.32% 降至 41.04%,主动偏债基金信用债占比相对上季度有所上升,由 53.77% 升至 55.21%,但整体信用债占比仍处于历史相对较高位水平。

在 「固收+」 基金 (包含混债债券基金、可转债债券基金、偏债混合基金) 方面,2025 年四季度的权益及可转债持仓统计显示,权益及可转债持仓占比小幅增加,由上季度的 18.77% 增至 23.66%。

不少基金经理在季报中表示,多空因素交织导致利率缺乏明确趋势方向,以中短端债券为底仓进行配置,同时积极用长端利率债参与波段操作是比较常见的做法。

究其原因,一方面经济下行压力仍存、央行持续呵护资金面,限制长端利率上行空间;另一方面经济悲观预期审美疲劳、财政后劲不足,也制约利率趋势下行,市场波动主要受政策预期反复扰动,直至年末仍维持震荡格局。

文章转载自 每经网