【文章来源:金十数据】

AI 播客:换个方式听新闻 下载 mp3

花旗集团利率交易团队表示,市场对美国通胀前景过于自满,这使得押注通胀压力回升的交易具备显著吸引力。

该行利率交易策略师本杰明・威尔特希尔 (Benjamin Wiltshire) 表示,投资者可能低估了美国消费的韧性,市场通胀预期大概率会被小幅上修。

「市场似乎笃定通胀一定会回落,」 威尔特希尔在采访中表示,「而我们仍处在结构性高通胀环境中。」

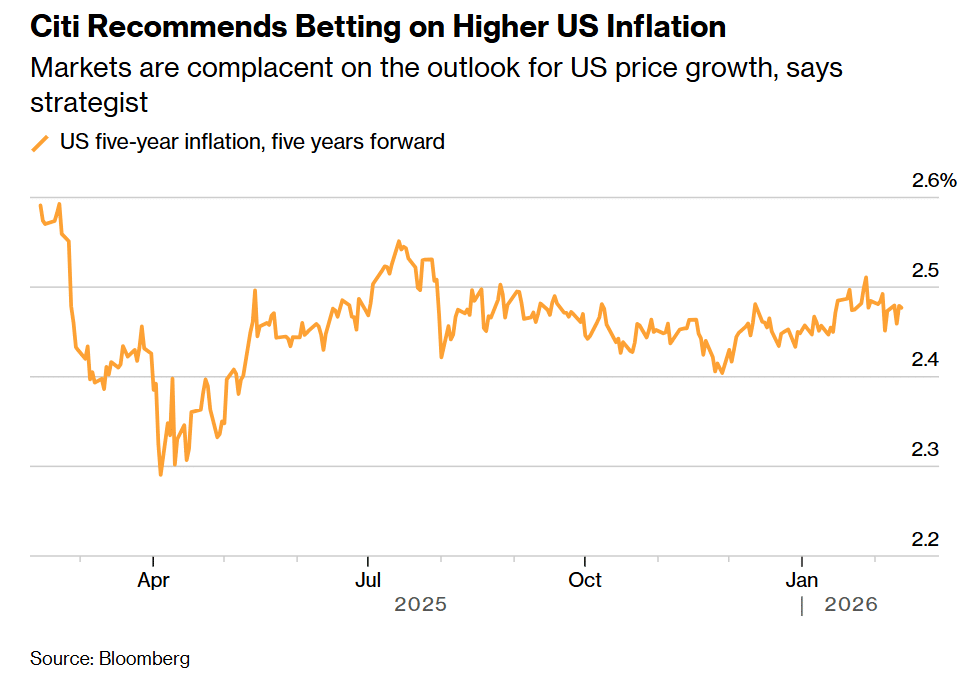

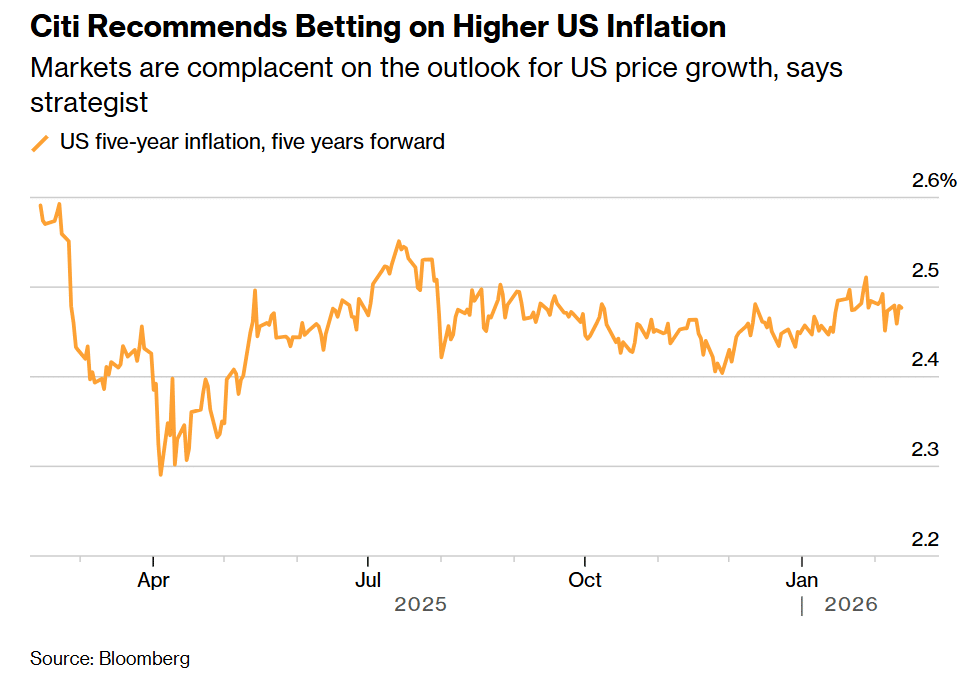

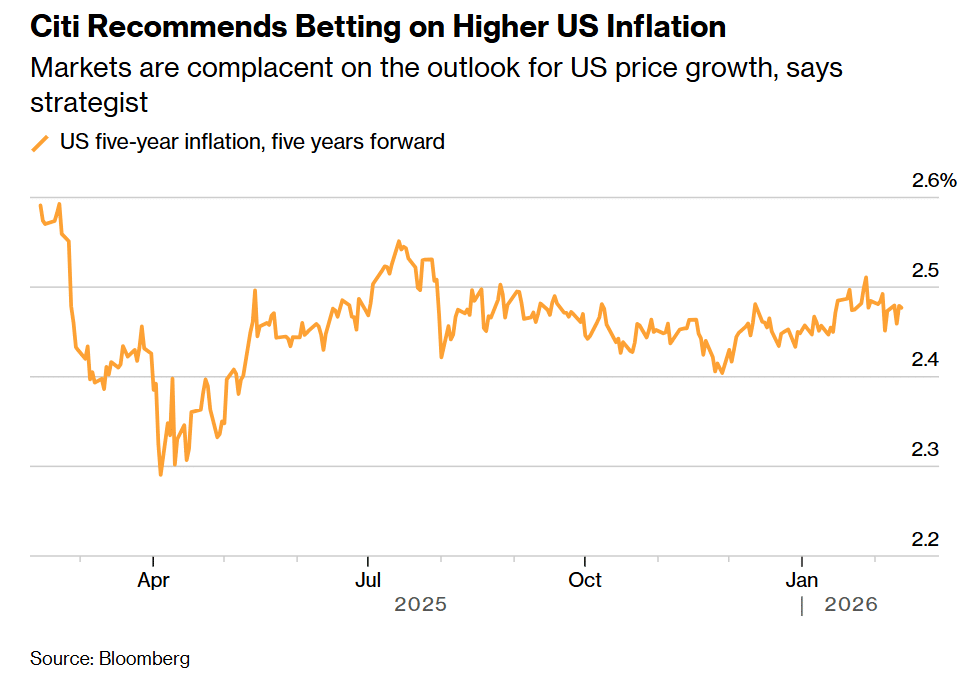

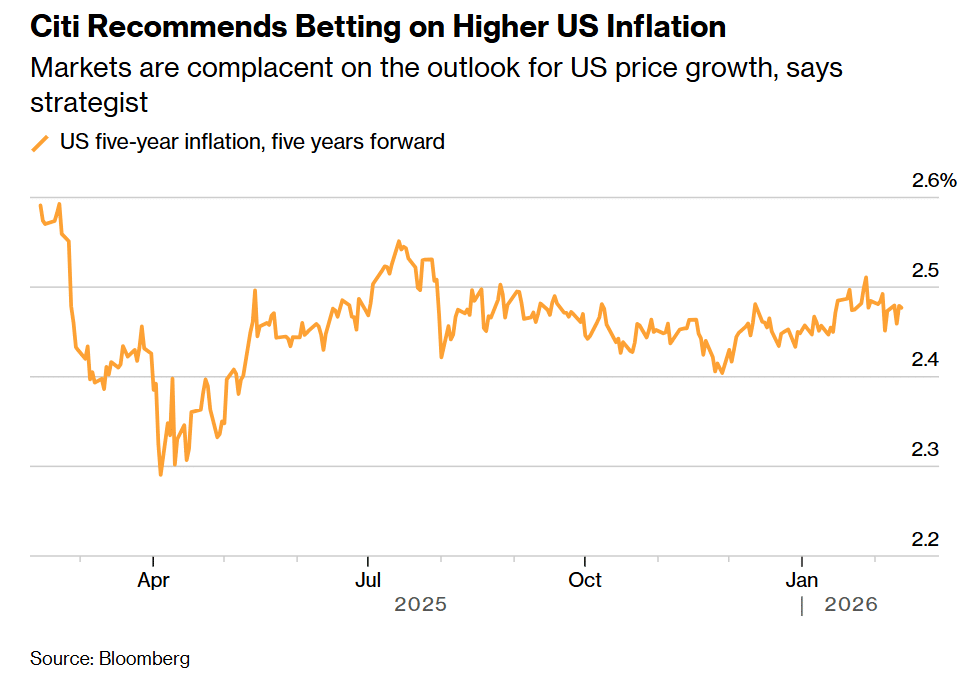

威尔特希尔建议买入 5 年/5 年远期通胀衍生品 (five-year,five-year forward),他认为该合约目前约 2.5% 的定价水平过低。当前通胀水平仍高于这一数值——美联储偏爱的核心通胀指标仍顽固地维持在略低于 3% 的位置。

越来越多的迹象表明,该行的担忧是有道理的:美国普通国债与通胀保值债券 (TIPS) 之间的收益率差在 1 月份大幅攀升,达到数月来的最高水平。作为市场预期另一衡量指标的通胀掉期也有所上升。

上述表态发布前,周三公布的美国就业数据表现强劲,超出市场预期,推动美债收益率飙升,交易员纷纷下调对美联储今年降息的预期。

美国国债周四企稳,10 年期美债收益率下行 1 个基点,报 4.17%。交易员接下来将聚焦周五公布的 1 月消费者物价指数 (CPI)。

威尔特希尔表示,市场之所以不愿为通胀风险定价,是因为许多人对去年美国关税政策未能快速传导至通胀感到失望。

「市场已经没有动力去计入通胀溢价,」 他称,「(但) 我认为从结构上看,通胀风险被严重低估。」

华尔街对通胀上行风险的警惕一直挥之不去。这种观点基于这样的预期:美国经济的强劲复苏将重新点燃物价上涨,尤其是如果下一任美联储主席的沃什上任后引导政策制定者更快或更大幅度地降低利率的话。从全球范围来看,大宗商品价格的上涨、政府的大量举债以及人工智能支出的飙升都加大了这种压力。

瑞银集团 (UBS Group AG) 的高级交易员本·皮尔森 (Ben Pearson) 表示,由美国引领的 「通胀性繁荣」 是今年投资者最严重低估的风险。

皮尔森表示,如果这种情况成真,美联储在上半年将 「完全按兵不动」,并迫使市场为下半年的加息定价。标准银行 (Standard Bank)G-10 战略主管史蒂文·巴罗 (Steven Barrow) 预测,如果白宫降低利率的愿望受挫,10 年期国债收益率可能会从目前的约 4.25% 飙升至 5%。

拉扎德 (Lazard) 首席执行官此前辩称,美国通胀率在年底前回到 4% 以上,不仅是合理的,而且是最有可能出现的情况。

预测通胀从未如此困难。关税紧张局势以及新兴技术的迅速发展都让局面变得复杂。除此之外,投资者还必须应对特朗普对伊朗时断时续的威胁,这导致油价面临地缘溢价风险。随着各方面的通胀压力不断增大,无所作为将不再是一种选择。

贝莱德 (BlackRock) 的贝克尔 (Tom Becker) 自去年年底以来一直在增加长期美国国债和英国国债的空头头寸。贝克尔共同管理着规模 41 亿美元的贝莱德战术机会基金 (BlackRock Tactical Opportunities Fund)。他预计,强劲的经济增长和不断上涨的大宗商品价格将继续给消费者价格带来上行压力。

在这种不确定的背景下,TIPS 提供了一种潜在的对冲手段。

当然,这些票据本身也并非毫无风险。先锋集团 (Vanguard) 高级投资组合经理布莱恩·奎格利 (Brian Quigley) 表示,如果油价再度暴跌 (到目前为止,票据收益与油价走势紧密相关),TIPS 的盈亏平衡点可能会迅速下降。奎格利年初采取了押注美国国债收益率曲线陡峭化的策略,目前仍维持这一头寸。

但对太平洋投资管理公司 (Pimco) 而言,TIPS 提供了廉价的保险:尽管通胀率高于央行目标,且短期内存在再度加速的风险,但长期盈亏平衡率仍处于低位。

「如果通胀率超过美联储的目标,就像过去四五年那样,我们认为这算是不错的保护措施,」 总部位于纽波特海滩的该公司高级投资组合经理迈克尔·库兹尔 (Michael Cudzil) 上周在接受采访时说道。

【文章来源:金十数据】

AI 播客:换个方式听新闻 下载 mp3

花旗集团利率交易团队表示,市场对美国通胀前景过于自满,这使得押注通胀压力回升的交易具备显著吸引力。

该行利率交易策略师本杰明・威尔特希尔 (Benjamin Wiltshire) 表示,投资者可能低估了美国消费的韧性,市场通胀预期大概率会被小幅上修。

「市场似乎笃定通胀一定会回落,」 威尔特希尔在采访中表示,「而我们仍处在结构性高通胀环境中。」

威尔特希尔建议买入 5 年/5 年远期通胀衍生品 (five-year,five-year forward),他认为该合约目前约 2.5% 的定价水平过低。当前通胀水平仍高于这一数值——美联储偏爱的核心通胀指标仍顽固地维持在略低于 3% 的位置。

越来越多的迹象表明,该行的担忧是有道理的:美国普通国债与通胀保值债券 (TIPS) 之间的收益率差在 1 月份大幅攀升,达到数月来的最高水平。作为市场预期另一衡量指标的通胀掉期也有所上升。

上述表态发布前,周三公布的美国就业数据表现强劲,超出市场预期,推动美债收益率飙升,交易员纷纷下调对美联储今年降息的预期。

美国国债周四企稳,10 年期美债收益率下行 1 个基点,报 4.17%。交易员接下来将聚焦周五公布的 1 月消费者物价指数 (CPI)。

威尔特希尔表示,市场之所以不愿为通胀风险定价,是因为许多人对去年美国关税政策未能快速传导至通胀感到失望。

「市场已经没有动力去计入通胀溢价,」 他称,「(但) 我认为从结构上看,通胀风险被严重低估。」

华尔街对通胀上行风险的警惕一直挥之不去。这种观点基于这样的预期:美国经济的强劲复苏将重新点燃物价上涨,尤其是如果下一任美联储主席的沃什上任后引导政策制定者更快或更大幅度地降低利率的话。从全球范围来看,大宗商品价格的上涨、政府的大量举债以及人工智能支出的飙升都加大了这种压力。

瑞银集团 (UBS Group AG) 的高级交易员本·皮尔森 (Ben Pearson) 表示,由美国引领的 「通胀性繁荣」 是今年投资者最严重低估的风险。

皮尔森表示,如果这种情况成真,美联储在上半年将 「完全按兵不动」,并迫使市场为下半年的加息定价。标准银行 (Standard Bank)G-10 战略主管史蒂文·巴罗 (Steven Barrow) 预测,如果白宫降低利率的愿望受挫,10 年期国债收益率可能会从目前的约 4.25% 飙升至 5%。

拉扎德 (Lazard) 首席执行官此前辩称,美国通胀率在年底前回到 4% 以上,不仅是合理的,而且是最有可能出现的情况。

预测通胀从未如此困难。关税紧张局势以及新兴技术的迅速发展都让局面变得复杂。除此之外,投资者还必须应对特朗普对伊朗时断时续的威胁,这导致油价面临地缘溢价风险。随着各方面的通胀压力不断增大,无所作为将不再是一种选择。

贝莱德 (BlackRock) 的贝克尔 (Tom Becker) 自去年年底以来一直在增加长期美国国债和英国国债的空头头寸。贝克尔共同管理着规模 41 亿美元的贝莱德战术机会基金 (BlackRock Tactical Opportunities Fund)。他预计,强劲的经济增长和不断上涨的大宗商品价格将继续给消费者价格带来上行压力。

在这种不确定的背景下,TIPS 提供了一种潜在的对冲手段。

当然,这些票据本身也并非毫无风险。先锋集团 (Vanguard) 高级投资组合经理布莱恩·奎格利 (Brian Quigley) 表示,如果油价再度暴跌 (到目前为止,票据收益与油价走势紧密相关),TIPS 的盈亏平衡点可能会迅速下降。奎格利年初采取了押注美国国债收益率曲线陡峭化的策略,目前仍维持这一头寸。

但对太平洋投资管理公司 (Pimco) 而言,TIPS 提供了廉价的保险:尽管通胀率高于央行目标,且短期内存在再度加速的风险,但长期盈亏平衡率仍处于低位。

「如果通胀率超过美联储的目标,就像过去四五年那样,我们认为这算是不错的保护措施,」 总部位于纽波特海滩的该公司高级投资组合经理迈克尔·库兹尔 (Michael Cudzil) 上周在接受采访时说道。

【文章来源:金十数据】

AI 播客:换个方式听新闻 下载 mp3

花旗集团利率交易团队表示,市场对美国通胀前景过于自满,这使得押注通胀压力回升的交易具备显著吸引力。

该行利率交易策略师本杰明・威尔特希尔 (Benjamin Wiltshire) 表示,投资者可能低估了美国消费的韧性,市场通胀预期大概率会被小幅上修。

「市场似乎笃定通胀一定会回落,」 威尔特希尔在采访中表示,「而我们仍处在结构性高通胀环境中。」

威尔特希尔建议买入 5 年/5 年远期通胀衍生品 (five-year,five-year forward),他认为该合约目前约 2.5% 的定价水平过低。当前通胀水平仍高于这一数值——美联储偏爱的核心通胀指标仍顽固地维持在略低于 3% 的位置。

越来越多的迹象表明,该行的担忧是有道理的:美国普通国债与通胀保值债券 (TIPS) 之间的收益率差在 1 月份大幅攀升,达到数月来的最高水平。作为市场预期另一衡量指标的通胀掉期也有所上升。

上述表态发布前,周三公布的美国就业数据表现强劲,超出市场预期,推动美债收益率飙升,交易员纷纷下调对美联储今年降息的预期。

美国国债周四企稳,10 年期美债收益率下行 1 个基点,报 4.17%。交易员接下来将聚焦周五公布的 1 月消费者物价指数 (CPI)。

威尔特希尔表示,市场之所以不愿为通胀风险定价,是因为许多人对去年美国关税政策未能快速传导至通胀感到失望。

「市场已经没有动力去计入通胀溢价,」 他称,「(但) 我认为从结构上看,通胀风险被严重低估。」

华尔街对通胀上行风险的警惕一直挥之不去。这种观点基于这样的预期:美国经济的强劲复苏将重新点燃物价上涨,尤其是如果下一任美联储主席的沃什上任后引导政策制定者更快或更大幅度地降低利率的话。从全球范围来看,大宗商品价格的上涨、政府的大量举债以及人工智能支出的飙升都加大了这种压力。

瑞银集团 (UBS Group AG) 的高级交易员本·皮尔森 (Ben Pearson) 表示,由美国引领的 「通胀性繁荣」 是今年投资者最严重低估的风险。

皮尔森表示,如果这种情况成真,美联储在上半年将 「完全按兵不动」,并迫使市场为下半年的加息定价。标准银行 (Standard Bank)G-10 战略主管史蒂文·巴罗 (Steven Barrow) 预测,如果白宫降低利率的愿望受挫,10 年期国债收益率可能会从目前的约 4.25% 飙升至 5%。

拉扎德 (Lazard) 首席执行官此前辩称,美国通胀率在年底前回到 4% 以上,不仅是合理的,而且是最有可能出现的情况。

预测通胀从未如此困难。关税紧张局势以及新兴技术的迅速发展都让局面变得复杂。除此之外,投资者还必须应对特朗普对伊朗时断时续的威胁,这导致油价面临地缘溢价风险。随着各方面的通胀压力不断增大,无所作为将不再是一种选择。

贝莱德 (BlackRock) 的贝克尔 (Tom Becker) 自去年年底以来一直在增加长期美国国债和英国国债的空头头寸。贝克尔共同管理着规模 41 亿美元的贝莱德战术机会基金 (BlackRock Tactical Opportunities Fund)。他预计,强劲的经济增长和不断上涨的大宗商品价格将继续给消费者价格带来上行压力。

在这种不确定的背景下,TIPS 提供了一种潜在的对冲手段。

当然,这些票据本身也并非毫无风险。先锋集团 (Vanguard) 高级投资组合经理布莱恩·奎格利 (Brian Quigley) 表示,如果油价再度暴跌 (到目前为止,票据收益与油价走势紧密相关),TIPS 的盈亏平衡点可能会迅速下降。奎格利年初采取了押注美国国债收益率曲线陡峭化的策略,目前仍维持这一头寸。

但对太平洋投资管理公司 (Pimco) 而言,TIPS 提供了廉价的保险:尽管通胀率高于央行目标,且短期内存在再度加速的风险,但长期盈亏平衡率仍处于低位。

「如果通胀率超过美联储的目标,就像过去四五年那样,我们认为这算是不错的保护措施,」 总部位于纽波特海滩的该公司高级投资组合经理迈克尔·库兹尔 (Michael Cudzil) 上周在接受采访时说道。

【文章来源:金十数据】

AI 播客:换个方式听新闻 下载 mp3

花旗集团利率交易团队表示,市场对美国通胀前景过于自满,这使得押注通胀压力回升的交易具备显著吸引力。

该行利率交易策略师本杰明・威尔特希尔 (Benjamin Wiltshire) 表示,投资者可能低估了美国消费的韧性,市场通胀预期大概率会被小幅上修。

「市场似乎笃定通胀一定会回落,」 威尔特希尔在采访中表示,「而我们仍处在结构性高通胀环境中。」

威尔特希尔建议买入 5 年/5 年远期通胀衍生品 (five-year,five-year forward),他认为该合约目前约 2.5% 的定价水平过低。当前通胀水平仍高于这一数值——美联储偏爱的核心通胀指标仍顽固地维持在略低于 3% 的位置。

越来越多的迹象表明,该行的担忧是有道理的:美国普通国债与通胀保值债券 (TIPS) 之间的收益率差在 1 月份大幅攀升,达到数月来的最高水平。作为市场预期另一衡量指标的通胀掉期也有所上升。

上述表态发布前,周三公布的美国就业数据表现强劲,超出市场预期,推动美债收益率飙升,交易员纷纷下调对美联储今年降息的预期。

美国国债周四企稳,10 年期美债收益率下行 1 个基点,报 4.17%。交易员接下来将聚焦周五公布的 1 月消费者物价指数 (CPI)。

威尔特希尔表示,市场之所以不愿为通胀风险定价,是因为许多人对去年美国关税政策未能快速传导至通胀感到失望。

「市场已经没有动力去计入通胀溢价,」 他称,「(但) 我认为从结构上看,通胀风险被严重低估。」

华尔街对通胀上行风险的警惕一直挥之不去。这种观点基于这样的预期:美国经济的强劲复苏将重新点燃物价上涨,尤其是如果下一任美联储主席的沃什上任后引导政策制定者更快或更大幅度地降低利率的话。从全球范围来看,大宗商品价格的上涨、政府的大量举债以及人工智能支出的飙升都加大了这种压力。

瑞银集团 (UBS Group AG) 的高级交易员本·皮尔森 (Ben Pearson) 表示,由美国引领的 「通胀性繁荣」 是今年投资者最严重低估的风险。

皮尔森表示,如果这种情况成真,美联储在上半年将 「完全按兵不动」,并迫使市场为下半年的加息定价。标准银行 (Standard Bank)G-10 战略主管史蒂文·巴罗 (Steven Barrow) 预测,如果白宫降低利率的愿望受挫,10 年期国债收益率可能会从目前的约 4.25% 飙升至 5%。

拉扎德 (Lazard) 首席执行官此前辩称,美国通胀率在年底前回到 4% 以上,不仅是合理的,而且是最有可能出现的情况。

预测通胀从未如此困难。关税紧张局势以及新兴技术的迅速发展都让局面变得复杂。除此之外,投资者还必须应对特朗普对伊朗时断时续的威胁,这导致油价面临地缘溢价风险。随着各方面的通胀压力不断增大,无所作为将不再是一种选择。

贝莱德 (BlackRock) 的贝克尔 (Tom Becker) 自去年年底以来一直在增加长期美国国债和英国国债的空头头寸。贝克尔共同管理着规模 41 亿美元的贝莱德战术机会基金 (BlackRock Tactical Opportunities Fund)。他预计,强劲的经济增长和不断上涨的大宗商品价格将继续给消费者价格带来上行压力。

在这种不确定的背景下,TIPS 提供了一种潜在的对冲手段。

当然,这些票据本身也并非毫无风险。先锋集团 (Vanguard) 高级投资组合经理布莱恩·奎格利 (Brian Quigley) 表示,如果油价再度暴跌 (到目前为止,票据收益与油价走势紧密相关),TIPS 的盈亏平衡点可能会迅速下降。奎格利年初采取了押注美国国债收益率曲线陡峭化的策略,目前仍维持这一头寸。

但对太平洋投资管理公司 (Pimco) 而言,TIPS 提供了廉价的保险:尽管通胀率高于央行目标,且短期内存在再度加速的风险,但长期盈亏平衡率仍处于低位。

「如果通胀率超过美联储的目标,就像过去四五年那样,我们认为这算是不错的保护措施,」 总部位于纽波特海滩的该公司高级投资组合经理迈克尔·库兹尔 (Michael Cudzil) 上周在接受采访时说道。