【文章来源:天天财富】

01

近期 A 股市场 「过山车」,波动加大

近期,随着上证指数站上 3800 点,创下近十年新高,多空博弈开始加剧,市场波动明显加大。核心在于资金抱团极致,导致局部过热,尤其是以光模块 「易中天」 和 「寒王」 为代表的 AI 算力巨头,在资金的 「哄抢」 下,短短一个多月涨幅就达到 180% 左右,在 A 股的成交额占比从 1% 抬升至 4.3%。

02

牛市里面 「多急跌」,调整即是 「上车」 机会

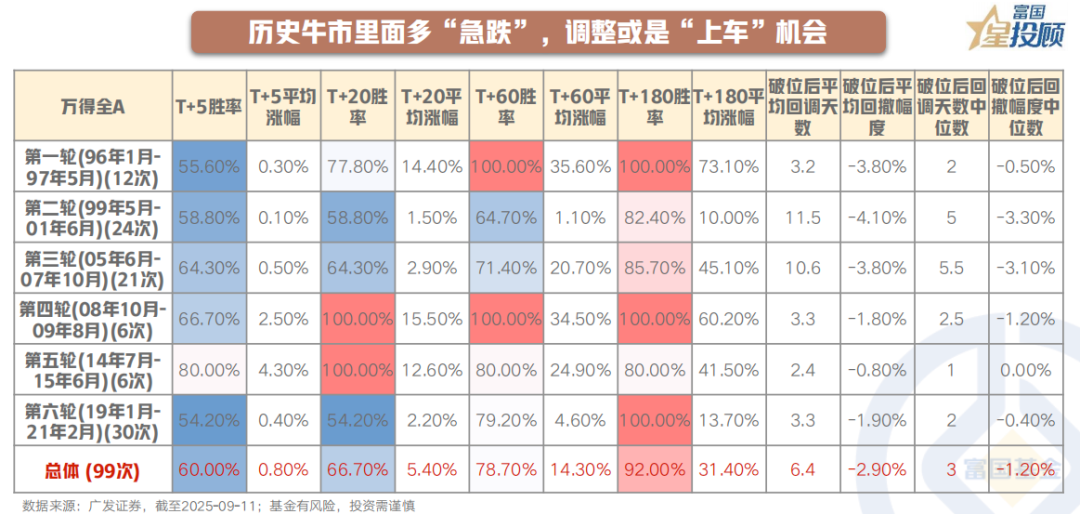

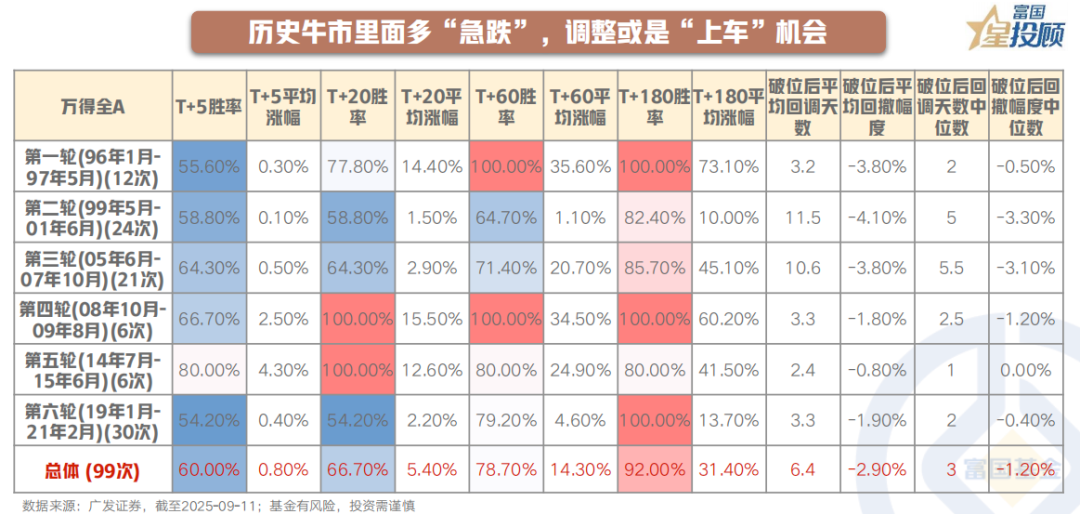

从历史上看,「牛市多急跌」 是常见的现象。核心在于,牛市中的持续上涨往往会积累大量的获利筹码,当市场出现一点 「风吹草动」,比如交投过热、轻微利空等,都会导致部分获利盘集中兑现,从而造成短期的 「急跌」。

但这种调整只是 「获利回吐」,并不会造成趋势的反转。

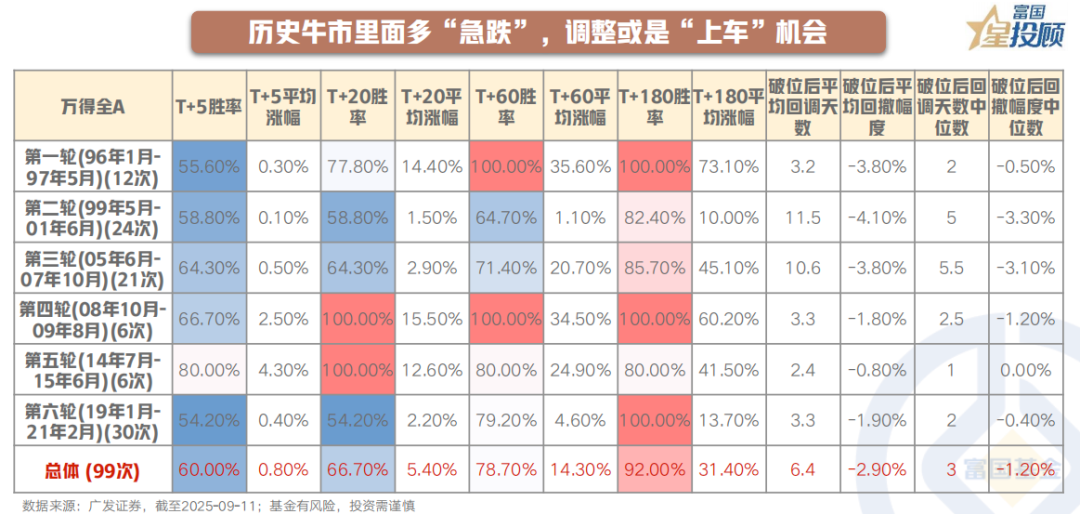

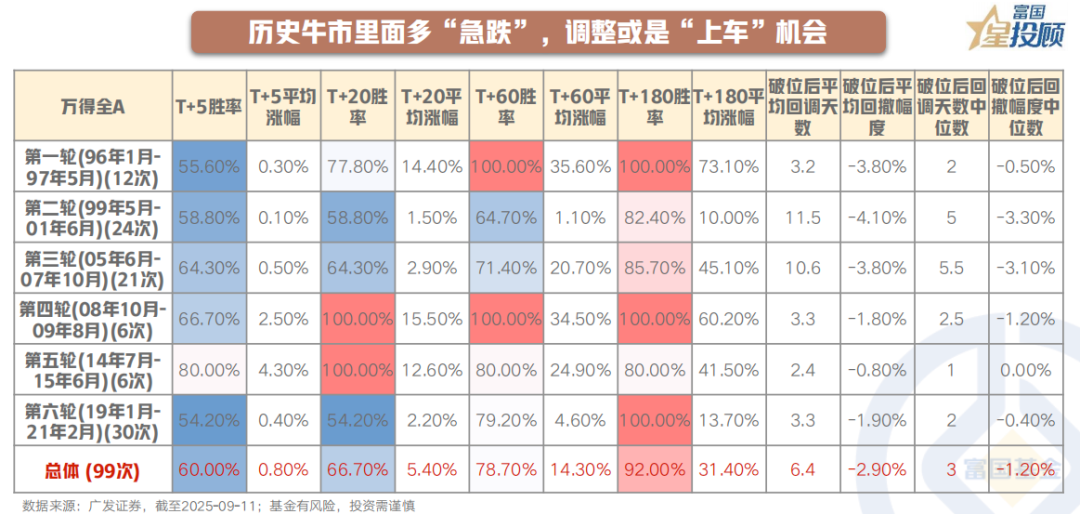

统计过去 6 轮牛市行情中,万得全 A 指数跌破 20 均线后的表现,可以看到:第一,这种情形在牛市里非常常见;第二,T+5 日、T+20 日、T+60 日、T+180 日的胜率分别为 60%、67%、79%、92%,这也就意味调整之后反而是 「上车」 的机会。

03

历史回眸:当下是 「十年一遇」 的牛市行情?

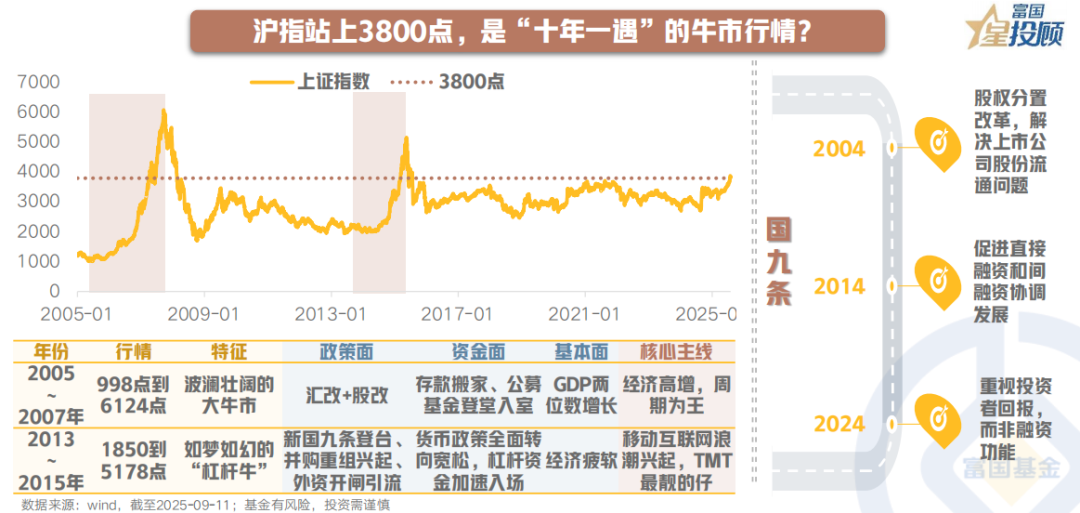

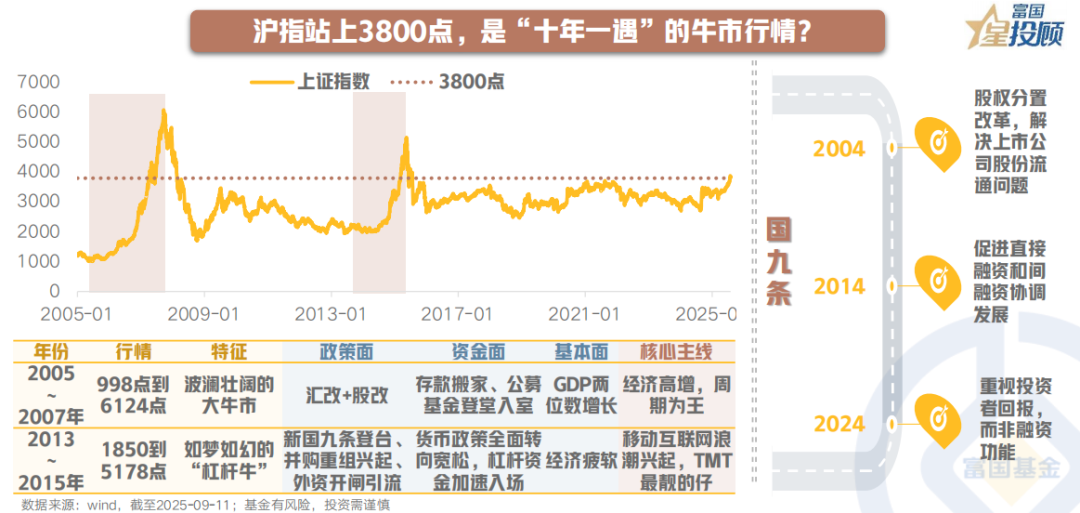

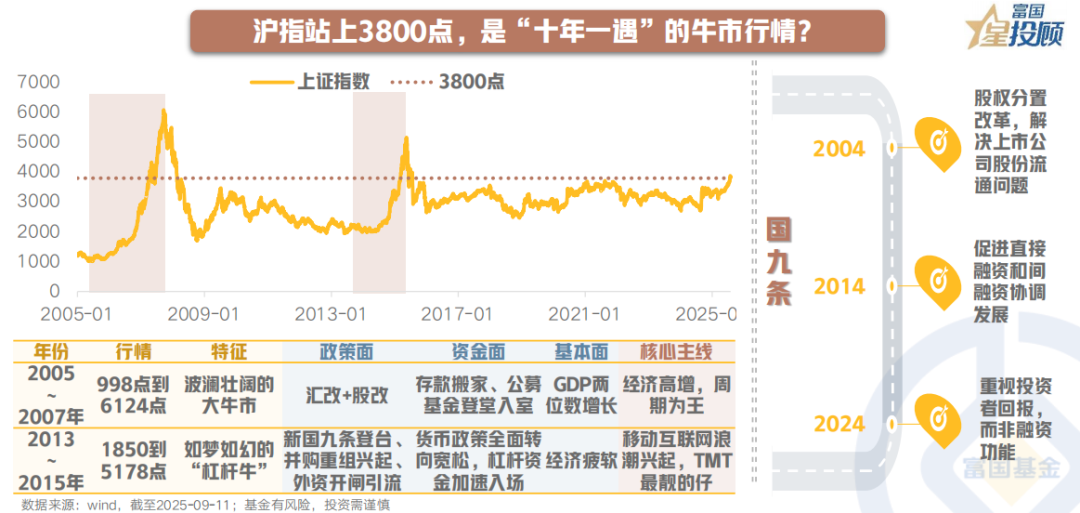

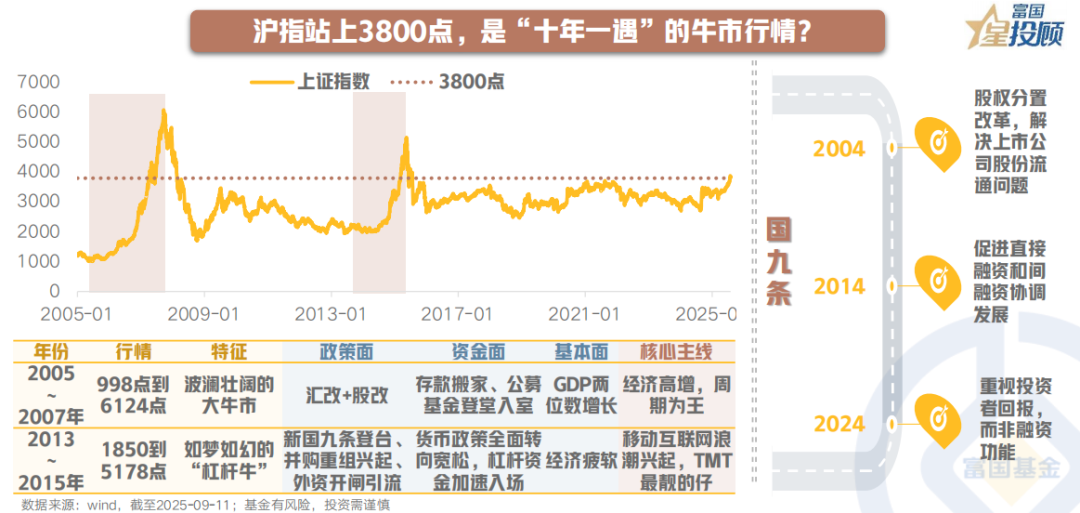

自 2005 年以来,上证指数突破 3800 点且继续走牛的行情有两轮,包括 2005~2007 年、2013~2015 年。综合来看,这两轮大牛市有相同点,也有不同点。第一,牛市启动前都经历了长达四年的漫漫熊市,磨底充分且人心思涨;第二,政策面和资金面的共振不可或缺,且这两轮的共性是 《国九条》 的重磅出台以及居民的 「储蓄搬家」;第三,产业趋势贯穿牛市的主线,但每个时代都有自己的贝塔;第四,宏观基本面走强不是牛市的必备要素,但会影响牛市演进的速度。

若是对比本轮行情和过去两轮大级别牛市,可以发现有很多相似之处,行情高度值得期待。其一,在 「9.24」 行情启动前,A 股也经历了 3 年多的磨底之路,市场出清较为充分;其二,2024 年颁布新 「国九条」,也是继 2004 年、2014 年后的第三个 「国九条」;其三,目前正处在第三轮 「储蓄搬家」 的财富浪潮中;其四,这一轮的产业趋势也很明确,AI 是全球科技革命的主线,而中国产业转型 「突围」 故事也在强化。

04

本轮行情走到哪里了?「水温」 如何?

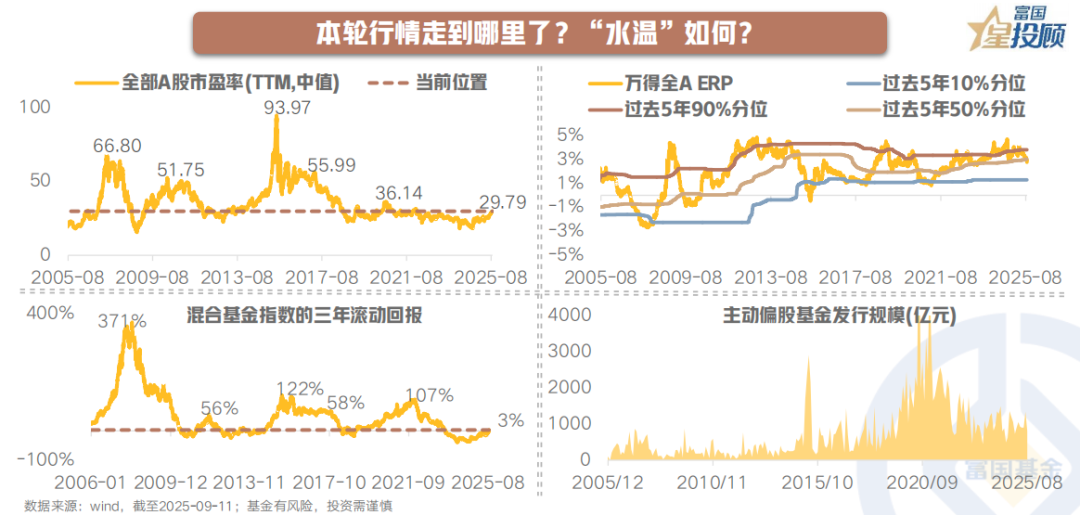

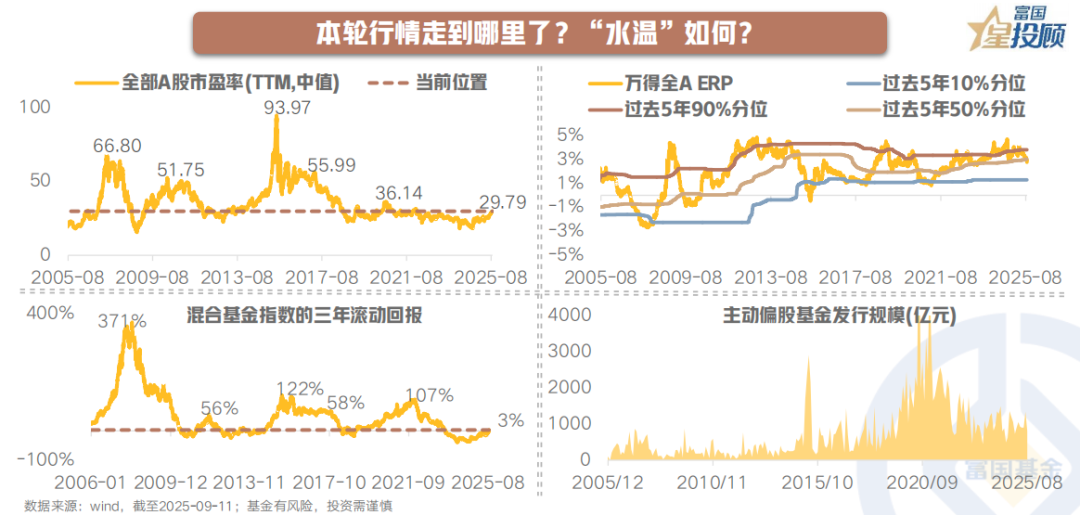

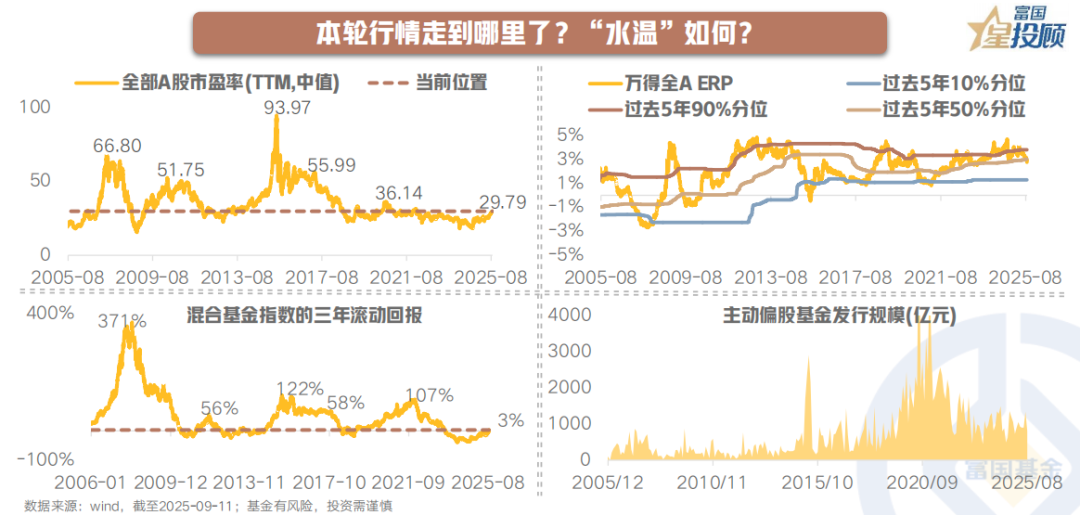

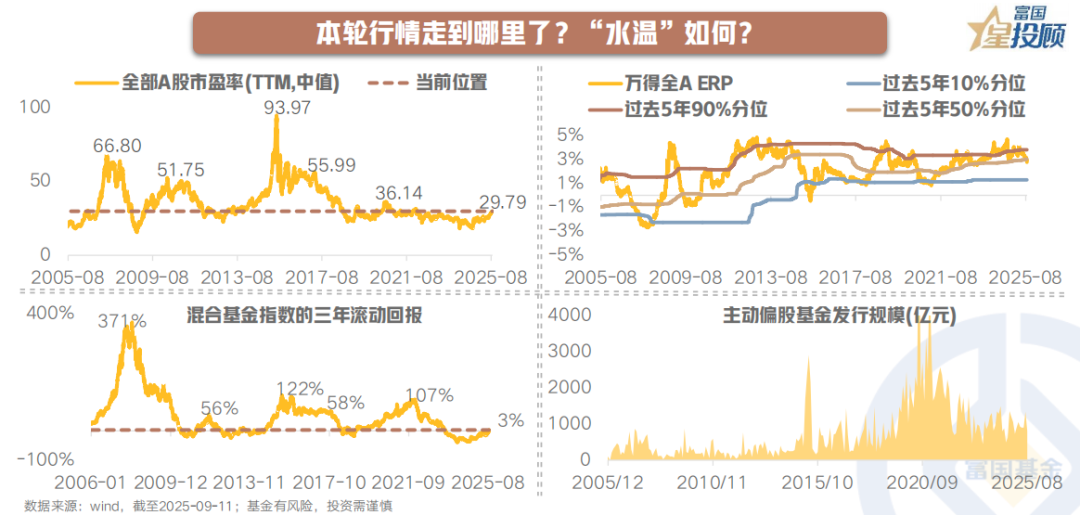

市场就像一个钟摆,总是在极度悲观和极度乐观之间往复运动,所以需要知道目前处在周期的什么位置,并感知当下的温度,到底是 0 度、50 度,亦或是 100 度。从估值水平看,全部 A 股的 PE 中位数为 29.79 倍,位于 2010 年以来的 47% 分位,更是远低于过去两轮牛市巅峰期的估值水平;从风险溢价看,以万得全 A 的 ERP 来衡量,位于 2010 年以来的 53% 分位,仍有较大的改善空间;从股债性价比看,以 「沪深 300 股息率-(10Y 中债利率+10Y 美债利率)/2」 来衡量,处在 2010 年以来的 48% 分位;从混合基金指数的三年滚动回报看,位于 2010 年以来的 33% 分位,持有体感也远未至 「疯狂」;从权益新基金发行看,目前也未出现明显放量的迹象。综合而言,当下的市场温度还未到 「滚烫」 的阶段,因此本轮行情仍有期待空间。

05

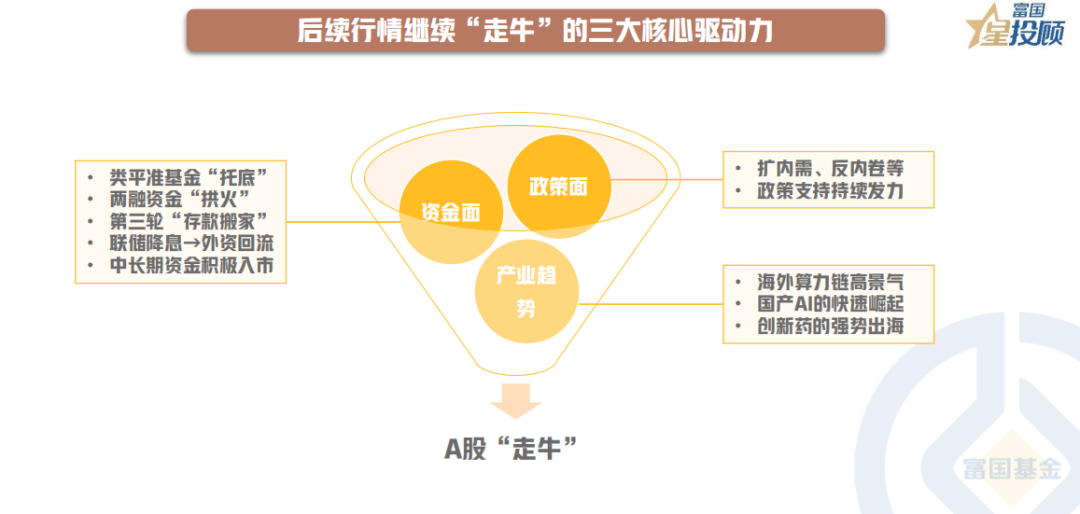

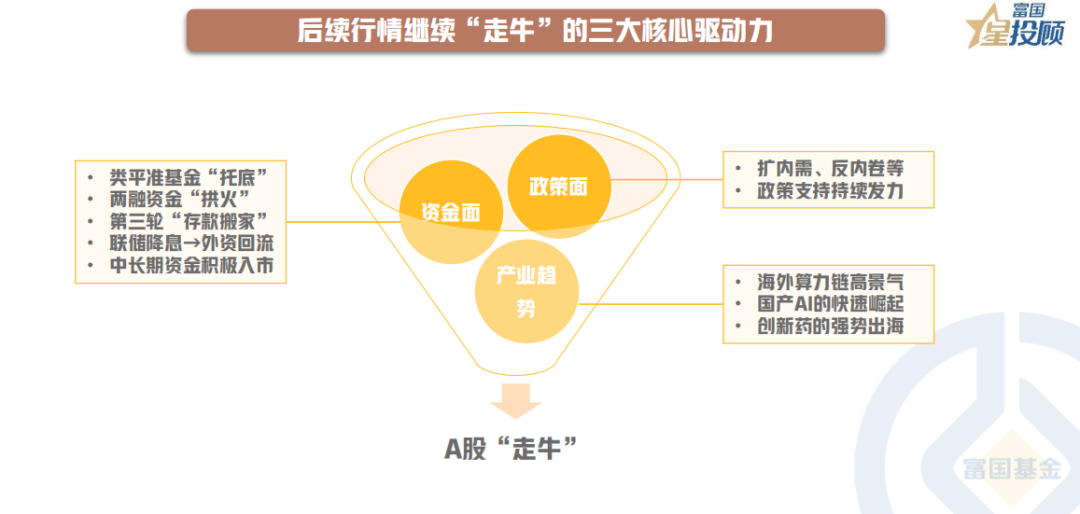

市场继续 「走牛」 的三大核心驱动力

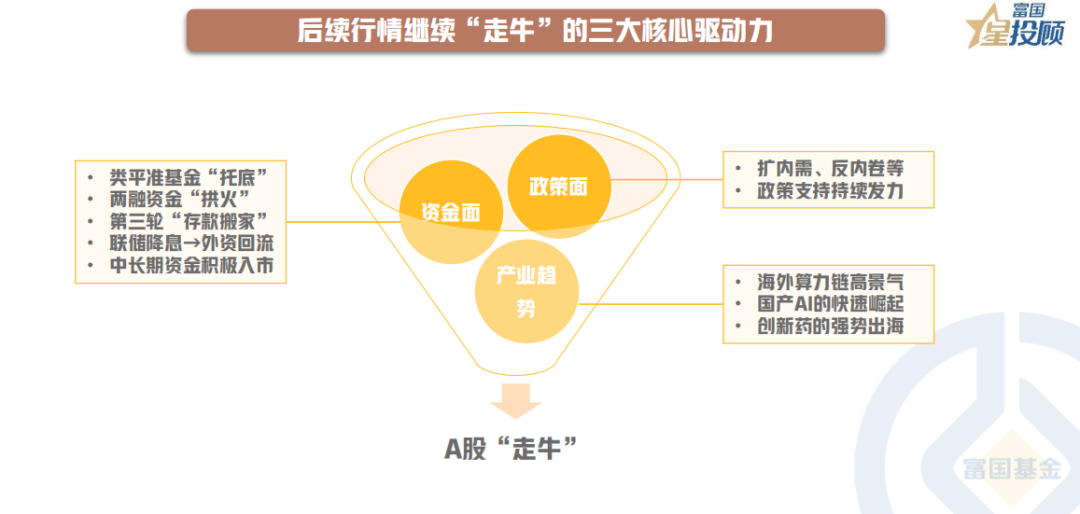

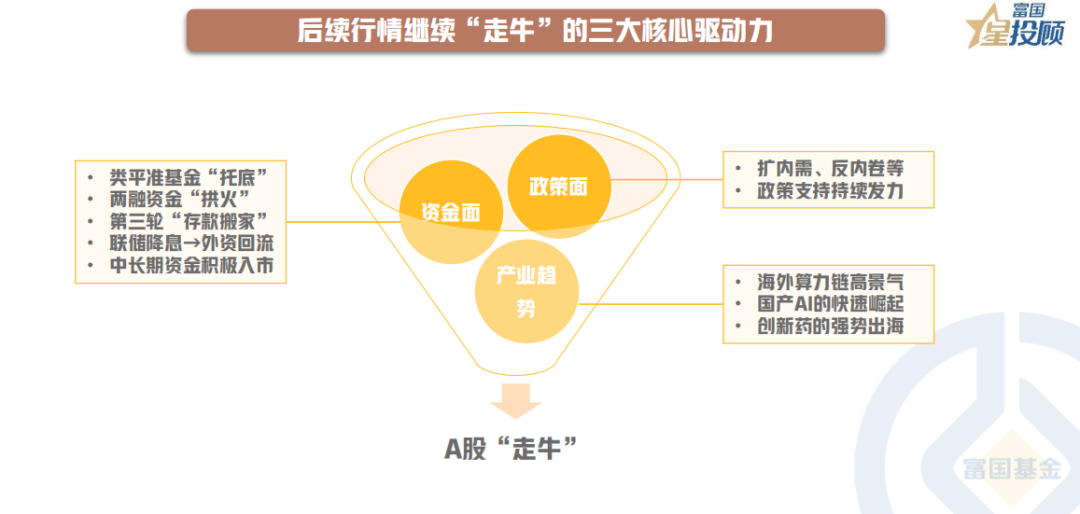

纵观历史,当政策、资金和产业层面的积极变化开始汇聚,都会掀起牛市的巨浪,若是有基本面的配合,则会走出更加扎实的长牛行情。对于本轮而言,A 股走牛的基石依然牢固:一是扩内需、反内卷等政策支持的持续发力并未褪色,宏观基本面的供需格局改善,会迟到但不会缺席;二是随着 A 股赚钱效应释放,存款搬家与美联储降息所带来的内外增量资金仍在路上;三是 AI 科技革命和中国产业转型 「突围」 势不可挡,产业增长形成共振。

06

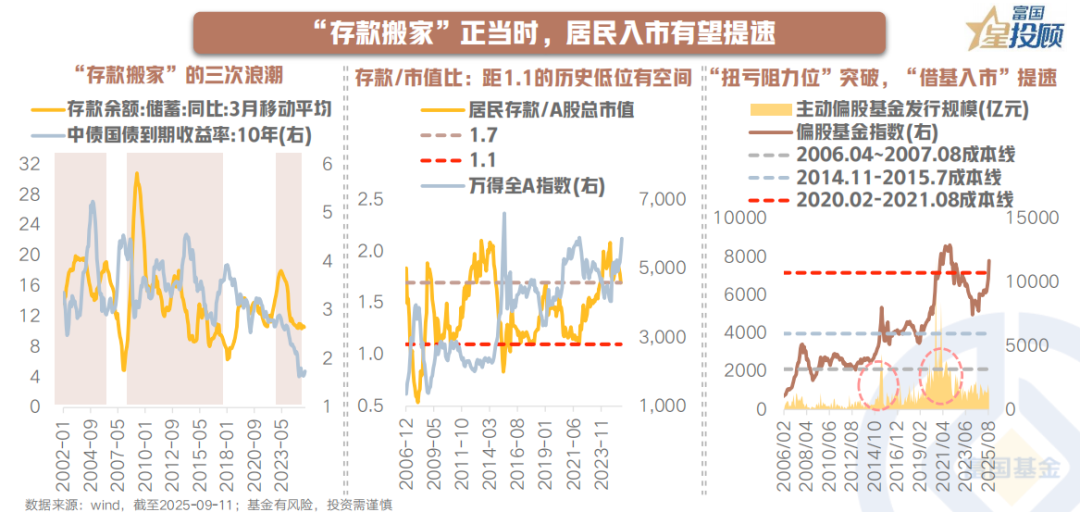

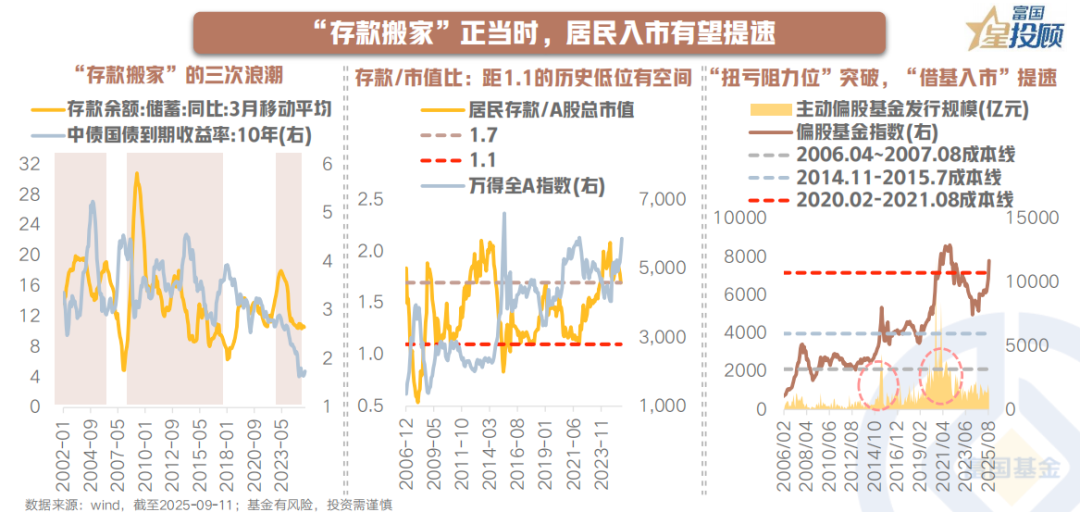

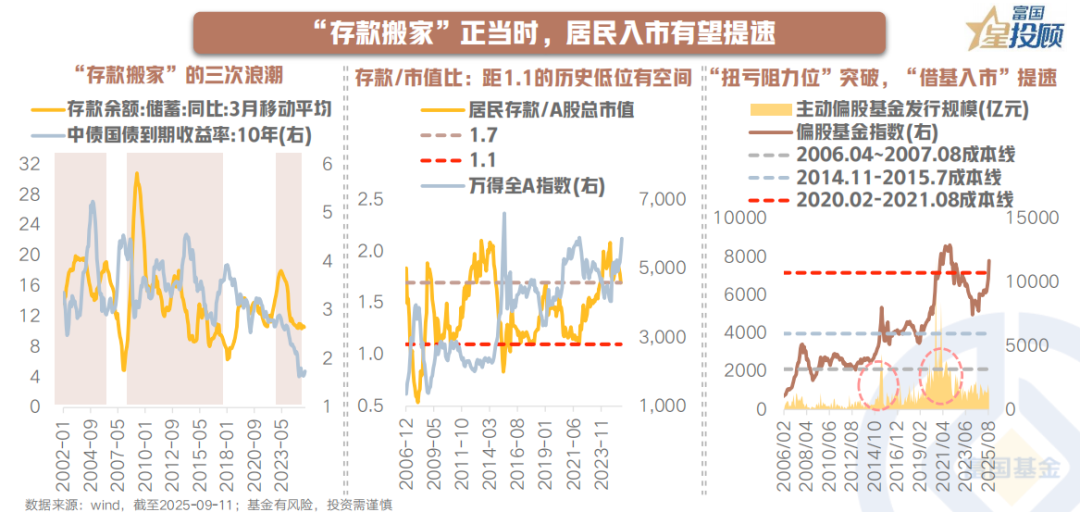

「存款搬家」 正当时,居民入市有望提速

随着 A 股赚钱效应抬升,资金汇聚仍有极大的空间。一是两融余额占 A 股流通市值的比重目前仅 2.5%,距离 4.5% 的历史高点还有较大距离;二是随着美联储降息渐行渐近,外资流入也值得期待;三是在中长期资金入市的政策指引下,保险和社保资金有望成为市场重要的压舱石;四是目前正处在第三轮 「存款搬家」 的财富浪潮中,随着利率下行至低位,「向权益要收益」 是必选选择。

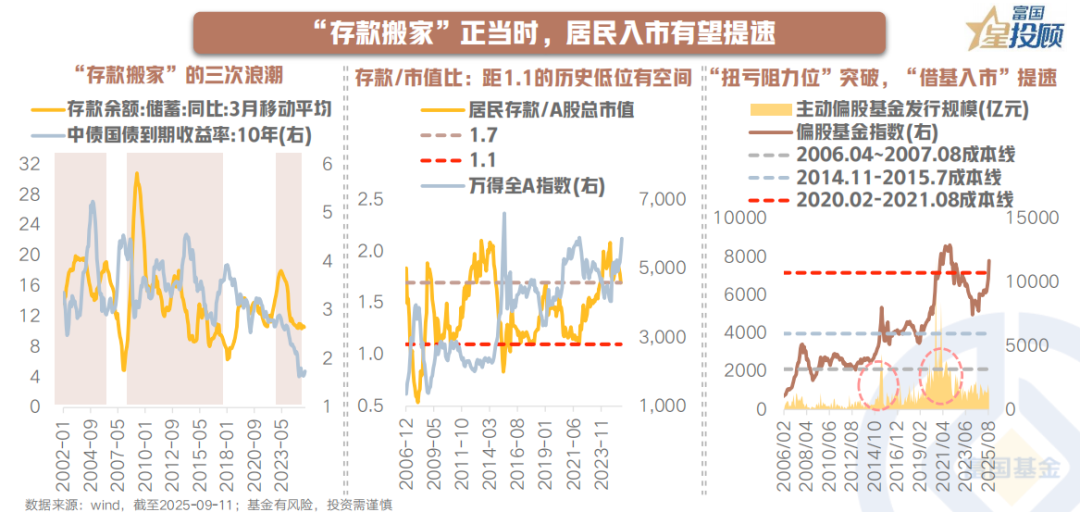

其中,最为期待的增量资金则是 「存款搬家」。1-8 月,非银存款合计多增 5.87 万亿元,较去年同期多增 2.28 万亿元,且 7 月以来呈现加速特征,显示部分储蓄或通过基金、股票等渠道流入资本市场。若是从 「居民存款/A 股总市值」 看,目前这一比值仍在 1.7 的历史高位,距离 1.1 左右的历史低位,仍有较大空间,这也就意味着 「存款搬家入市」 远未结束。而且值得注意的,居民资金偏 「右侧」,所以 「跑步入场」 往往需要等基金整体净值突破上一轮密集发行区间的 「成本线」,叠加赚钱效应的进一步积聚,才会吸引更多资金借基入市。对于本轮而言,上一轮主动权益基金的密集发行期是 2020 年 2 月到 2021 年 8 月,累计发行近 2.6 万亿元,成本线若是以偏股基金指数衡量,则是在 10747 点。截至 2025 年 8 月 11 日,偏股基金指数已涨至 11704 点,有效站上了扭亏阻力位,居民 「借基入市」 的步伐有望提速。

07

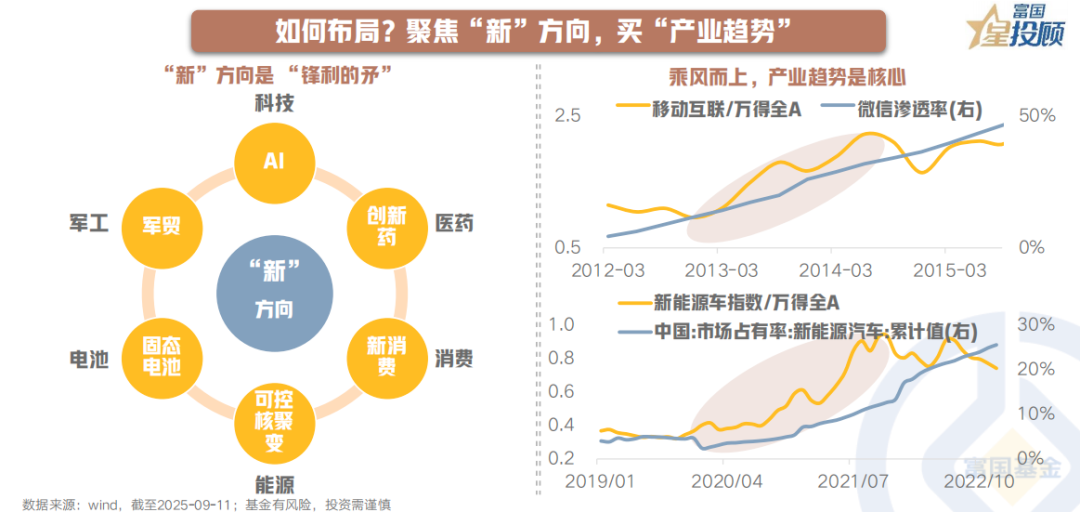

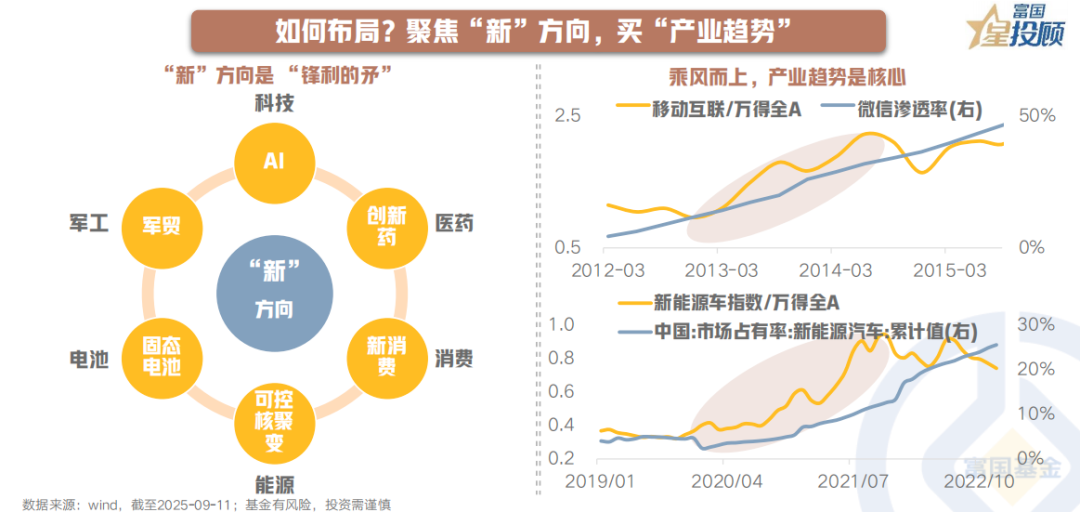

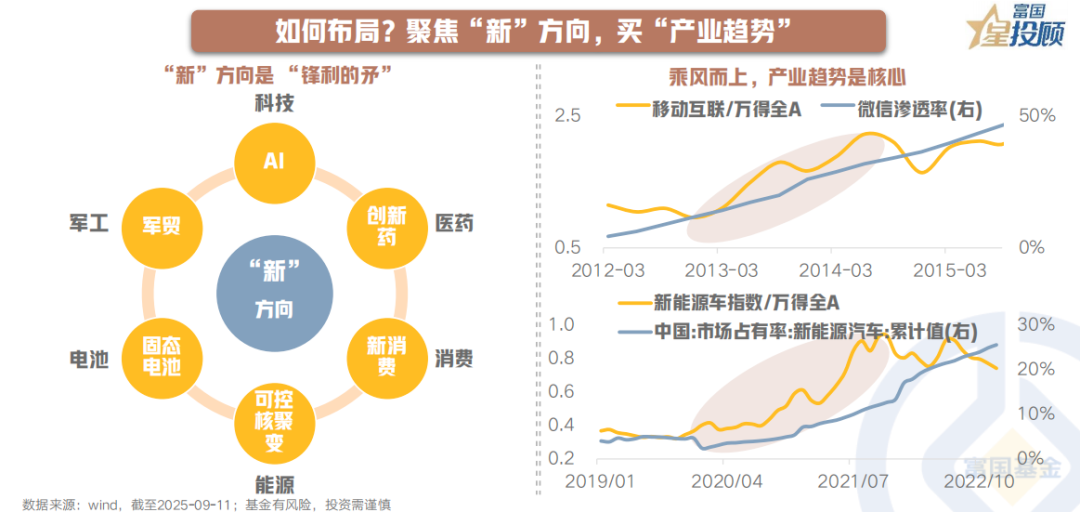

如何布局?聚焦 「新」 方向,买 「产业趋势」

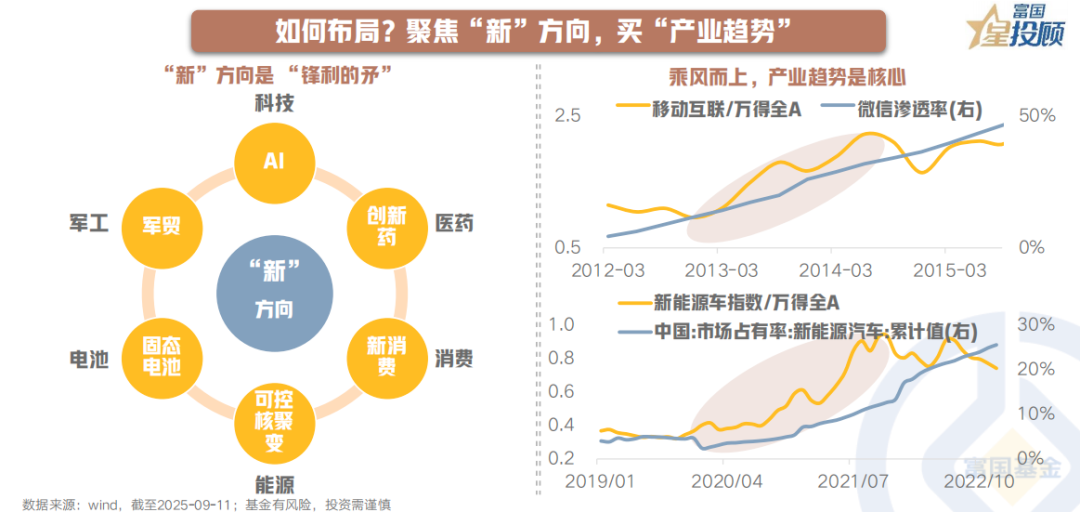

今年以来,市场主线聚集在各个行业的 「新」 方向中,比如科技里的 AI,医药里的创新药,消费里的新消费,能源里的可控核聚变,电池里的固态电池,而这背后共同指向的核心叙事则是中国新旧动能切换下的产业转型 「突围」,这也就意味着,「新经济」 必然是本轮行情的弹性之选,而买 「新经济」 的本质就是买 「产业趋势」。

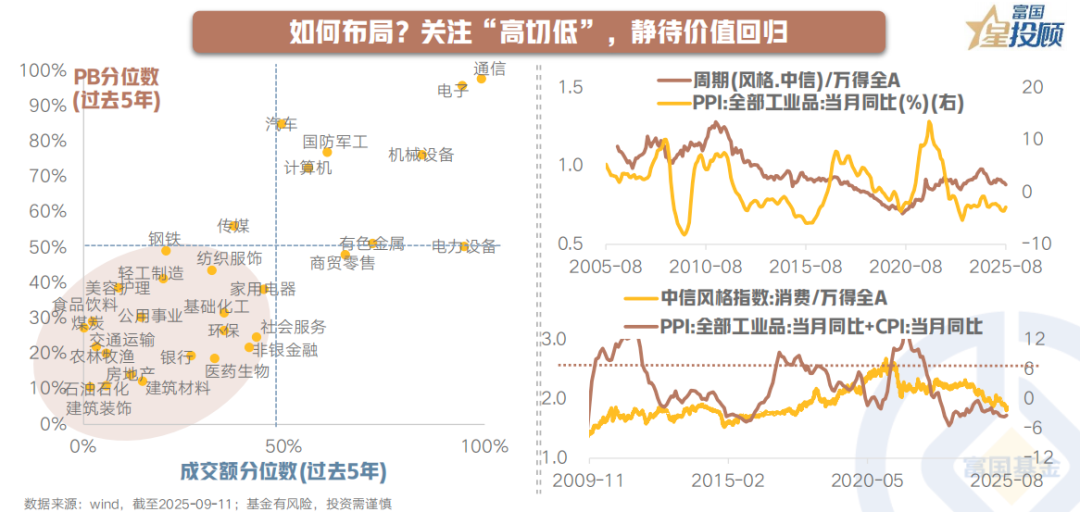

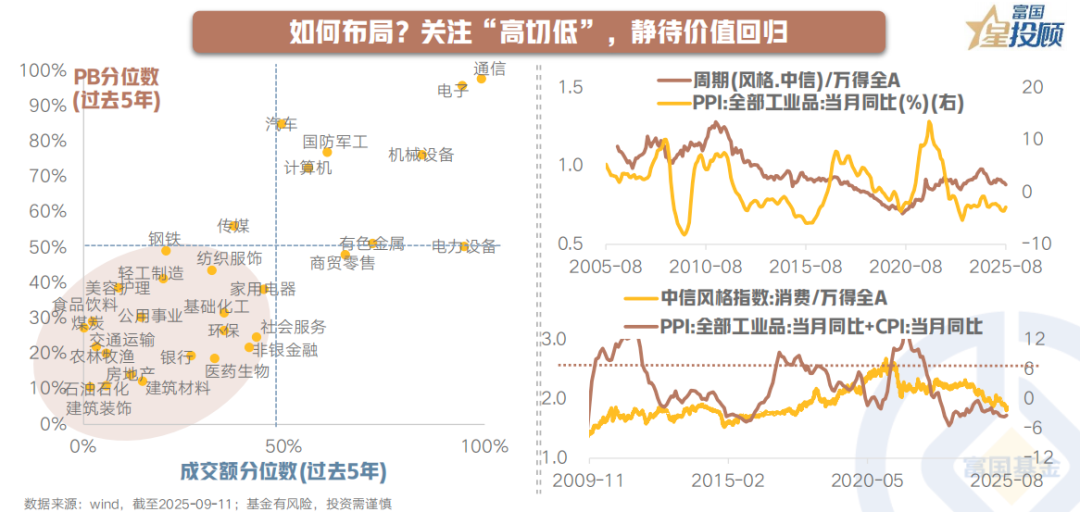

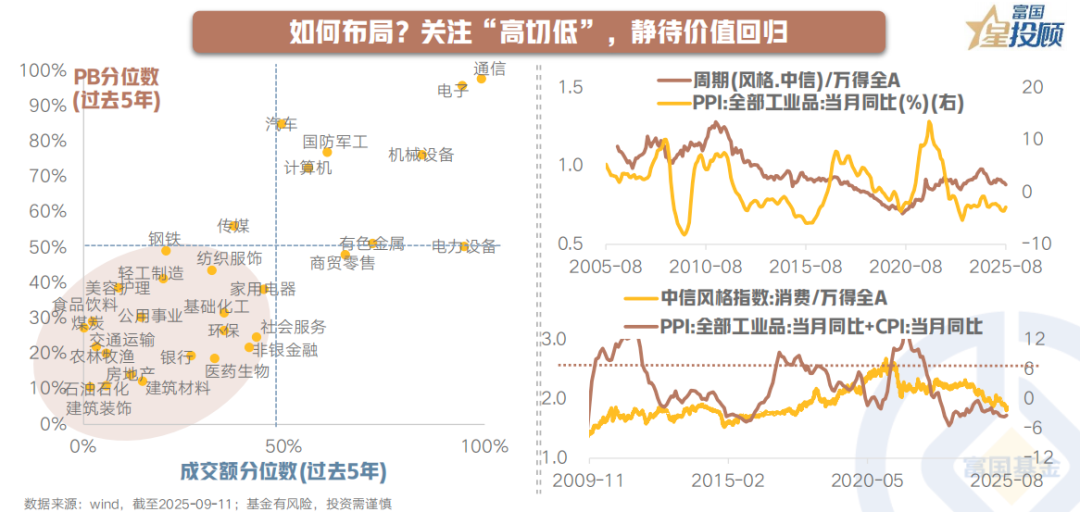

08如何布局?关注 「高切低」,静待价值回归

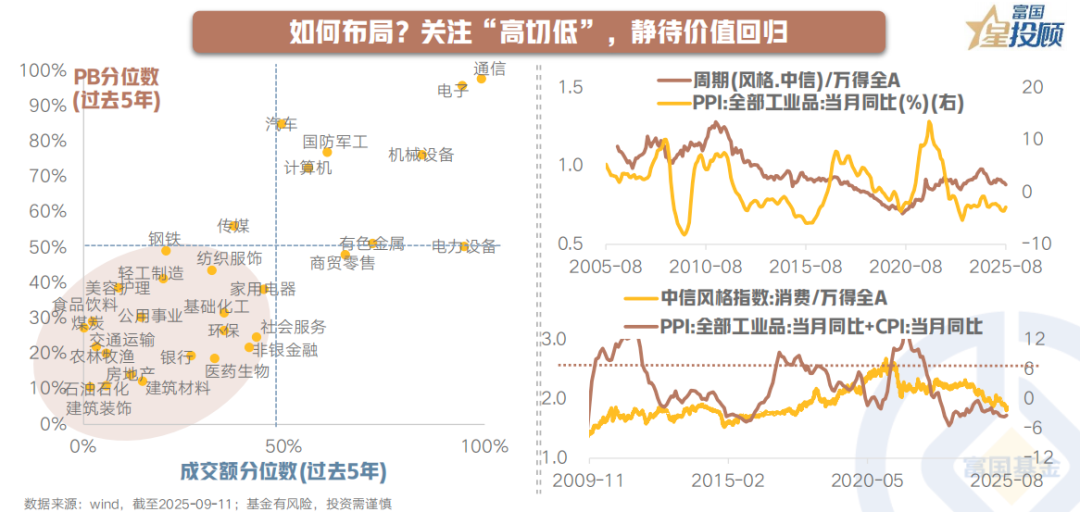

今年以来,市场的焦点都集中在 「新」 方向,所以很多传统经济板块呈现明显的 「滞涨」 现象。向后看,随着扩内需政策发力,物价企稳回升,「低估值+低配置+低拥挤」 的顺周期板块有望迎来 「高切低」 下的估值修复行情。

(文章来源:富国基金)

(原标题:3800 点以上的 A 股,还能否上车?)

(责任编辑:66)

【文章来源:天天财富】

01

近期 A 股市场 「过山车」,波动加大

近期,随着上证指数站上 3800 点,创下近十年新高,多空博弈开始加剧,市场波动明显加大。核心在于资金抱团极致,导致局部过热,尤其是以光模块 「易中天」 和 「寒王」 为代表的 AI 算力巨头,在资金的 「哄抢」 下,短短一个多月涨幅就达到 180% 左右,在 A 股的成交额占比从 1% 抬升至 4.3%。

02

牛市里面 「多急跌」,调整即是 「上车」 机会

从历史上看,「牛市多急跌」 是常见的现象。核心在于,牛市中的持续上涨往往会积累大量的获利筹码,当市场出现一点 「风吹草动」,比如交投过热、轻微利空等,都会导致部分获利盘集中兑现,从而造成短期的 「急跌」。

但这种调整只是 「获利回吐」,并不会造成趋势的反转。

统计过去 6 轮牛市行情中,万得全 A 指数跌破 20 均线后的表现,可以看到:第一,这种情形在牛市里非常常见;第二,T+5 日、T+20 日、T+60 日、T+180 日的胜率分别为 60%、67%、79%、92%,这也就意味调整之后反而是 「上车」 的机会。

03

历史回眸:当下是 「十年一遇」 的牛市行情?

自 2005 年以来,上证指数突破 3800 点且继续走牛的行情有两轮,包括 2005~2007 年、2013~2015 年。综合来看,这两轮大牛市有相同点,也有不同点。第一,牛市启动前都经历了长达四年的漫漫熊市,磨底充分且人心思涨;第二,政策面和资金面的共振不可或缺,且这两轮的共性是 《国九条》 的重磅出台以及居民的 「储蓄搬家」;第三,产业趋势贯穿牛市的主线,但每个时代都有自己的贝塔;第四,宏观基本面走强不是牛市的必备要素,但会影响牛市演进的速度。

若是对比本轮行情和过去两轮大级别牛市,可以发现有很多相似之处,行情高度值得期待。其一,在 「9.24」 行情启动前,A 股也经历了 3 年多的磨底之路,市场出清较为充分;其二,2024 年颁布新 「国九条」,也是继 2004 年、2014 年后的第三个 「国九条」;其三,目前正处在第三轮 「储蓄搬家」 的财富浪潮中;其四,这一轮的产业趋势也很明确,AI 是全球科技革命的主线,而中国产业转型 「突围」 故事也在强化。

04

本轮行情走到哪里了?「水温」 如何?

市场就像一个钟摆,总是在极度悲观和极度乐观之间往复运动,所以需要知道目前处在周期的什么位置,并感知当下的温度,到底是 0 度、50 度,亦或是 100 度。从估值水平看,全部 A 股的 PE 中位数为 29.79 倍,位于 2010 年以来的 47% 分位,更是远低于过去两轮牛市巅峰期的估值水平;从风险溢价看,以万得全 A 的 ERP 来衡量,位于 2010 年以来的 53% 分位,仍有较大的改善空间;从股债性价比看,以 「沪深 300 股息率-(10Y 中债利率+10Y 美债利率)/2」 来衡量,处在 2010 年以来的 48% 分位;从混合基金指数的三年滚动回报看,位于 2010 年以来的 33% 分位,持有体感也远未至 「疯狂」;从权益新基金发行看,目前也未出现明显放量的迹象。综合而言,当下的市场温度还未到 「滚烫」 的阶段,因此本轮行情仍有期待空间。

05

市场继续 「走牛」 的三大核心驱动力

纵观历史,当政策、资金和产业层面的积极变化开始汇聚,都会掀起牛市的巨浪,若是有基本面的配合,则会走出更加扎实的长牛行情。对于本轮而言,A 股走牛的基石依然牢固:一是扩内需、反内卷等政策支持的持续发力并未褪色,宏观基本面的供需格局改善,会迟到但不会缺席;二是随着 A 股赚钱效应释放,存款搬家与美联储降息所带来的内外增量资金仍在路上;三是 AI 科技革命和中国产业转型 「突围」 势不可挡,产业增长形成共振。

06

「存款搬家」 正当时,居民入市有望提速

随着 A 股赚钱效应抬升,资金汇聚仍有极大的空间。一是两融余额占 A 股流通市值的比重目前仅 2.5%,距离 4.5% 的历史高点还有较大距离;二是随着美联储降息渐行渐近,外资流入也值得期待;三是在中长期资金入市的政策指引下,保险和社保资金有望成为市场重要的压舱石;四是目前正处在第三轮 「存款搬家」 的财富浪潮中,随着利率下行至低位,「向权益要收益」 是必选选择。

其中,最为期待的增量资金则是 「存款搬家」。1-8 月,非银存款合计多增 5.87 万亿元,较去年同期多增 2.28 万亿元,且 7 月以来呈现加速特征,显示部分储蓄或通过基金、股票等渠道流入资本市场。若是从 「居民存款/A 股总市值」 看,目前这一比值仍在 1.7 的历史高位,距离 1.1 左右的历史低位,仍有较大空间,这也就意味着 「存款搬家入市」 远未结束。而且值得注意的,居民资金偏 「右侧」,所以 「跑步入场」 往往需要等基金整体净值突破上一轮密集发行区间的 「成本线」,叠加赚钱效应的进一步积聚,才会吸引更多资金借基入市。对于本轮而言,上一轮主动权益基金的密集发行期是 2020 年 2 月到 2021 年 8 月,累计发行近 2.6 万亿元,成本线若是以偏股基金指数衡量,则是在 10747 点。截至 2025 年 8 月 11 日,偏股基金指数已涨至 11704 点,有效站上了扭亏阻力位,居民 「借基入市」 的步伐有望提速。

07

如何布局?聚焦 「新」 方向,买 「产业趋势」

今年以来,市场主线聚集在各个行业的 「新」 方向中,比如科技里的 AI,医药里的创新药,消费里的新消费,能源里的可控核聚变,电池里的固态电池,而这背后共同指向的核心叙事则是中国新旧动能切换下的产业转型 「突围」,这也就意味着,「新经济」 必然是本轮行情的弹性之选,而买 「新经济」 的本质就是买 「产业趋势」。

08如何布局?关注 「高切低」,静待价值回归

今年以来,市场的焦点都集中在 「新」 方向,所以很多传统经济板块呈现明显的 「滞涨」 现象。向后看,随着扩内需政策发力,物价企稳回升,「低估值+低配置+低拥挤」 的顺周期板块有望迎来 「高切低」 下的估值修复行情。

(文章来源:富国基金)

(原标题:3800 点以上的 A 股,还能否上车?)

(责任编辑:66)

【文章来源:天天财富】

01

近期 A 股市场 「过山车」,波动加大

近期,随着上证指数站上 3800 点,创下近十年新高,多空博弈开始加剧,市场波动明显加大。核心在于资金抱团极致,导致局部过热,尤其是以光模块 「易中天」 和 「寒王」 为代表的 AI 算力巨头,在资金的 「哄抢」 下,短短一个多月涨幅就达到 180% 左右,在 A 股的成交额占比从 1% 抬升至 4.3%。

02

牛市里面 「多急跌」,调整即是 「上车」 机会

从历史上看,「牛市多急跌」 是常见的现象。核心在于,牛市中的持续上涨往往会积累大量的获利筹码,当市场出现一点 「风吹草动」,比如交投过热、轻微利空等,都会导致部分获利盘集中兑现,从而造成短期的 「急跌」。

但这种调整只是 「获利回吐」,并不会造成趋势的反转。

统计过去 6 轮牛市行情中,万得全 A 指数跌破 20 均线后的表现,可以看到:第一,这种情形在牛市里非常常见;第二,T+5 日、T+20 日、T+60 日、T+180 日的胜率分别为 60%、67%、79%、92%,这也就意味调整之后反而是 「上车」 的机会。

03

历史回眸:当下是 「十年一遇」 的牛市行情?

自 2005 年以来,上证指数突破 3800 点且继续走牛的行情有两轮,包括 2005~2007 年、2013~2015 年。综合来看,这两轮大牛市有相同点,也有不同点。第一,牛市启动前都经历了长达四年的漫漫熊市,磨底充分且人心思涨;第二,政策面和资金面的共振不可或缺,且这两轮的共性是 《国九条》 的重磅出台以及居民的 「储蓄搬家」;第三,产业趋势贯穿牛市的主线,但每个时代都有自己的贝塔;第四,宏观基本面走强不是牛市的必备要素,但会影响牛市演进的速度。

若是对比本轮行情和过去两轮大级别牛市,可以发现有很多相似之处,行情高度值得期待。其一,在 「9.24」 行情启动前,A 股也经历了 3 年多的磨底之路,市场出清较为充分;其二,2024 年颁布新 「国九条」,也是继 2004 年、2014 年后的第三个 「国九条」;其三,目前正处在第三轮 「储蓄搬家」 的财富浪潮中;其四,这一轮的产业趋势也很明确,AI 是全球科技革命的主线,而中国产业转型 「突围」 故事也在强化。

04

本轮行情走到哪里了?「水温」 如何?

市场就像一个钟摆,总是在极度悲观和极度乐观之间往复运动,所以需要知道目前处在周期的什么位置,并感知当下的温度,到底是 0 度、50 度,亦或是 100 度。从估值水平看,全部 A 股的 PE 中位数为 29.79 倍,位于 2010 年以来的 47% 分位,更是远低于过去两轮牛市巅峰期的估值水平;从风险溢价看,以万得全 A 的 ERP 来衡量,位于 2010 年以来的 53% 分位,仍有较大的改善空间;从股债性价比看,以 「沪深 300 股息率-(10Y 中债利率+10Y 美债利率)/2」 来衡量,处在 2010 年以来的 48% 分位;从混合基金指数的三年滚动回报看,位于 2010 年以来的 33% 分位,持有体感也远未至 「疯狂」;从权益新基金发行看,目前也未出现明显放量的迹象。综合而言,当下的市场温度还未到 「滚烫」 的阶段,因此本轮行情仍有期待空间。

05

市场继续 「走牛」 的三大核心驱动力

纵观历史,当政策、资金和产业层面的积极变化开始汇聚,都会掀起牛市的巨浪,若是有基本面的配合,则会走出更加扎实的长牛行情。对于本轮而言,A 股走牛的基石依然牢固:一是扩内需、反内卷等政策支持的持续发力并未褪色,宏观基本面的供需格局改善,会迟到但不会缺席;二是随着 A 股赚钱效应释放,存款搬家与美联储降息所带来的内外增量资金仍在路上;三是 AI 科技革命和中国产业转型 「突围」 势不可挡,产业增长形成共振。

06

「存款搬家」 正当时,居民入市有望提速

随着 A 股赚钱效应抬升,资金汇聚仍有极大的空间。一是两融余额占 A 股流通市值的比重目前仅 2.5%,距离 4.5% 的历史高点还有较大距离;二是随着美联储降息渐行渐近,外资流入也值得期待;三是在中长期资金入市的政策指引下,保险和社保资金有望成为市场重要的压舱石;四是目前正处在第三轮 「存款搬家」 的财富浪潮中,随着利率下行至低位,「向权益要收益」 是必选选择。

其中,最为期待的增量资金则是 「存款搬家」。1-8 月,非银存款合计多增 5.87 万亿元,较去年同期多增 2.28 万亿元,且 7 月以来呈现加速特征,显示部分储蓄或通过基金、股票等渠道流入资本市场。若是从 「居民存款/A 股总市值」 看,目前这一比值仍在 1.7 的历史高位,距离 1.1 左右的历史低位,仍有较大空间,这也就意味着 「存款搬家入市」 远未结束。而且值得注意的,居民资金偏 「右侧」,所以 「跑步入场」 往往需要等基金整体净值突破上一轮密集发行区间的 「成本线」,叠加赚钱效应的进一步积聚,才会吸引更多资金借基入市。对于本轮而言,上一轮主动权益基金的密集发行期是 2020 年 2 月到 2021 年 8 月,累计发行近 2.6 万亿元,成本线若是以偏股基金指数衡量,则是在 10747 点。截至 2025 年 8 月 11 日,偏股基金指数已涨至 11704 点,有效站上了扭亏阻力位,居民 「借基入市」 的步伐有望提速。

07

如何布局?聚焦 「新」 方向,买 「产业趋势」

今年以来,市场主线聚集在各个行业的 「新」 方向中,比如科技里的 AI,医药里的创新药,消费里的新消费,能源里的可控核聚变,电池里的固态电池,而这背后共同指向的核心叙事则是中国新旧动能切换下的产业转型 「突围」,这也就意味着,「新经济」 必然是本轮行情的弹性之选,而买 「新经济」 的本质就是买 「产业趋势」。

08如何布局?关注 「高切低」,静待价值回归

今年以来,市场的焦点都集中在 「新」 方向,所以很多传统经济板块呈现明显的 「滞涨」 现象。向后看,随着扩内需政策发力,物价企稳回升,「低估值+低配置+低拥挤」 的顺周期板块有望迎来 「高切低」 下的估值修复行情。

(文章来源:富国基金)

(原标题:3800 点以上的 A 股,还能否上车?)

(责任编辑:66)

【文章来源:天天财富】

01

近期 A 股市场 「过山车」,波动加大

近期,随着上证指数站上 3800 点,创下近十年新高,多空博弈开始加剧,市场波动明显加大。核心在于资金抱团极致,导致局部过热,尤其是以光模块 「易中天」 和 「寒王」 为代表的 AI 算力巨头,在资金的 「哄抢」 下,短短一个多月涨幅就达到 180% 左右,在 A 股的成交额占比从 1% 抬升至 4.3%。

02

牛市里面 「多急跌」,调整即是 「上车」 机会

从历史上看,「牛市多急跌」 是常见的现象。核心在于,牛市中的持续上涨往往会积累大量的获利筹码,当市场出现一点 「风吹草动」,比如交投过热、轻微利空等,都会导致部分获利盘集中兑现,从而造成短期的 「急跌」。

但这种调整只是 「获利回吐」,并不会造成趋势的反转。

统计过去 6 轮牛市行情中,万得全 A 指数跌破 20 均线后的表现,可以看到:第一,这种情形在牛市里非常常见;第二,T+5 日、T+20 日、T+60 日、T+180 日的胜率分别为 60%、67%、79%、92%,这也就意味调整之后反而是 「上车」 的机会。

03

历史回眸:当下是 「十年一遇」 的牛市行情?

自 2005 年以来,上证指数突破 3800 点且继续走牛的行情有两轮,包括 2005~2007 年、2013~2015 年。综合来看,这两轮大牛市有相同点,也有不同点。第一,牛市启动前都经历了长达四年的漫漫熊市,磨底充分且人心思涨;第二,政策面和资金面的共振不可或缺,且这两轮的共性是 《国九条》 的重磅出台以及居民的 「储蓄搬家」;第三,产业趋势贯穿牛市的主线,但每个时代都有自己的贝塔;第四,宏观基本面走强不是牛市的必备要素,但会影响牛市演进的速度。

若是对比本轮行情和过去两轮大级别牛市,可以发现有很多相似之处,行情高度值得期待。其一,在 「9.24」 行情启动前,A 股也经历了 3 年多的磨底之路,市场出清较为充分;其二,2024 年颁布新 「国九条」,也是继 2004 年、2014 年后的第三个 「国九条」;其三,目前正处在第三轮 「储蓄搬家」 的财富浪潮中;其四,这一轮的产业趋势也很明确,AI 是全球科技革命的主线,而中国产业转型 「突围」 故事也在强化。

04

本轮行情走到哪里了?「水温」 如何?

市场就像一个钟摆,总是在极度悲观和极度乐观之间往复运动,所以需要知道目前处在周期的什么位置,并感知当下的温度,到底是 0 度、50 度,亦或是 100 度。从估值水平看,全部 A 股的 PE 中位数为 29.79 倍,位于 2010 年以来的 47% 分位,更是远低于过去两轮牛市巅峰期的估值水平;从风险溢价看,以万得全 A 的 ERP 来衡量,位于 2010 年以来的 53% 分位,仍有较大的改善空间;从股债性价比看,以 「沪深 300 股息率-(10Y 中债利率+10Y 美债利率)/2」 来衡量,处在 2010 年以来的 48% 分位;从混合基金指数的三年滚动回报看,位于 2010 年以来的 33% 分位,持有体感也远未至 「疯狂」;从权益新基金发行看,目前也未出现明显放量的迹象。综合而言,当下的市场温度还未到 「滚烫」 的阶段,因此本轮行情仍有期待空间。

05

市场继续 「走牛」 的三大核心驱动力

纵观历史,当政策、资金和产业层面的积极变化开始汇聚,都会掀起牛市的巨浪,若是有基本面的配合,则会走出更加扎实的长牛行情。对于本轮而言,A 股走牛的基石依然牢固:一是扩内需、反内卷等政策支持的持续发力并未褪色,宏观基本面的供需格局改善,会迟到但不会缺席;二是随着 A 股赚钱效应释放,存款搬家与美联储降息所带来的内外增量资金仍在路上;三是 AI 科技革命和中国产业转型 「突围」 势不可挡,产业增长形成共振。

06

「存款搬家」 正当时,居民入市有望提速

随着 A 股赚钱效应抬升,资金汇聚仍有极大的空间。一是两融余额占 A 股流通市值的比重目前仅 2.5%,距离 4.5% 的历史高点还有较大距离;二是随着美联储降息渐行渐近,外资流入也值得期待;三是在中长期资金入市的政策指引下,保险和社保资金有望成为市场重要的压舱石;四是目前正处在第三轮 「存款搬家」 的财富浪潮中,随着利率下行至低位,「向权益要收益」 是必选选择。

其中,最为期待的增量资金则是 「存款搬家」。1-8 月,非银存款合计多增 5.87 万亿元,较去年同期多增 2.28 万亿元,且 7 月以来呈现加速特征,显示部分储蓄或通过基金、股票等渠道流入资本市场。若是从 「居民存款/A 股总市值」 看,目前这一比值仍在 1.7 的历史高位,距离 1.1 左右的历史低位,仍有较大空间,这也就意味着 「存款搬家入市」 远未结束。而且值得注意的,居民资金偏 「右侧」,所以 「跑步入场」 往往需要等基金整体净值突破上一轮密集发行区间的 「成本线」,叠加赚钱效应的进一步积聚,才会吸引更多资金借基入市。对于本轮而言,上一轮主动权益基金的密集发行期是 2020 年 2 月到 2021 年 8 月,累计发行近 2.6 万亿元,成本线若是以偏股基金指数衡量,则是在 10747 点。截至 2025 年 8 月 11 日,偏股基金指数已涨至 11704 点,有效站上了扭亏阻力位,居民 「借基入市」 的步伐有望提速。

07

如何布局?聚焦 「新」 方向,买 「产业趋势」

今年以来,市场主线聚集在各个行业的 「新」 方向中,比如科技里的 AI,医药里的创新药,消费里的新消费,能源里的可控核聚变,电池里的固态电池,而这背后共同指向的核心叙事则是中国新旧动能切换下的产业转型 「突围」,这也就意味着,「新经济」 必然是本轮行情的弹性之选,而买 「新经济」 的本质就是买 「产业趋势」。

08如何布局?关注 「高切低」,静待价值回归

今年以来,市场的焦点都集中在 「新」 方向,所以很多传统经济板块呈现明显的 「滞涨」 现象。向后看,随着扩内需政策发力,物价企稳回升,「低估值+低配置+低拥挤」 的顺周期板块有望迎来 「高切低」 下的估值修复行情。

(文章来源:富国基金)

(原标题:3800 点以上的 A 股,还能否上车?)

(责任编辑:66)