【文章来源:天天财富】

长假期间最引人瞩目的消息,莫过于黄金价格的凌厉走势。国际金价首次站上了 4000 美元每盎司,这一历史性突破让全球投资者为之震撼。

短短三年间,国际金价从每盎司 1614 美元攀援而上,在去年上涨 27% 之后,今年以来再度涨超 50%,这样的斜率堪称历史罕见。

人们难免追问:4000 美元的金价,究竟在为什么疯狂?背后藏着怎样的市场逻辑?更关键的是,面对这看似高不可攀的点位,普通人又该如何在波动中锚定自己的资产安全感?

01

狂飙的金价,到底在定价什么?

按过去的规律,黄金属于无息资产,当美债实际利率走高时,投资者会抛售黄金转投美债。但 2022 年俄乌战争后,即便美债实际利率持续高位,金价依旧一路狂飙。

这种反常并非偶然,背后藏着的是黄金的定价逻辑的根本性转变——它已从单纯的避险、抗通胀工具,进化成为主权信用对冲利器。

这个身份的转变,才是驱动金价打破常理的核心动力,而这一切又源于当下全球正在发生的两大不可逆趋势。

第一波推力来自去美元化的浪潮。

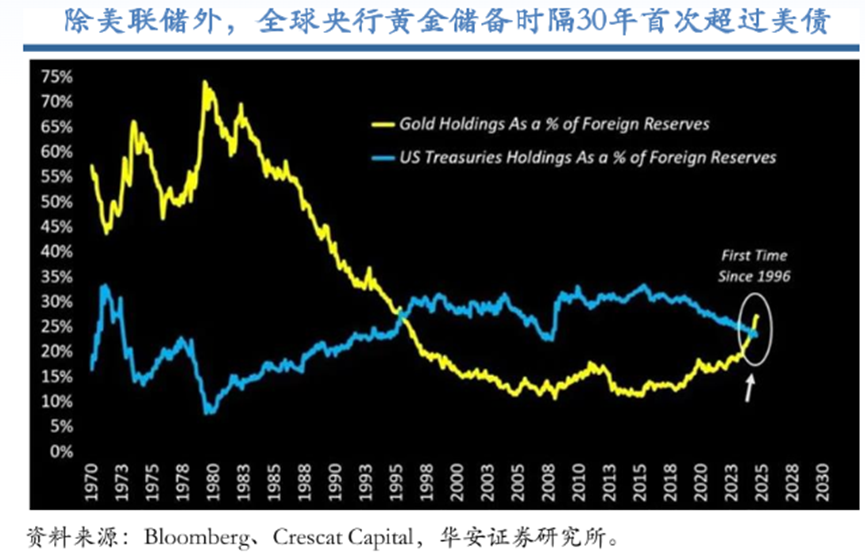

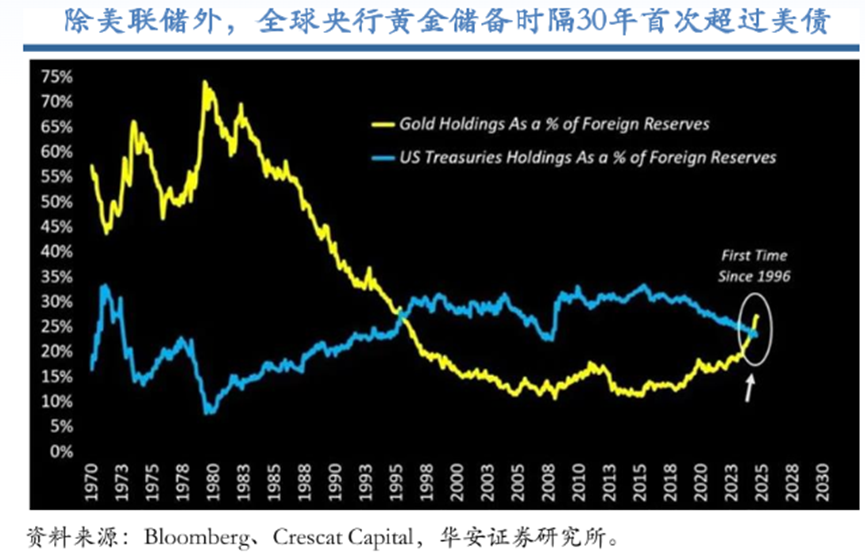

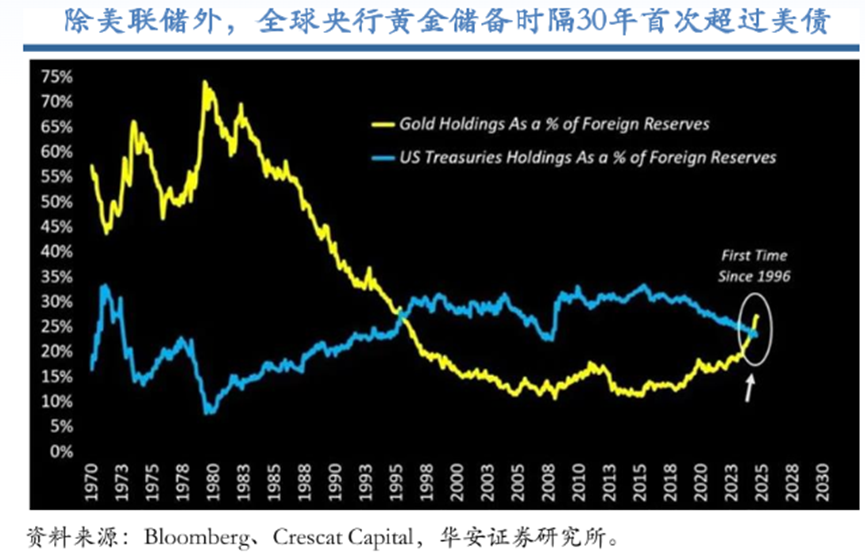

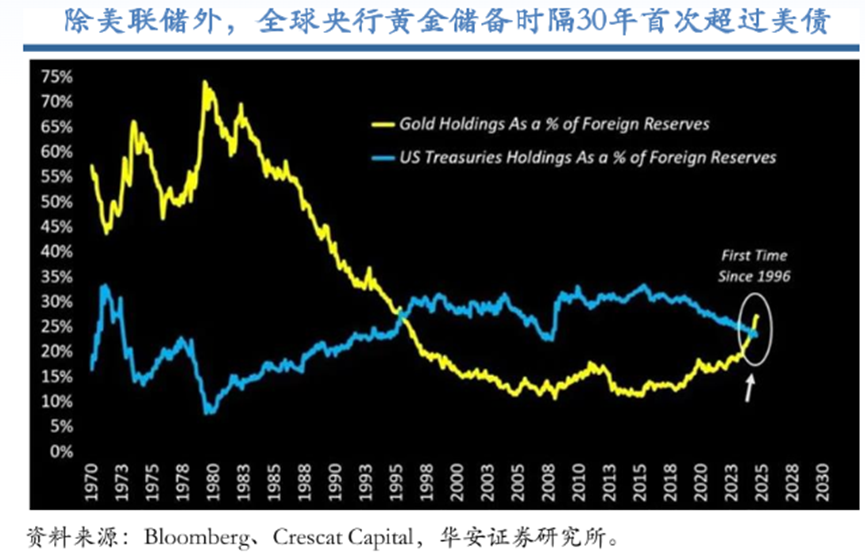

曾经全球央行的储备资产里,美债是重要的压舱石。但如今风向变了,全球央行黄金储备 30 年来首次超过美债持有量,我国央行更是连续 11 个月增持黄金,储备规模直接突破 2300 吨。(来源:Wind)

当美元的信用根基被不断侵蚀,黄金成为了各国央行的安全感选项。正如桥水基金所指出的:"对黄金的需求,越来越多地作为一些国家的美元替代品。"

第二波推力则是逆全球化带来的信任危机。

从特朗普上任后的 「美国优先」 搅乱全球秩序,到日本极右翼首相上台后的亦步亦趋,地缘政治的不确定性继续外溢,甚至在中美 AI、芯片竞赛的白热化中不断升级。

当国与国之间的合作纽带变松,当主权信用的信任度打了折扣,市场对 「硬通货」 的需求就会水涨船高——黄金恰恰是这种需求最直接的承接者。

但必须承认的是,这两大趋势虽然真实存在,却很难用传统的估值模型去理性定价。所以,当黄金价格不断创下超认知的新高,交易的本质已经进入了 「叙事经济学」 的领域。

随着美国政府停摆风险反复、债务赤字不断扩大,市场开始交易 「美国霸权褪色、美元不再是世界货币」 的预期。

这种叙事的魔力就在于,越涨越有人信、越信越有人买,形成了自我强化的循环。就像一场共识的狂欢,所有人都在浪潮里推波助澜,直到有人先从狂欢中清醒,开始止盈离场。

可即便如此,适度的回调或许也并非终点,它更像涨势中的深呼吸,为后续的趋势积蓄能量。

02

黄金的走势,未来将驶向何方?

如果要探寻黄金未来的轨迹,历史或许能给予启示。

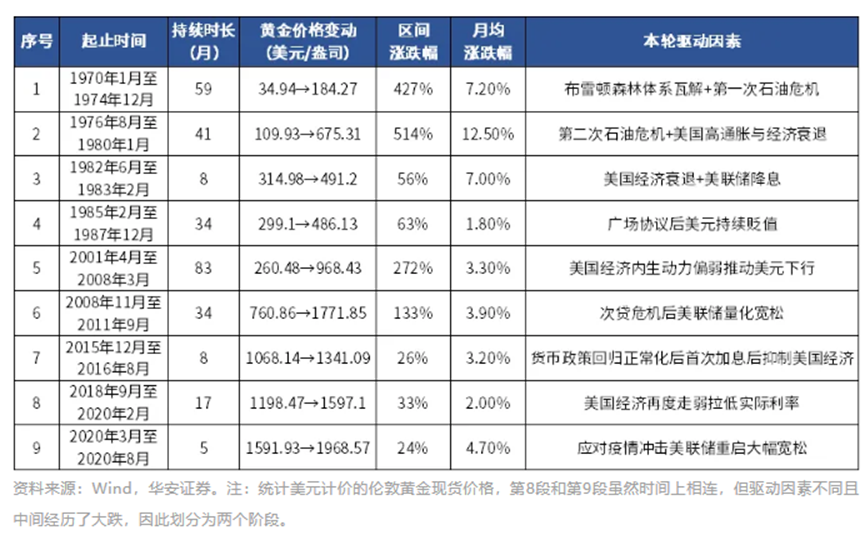

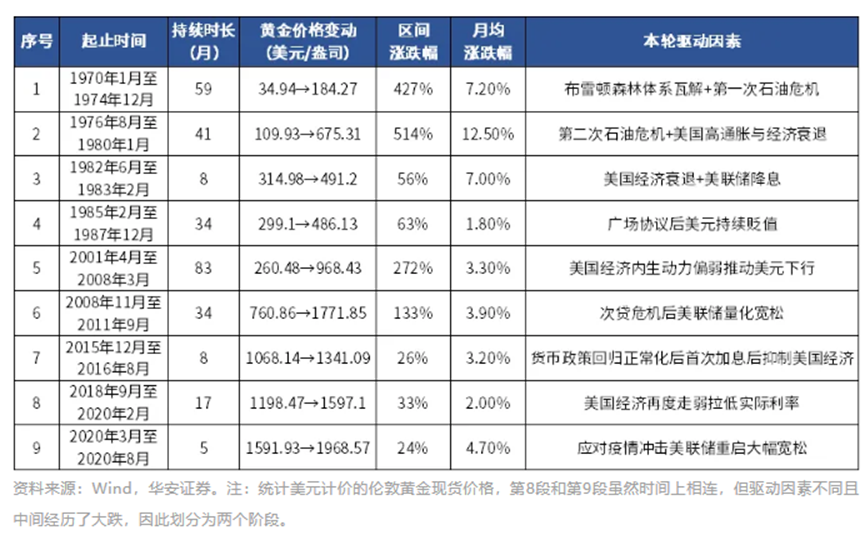

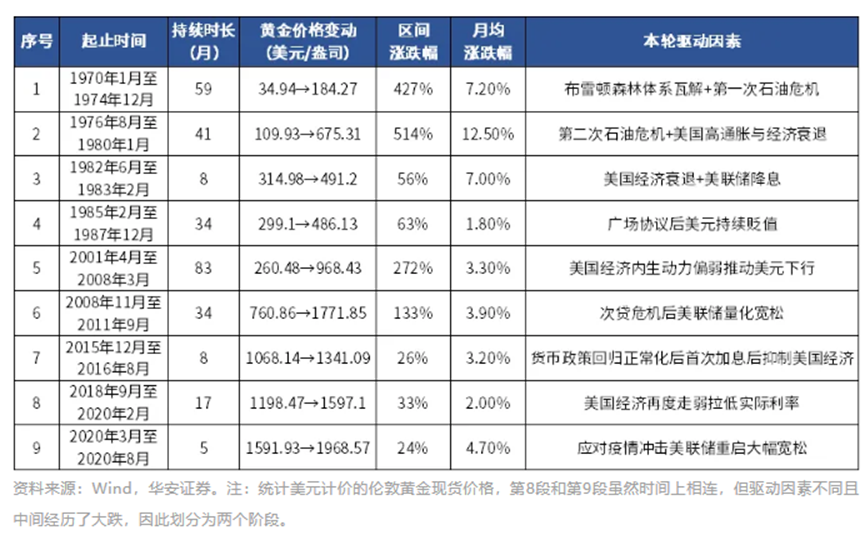

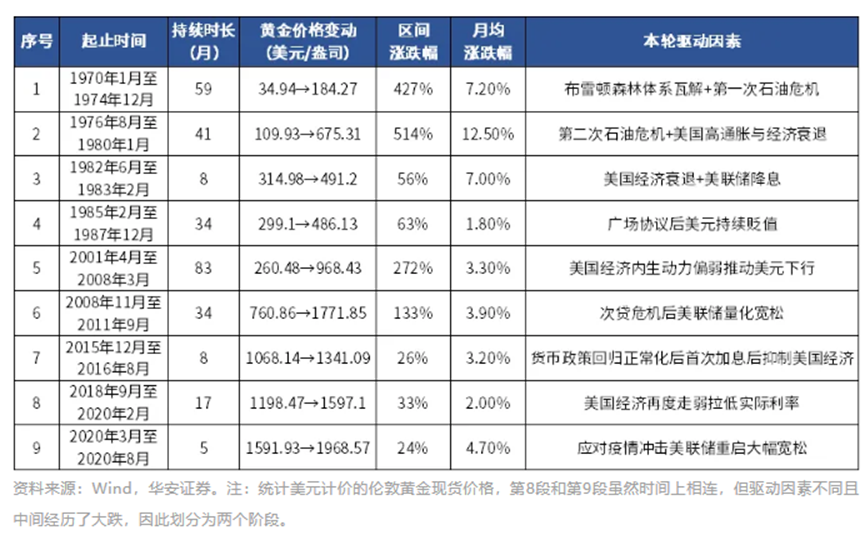

1971 年以来的 9 轮黄金牛市,平均持续 32 个月、涨幅 172%。当前这轮行情自 2022 年 11 月起已持续 34 个月,涨幅达历史均值的 88%。时间维度上虽已超期,但空间上似乎仍有余地。

短期来看,美联储的降息节奏仍是关键变量——在大幅上涨后,任何关于降息时点和幅度的鹰派信号,都可能引发黄金价格回调。

但中期逻辑依旧稳固——去美元化的车轮不会轻易停下,法币贬值、地缘分裂的趋势未改,各国央行的增持步伐仍在继续,这些都是黄金价格的支撑力。

而长期的最大变数与机遇,都指向同一件事——这轮全球押注的 AI 革命,能否真正拉动经济复苏的新周期。

当下的全球经济,开始显露出存量博弈的疲惫,基础科学突破放缓、内生增长动力不足,所有人都在等待一个新的引擎。

AI 就像当年的移动互联网,若能真正转化为生产力,带领世界走出停滞,资本或许会从黄金集体撤出;但如果在喧嚣后,未能触及经济复苏的本质,那么黄金的避险价值,还将攀升。

这也解释了,为何当前股市与黄金能同时创新高。看似矛盾的现象背后,是全球资金在流动性充裕环境下采取的杠铃策略:一头押注 AI 等风险资产,赌的是未来的增长;另一头握紧黄金,守的是当下的价值。

这种策略,本质上是对不确定性的妥协,也是对 「鸡蛋不能放在一个篮子里」 的朴素真理的回归。

而这,同样适用于普通投资者。

03

普通人又该如何配置黄金?

那么,面对如此复杂的市场环境,普通人应该如何应对?

首先,短期避免大额追高,保持理性配置至关重要。

黄金的无息属性决定了它无法通过利息或股息创造持续收益,只能依赖价差获利,而它的周期往往以十年为单位。重仓追高一旦回调,承受的不仅是资产缩水,更是漫长等待解套的心理煎熬。若当前配置不足,不妨等适当回调后分批介入,或用定投的方式摊薄成本。

其次,中期来看,将家庭资产的 5%-10% 配置于黄金是较为合理的区间。

这一比例既能有效提升投资组合的 「反脆弱性」,又不会因黄金价格波动对整体资产造成过大冲击,实现风险与收益的平衡。

最后,也是最关键的一点,不预测具体价格,只应对趋势。

没人能够精准预判金价的拐点,但只要中美竞争的格局没改变、美国赤字没刹车、去美元化和地缘分裂的趋势没逆转,黄金主权信用对冲的核心逻辑就还在,就仍然具备长期持有的合理性,

当下的全球金融市场,正站在模式转换的十字路口。黄金价格的历史性波动,不过是这场转换的一个缩影。

在这个信任越来越成为稀缺品的时代,投资的终极目标或许并非追逐某一类资产的暴涨,而是手握一些 「无需他人承诺」 的硬通货。

黄金的投资价值也从来不是投机的暴利,而是无常世事中内心的安稳。毕竟,能让人睡得踏实的配置,才是穿越周期的真正底气。(文章来源:华夏基金)

(原标题:狂飙的金价,究竟在定价什么?后市如何布局?)

(责任编辑:66)

【文章来源:天天财富】

长假期间最引人瞩目的消息,莫过于黄金价格的凌厉走势。国际金价首次站上了 4000 美元每盎司,这一历史性突破让全球投资者为之震撼。

短短三年间,国际金价从每盎司 1614 美元攀援而上,在去年上涨 27% 之后,今年以来再度涨超 50%,这样的斜率堪称历史罕见。

人们难免追问:4000 美元的金价,究竟在为什么疯狂?背后藏着怎样的市场逻辑?更关键的是,面对这看似高不可攀的点位,普通人又该如何在波动中锚定自己的资产安全感?

01

狂飙的金价,到底在定价什么?

按过去的规律,黄金属于无息资产,当美债实际利率走高时,投资者会抛售黄金转投美债。但 2022 年俄乌战争后,即便美债实际利率持续高位,金价依旧一路狂飙。

这种反常并非偶然,背后藏着的是黄金的定价逻辑的根本性转变——它已从单纯的避险、抗通胀工具,进化成为主权信用对冲利器。

这个身份的转变,才是驱动金价打破常理的核心动力,而这一切又源于当下全球正在发生的两大不可逆趋势。

第一波推力来自去美元化的浪潮。

曾经全球央行的储备资产里,美债是重要的压舱石。但如今风向变了,全球央行黄金储备 30 年来首次超过美债持有量,我国央行更是连续 11 个月增持黄金,储备规模直接突破 2300 吨。(来源:Wind)

当美元的信用根基被不断侵蚀,黄金成为了各国央行的安全感选项。正如桥水基金所指出的:"对黄金的需求,越来越多地作为一些国家的美元替代品。"

第二波推力则是逆全球化带来的信任危机。

从特朗普上任后的 「美国优先」 搅乱全球秩序,到日本极右翼首相上台后的亦步亦趋,地缘政治的不确定性继续外溢,甚至在中美 AI、芯片竞赛的白热化中不断升级。

当国与国之间的合作纽带变松,当主权信用的信任度打了折扣,市场对 「硬通货」 的需求就会水涨船高——黄金恰恰是这种需求最直接的承接者。

但必须承认的是,这两大趋势虽然真实存在,却很难用传统的估值模型去理性定价。所以,当黄金价格不断创下超认知的新高,交易的本质已经进入了 「叙事经济学」 的领域。

随着美国政府停摆风险反复、债务赤字不断扩大,市场开始交易 「美国霸权褪色、美元不再是世界货币」 的预期。

这种叙事的魔力就在于,越涨越有人信、越信越有人买,形成了自我强化的循环。就像一场共识的狂欢,所有人都在浪潮里推波助澜,直到有人先从狂欢中清醒,开始止盈离场。

可即便如此,适度的回调或许也并非终点,它更像涨势中的深呼吸,为后续的趋势积蓄能量。

02

黄金的走势,未来将驶向何方?

如果要探寻黄金未来的轨迹,历史或许能给予启示。

1971 年以来的 9 轮黄金牛市,平均持续 32 个月、涨幅 172%。当前这轮行情自 2022 年 11 月起已持续 34 个月,涨幅达历史均值的 88%。时间维度上虽已超期,但空间上似乎仍有余地。

短期来看,美联储的降息节奏仍是关键变量——在大幅上涨后,任何关于降息时点和幅度的鹰派信号,都可能引发黄金价格回调。

但中期逻辑依旧稳固——去美元化的车轮不会轻易停下,法币贬值、地缘分裂的趋势未改,各国央行的增持步伐仍在继续,这些都是黄金价格的支撑力。

而长期的最大变数与机遇,都指向同一件事——这轮全球押注的 AI 革命,能否真正拉动经济复苏的新周期。

当下的全球经济,开始显露出存量博弈的疲惫,基础科学突破放缓、内生增长动力不足,所有人都在等待一个新的引擎。

AI 就像当年的移动互联网,若能真正转化为生产力,带领世界走出停滞,资本或许会从黄金集体撤出;但如果在喧嚣后,未能触及经济复苏的本质,那么黄金的避险价值,还将攀升。

这也解释了,为何当前股市与黄金能同时创新高。看似矛盾的现象背后,是全球资金在流动性充裕环境下采取的杠铃策略:一头押注 AI 等风险资产,赌的是未来的增长;另一头握紧黄金,守的是当下的价值。

这种策略,本质上是对不确定性的妥协,也是对 「鸡蛋不能放在一个篮子里」 的朴素真理的回归。

而这,同样适用于普通投资者。

03

普通人又该如何配置黄金?

那么,面对如此复杂的市场环境,普通人应该如何应对?

首先,短期避免大额追高,保持理性配置至关重要。

黄金的无息属性决定了它无法通过利息或股息创造持续收益,只能依赖价差获利,而它的周期往往以十年为单位。重仓追高一旦回调,承受的不仅是资产缩水,更是漫长等待解套的心理煎熬。若当前配置不足,不妨等适当回调后分批介入,或用定投的方式摊薄成本。

其次,中期来看,将家庭资产的 5%-10% 配置于黄金是较为合理的区间。

这一比例既能有效提升投资组合的 「反脆弱性」,又不会因黄金价格波动对整体资产造成过大冲击,实现风险与收益的平衡。

最后,也是最关键的一点,不预测具体价格,只应对趋势。

没人能够精准预判金价的拐点,但只要中美竞争的格局没改变、美国赤字没刹车、去美元化和地缘分裂的趋势没逆转,黄金主权信用对冲的核心逻辑就还在,就仍然具备长期持有的合理性,

当下的全球金融市场,正站在模式转换的十字路口。黄金价格的历史性波动,不过是这场转换的一个缩影。

在这个信任越来越成为稀缺品的时代,投资的终极目标或许并非追逐某一类资产的暴涨,而是手握一些 「无需他人承诺」 的硬通货。

黄金的投资价值也从来不是投机的暴利,而是无常世事中内心的安稳。毕竟,能让人睡得踏实的配置,才是穿越周期的真正底气。(文章来源:华夏基金)

(原标题:狂飙的金价,究竟在定价什么?后市如何布局?)

(责任编辑:66)

【文章来源:天天财富】

长假期间最引人瞩目的消息,莫过于黄金价格的凌厉走势。国际金价首次站上了 4000 美元每盎司,这一历史性突破让全球投资者为之震撼。

短短三年间,国际金价从每盎司 1614 美元攀援而上,在去年上涨 27% 之后,今年以来再度涨超 50%,这样的斜率堪称历史罕见。

人们难免追问:4000 美元的金价,究竟在为什么疯狂?背后藏着怎样的市场逻辑?更关键的是,面对这看似高不可攀的点位,普通人又该如何在波动中锚定自己的资产安全感?

01

狂飙的金价,到底在定价什么?

按过去的规律,黄金属于无息资产,当美债实际利率走高时,投资者会抛售黄金转投美债。但 2022 年俄乌战争后,即便美债实际利率持续高位,金价依旧一路狂飙。

这种反常并非偶然,背后藏着的是黄金的定价逻辑的根本性转变——它已从单纯的避险、抗通胀工具,进化成为主权信用对冲利器。

这个身份的转变,才是驱动金价打破常理的核心动力,而这一切又源于当下全球正在发生的两大不可逆趋势。

第一波推力来自去美元化的浪潮。

曾经全球央行的储备资产里,美债是重要的压舱石。但如今风向变了,全球央行黄金储备 30 年来首次超过美债持有量,我国央行更是连续 11 个月增持黄金,储备规模直接突破 2300 吨。(来源:Wind)

当美元的信用根基被不断侵蚀,黄金成为了各国央行的安全感选项。正如桥水基金所指出的:"对黄金的需求,越来越多地作为一些国家的美元替代品。"

第二波推力则是逆全球化带来的信任危机。

从特朗普上任后的 「美国优先」 搅乱全球秩序,到日本极右翼首相上台后的亦步亦趋,地缘政治的不确定性继续外溢,甚至在中美 AI、芯片竞赛的白热化中不断升级。

当国与国之间的合作纽带变松,当主权信用的信任度打了折扣,市场对 「硬通货」 的需求就会水涨船高——黄金恰恰是这种需求最直接的承接者。

但必须承认的是,这两大趋势虽然真实存在,却很难用传统的估值模型去理性定价。所以,当黄金价格不断创下超认知的新高,交易的本质已经进入了 「叙事经济学」 的领域。

随着美国政府停摆风险反复、债务赤字不断扩大,市场开始交易 「美国霸权褪色、美元不再是世界货币」 的预期。

这种叙事的魔力就在于,越涨越有人信、越信越有人买,形成了自我强化的循环。就像一场共识的狂欢,所有人都在浪潮里推波助澜,直到有人先从狂欢中清醒,开始止盈离场。

可即便如此,适度的回调或许也并非终点,它更像涨势中的深呼吸,为后续的趋势积蓄能量。

02

黄金的走势,未来将驶向何方?

如果要探寻黄金未来的轨迹,历史或许能给予启示。

1971 年以来的 9 轮黄金牛市,平均持续 32 个月、涨幅 172%。当前这轮行情自 2022 年 11 月起已持续 34 个月,涨幅达历史均值的 88%。时间维度上虽已超期,但空间上似乎仍有余地。

短期来看,美联储的降息节奏仍是关键变量——在大幅上涨后,任何关于降息时点和幅度的鹰派信号,都可能引发黄金价格回调。

但中期逻辑依旧稳固——去美元化的车轮不会轻易停下,法币贬值、地缘分裂的趋势未改,各国央行的增持步伐仍在继续,这些都是黄金价格的支撑力。

而长期的最大变数与机遇,都指向同一件事——这轮全球押注的 AI 革命,能否真正拉动经济复苏的新周期。

当下的全球经济,开始显露出存量博弈的疲惫,基础科学突破放缓、内生增长动力不足,所有人都在等待一个新的引擎。

AI 就像当年的移动互联网,若能真正转化为生产力,带领世界走出停滞,资本或许会从黄金集体撤出;但如果在喧嚣后,未能触及经济复苏的本质,那么黄金的避险价值,还将攀升。

这也解释了,为何当前股市与黄金能同时创新高。看似矛盾的现象背后,是全球资金在流动性充裕环境下采取的杠铃策略:一头押注 AI 等风险资产,赌的是未来的增长;另一头握紧黄金,守的是当下的价值。

这种策略,本质上是对不确定性的妥协,也是对 「鸡蛋不能放在一个篮子里」 的朴素真理的回归。

而这,同样适用于普通投资者。

03

普通人又该如何配置黄金?

那么,面对如此复杂的市场环境,普通人应该如何应对?

首先,短期避免大额追高,保持理性配置至关重要。

黄金的无息属性决定了它无法通过利息或股息创造持续收益,只能依赖价差获利,而它的周期往往以十年为单位。重仓追高一旦回调,承受的不仅是资产缩水,更是漫长等待解套的心理煎熬。若当前配置不足,不妨等适当回调后分批介入,或用定投的方式摊薄成本。

其次,中期来看,将家庭资产的 5%-10% 配置于黄金是较为合理的区间。

这一比例既能有效提升投资组合的 「反脆弱性」,又不会因黄金价格波动对整体资产造成过大冲击,实现风险与收益的平衡。

最后,也是最关键的一点,不预测具体价格,只应对趋势。

没人能够精准预判金价的拐点,但只要中美竞争的格局没改变、美国赤字没刹车、去美元化和地缘分裂的趋势没逆转,黄金主权信用对冲的核心逻辑就还在,就仍然具备长期持有的合理性,

当下的全球金融市场,正站在模式转换的十字路口。黄金价格的历史性波动,不过是这场转换的一个缩影。

在这个信任越来越成为稀缺品的时代,投资的终极目标或许并非追逐某一类资产的暴涨,而是手握一些 「无需他人承诺」 的硬通货。

黄金的投资价值也从来不是投机的暴利,而是无常世事中内心的安稳。毕竟,能让人睡得踏实的配置,才是穿越周期的真正底气。(文章来源:华夏基金)

(原标题:狂飙的金价,究竟在定价什么?后市如何布局?)

(责任编辑:66)

【文章来源:天天财富】

长假期间最引人瞩目的消息,莫过于黄金价格的凌厉走势。国际金价首次站上了 4000 美元每盎司,这一历史性突破让全球投资者为之震撼。

短短三年间,国际金价从每盎司 1614 美元攀援而上,在去年上涨 27% 之后,今年以来再度涨超 50%,这样的斜率堪称历史罕见。

人们难免追问:4000 美元的金价,究竟在为什么疯狂?背后藏着怎样的市场逻辑?更关键的是,面对这看似高不可攀的点位,普通人又该如何在波动中锚定自己的资产安全感?

01

狂飙的金价,到底在定价什么?

按过去的规律,黄金属于无息资产,当美债实际利率走高时,投资者会抛售黄金转投美债。但 2022 年俄乌战争后,即便美债实际利率持续高位,金价依旧一路狂飙。

这种反常并非偶然,背后藏着的是黄金的定价逻辑的根本性转变——它已从单纯的避险、抗通胀工具,进化成为主权信用对冲利器。

这个身份的转变,才是驱动金价打破常理的核心动力,而这一切又源于当下全球正在发生的两大不可逆趋势。

第一波推力来自去美元化的浪潮。

曾经全球央行的储备资产里,美债是重要的压舱石。但如今风向变了,全球央行黄金储备 30 年来首次超过美债持有量,我国央行更是连续 11 个月增持黄金,储备规模直接突破 2300 吨。(来源:Wind)

当美元的信用根基被不断侵蚀,黄金成为了各国央行的安全感选项。正如桥水基金所指出的:"对黄金的需求,越来越多地作为一些国家的美元替代品。"

第二波推力则是逆全球化带来的信任危机。

从特朗普上任后的 「美国优先」 搅乱全球秩序,到日本极右翼首相上台后的亦步亦趋,地缘政治的不确定性继续外溢,甚至在中美 AI、芯片竞赛的白热化中不断升级。

当国与国之间的合作纽带变松,当主权信用的信任度打了折扣,市场对 「硬通货」 的需求就会水涨船高——黄金恰恰是这种需求最直接的承接者。

但必须承认的是,这两大趋势虽然真实存在,却很难用传统的估值模型去理性定价。所以,当黄金价格不断创下超认知的新高,交易的本质已经进入了 「叙事经济学」 的领域。

随着美国政府停摆风险反复、债务赤字不断扩大,市场开始交易 「美国霸权褪色、美元不再是世界货币」 的预期。

这种叙事的魔力就在于,越涨越有人信、越信越有人买,形成了自我强化的循环。就像一场共识的狂欢,所有人都在浪潮里推波助澜,直到有人先从狂欢中清醒,开始止盈离场。

可即便如此,适度的回调或许也并非终点,它更像涨势中的深呼吸,为后续的趋势积蓄能量。

02

黄金的走势,未来将驶向何方?

如果要探寻黄金未来的轨迹,历史或许能给予启示。

1971 年以来的 9 轮黄金牛市,平均持续 32 个月、涨幅 172%。当前这轮行情自 2022 年 11 月起已持续 34 个月,涨幅达历史均值的 88%。时间维度上虽已超期,但空间上似乎仍有余地。

短期来看,美联储的降息节奏仍是关键变量——在大幅上涨后,任何关于降息时点和幅度的鹰派信号,都可能引发黄金价格回调。

但中期逻辑依旧稳固——去美元化的车轮不会轻易停下,法币贬值、地缘分裂的趋势未改,各国央行的增持步伐仍在继续,这些都是黄金价格的支撑力。

而长期的最大变数与机遇,都指向同一件事——这轮全球押注的 AI 革命,能否真正拉动经济复苏的新周期。

当下的全球经济,开始显露出存量博弈的疲惫,基础科学突破放缓、内生增长动力不足,所有人都在等待一个新的引擎。

AI 就像当年的移动互联网,若能真正转化为生产力,带领世界走出停滞,资本或许会从黄金集体撤出;但如果在喧嚣后,未能触及经济复苏的本质,那么黄金的避险价值,还将攀升。

这也解释了,为何当前股市与黄金能同时创新高。看似矛盾的现象背后,是全球资金在流动性充裕环境下采取的杠铃策略:一头押注 AI 等风险资产,赌的是未来的增长;另一头握紧黄金,守的是当下的价值。

这种策略,本质上是对不确定性的妥协,也是对 「鸡蛋不能放在一个篮子里」 的朴素真理的回归。

而这,同样适用于普通投资者。

03

普通人又该如何配置黄金?

那么,面对如此复杂的市场环境,普通人应该如何应对?

首先,短期避免大额追高,保持理性配置至关重要。

黄金的无息属性决定了它无法通过利息或股息创造持续收益,只能依赖价差获利,而它的周期往往以十年为单位。重仓追高一旦回调,承受的不仅是资产缩水,更是漫长等待解套的心理煎熬。若当前配置不足,不妨等适当回调后分批介入,或用定投的方式摊薄成本。

其次,中期来看,将家庭资产的 5%-10% 配置于黄金是较为合理的区间。

这一比例既能有效提升投资组合的 「反脆弱性」,又不会因黄金价格波动对整体资产造成过大冲击,实现风险与收益的平衡。

最后,也是最关键的一点,不预测具体价格,只应对趋势。

没人能够精准预判金价的拐点,但只要中美竞争的格局没改变、美国赤字没刹车、去美元化和地缘分裂的趋势没逆转,黄金主权信用对冲的核心逻辑就还在,就仍然具备长期持有的合理性,

当下的全球金融市场,正站在模式转换的十字路口。黄金价格的历史性波动,不过是这场转换的一个缩影。

在这个信任越来越成为稀缺品的时代,投资的终极目标或许并非追逐某一类资产的暴涨,而是手握一些 「无需他人承诺」 的硬通货。

黄金的投资价值也从来不是投机的暴利,而是无常世事中内心的安稳。毕竟,能让人睡得踏实的配置,才是穿越周期的真正底气。(文章来源:华夏基金)

(原标题:狂飙的金价,究竟在定价什么?后市如何布局?)

(责任编辑:66)