【文章来源:金十数据】

AI 播客:换个方式听新闻 下载 mp3

尽管金价较不到一个月前接近 4400 美元/盎司的高点有所回落,但目前正开始反弹。22V 研究公司的分析显示,这一反弹对金矿股而言是利好——这类股票堪称黄金投资的杠杆工具。

数十年来,黄金一直与股市呈反向走势,但在美元贬值担忧及各国央行对这一贵金属的旺盛需求推动下,黄金与股市的相关性已转为正向。

「一段时间以来,黄金交易堪比迷因股,」22V 研究公司衍生品策略主管杰弗里·雅各布森 (Jeffrey Jacobson) 在电话采访中表示。

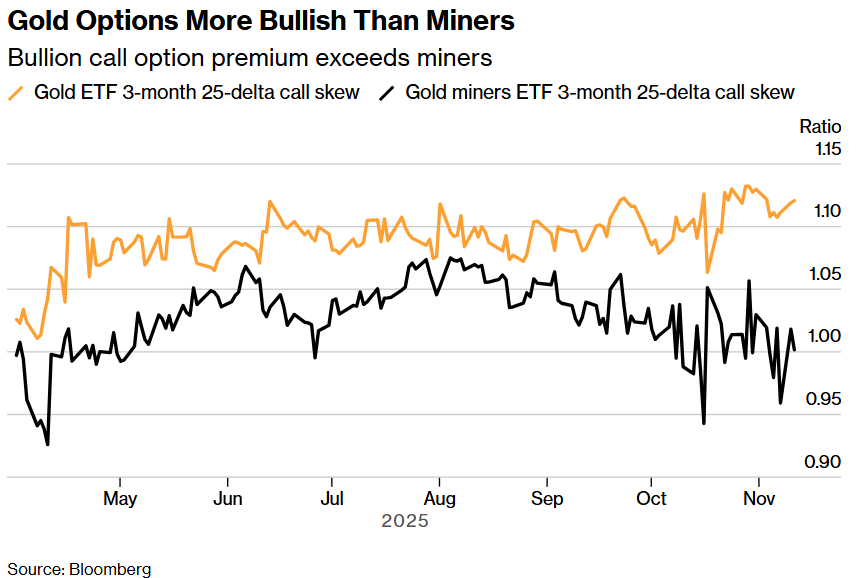

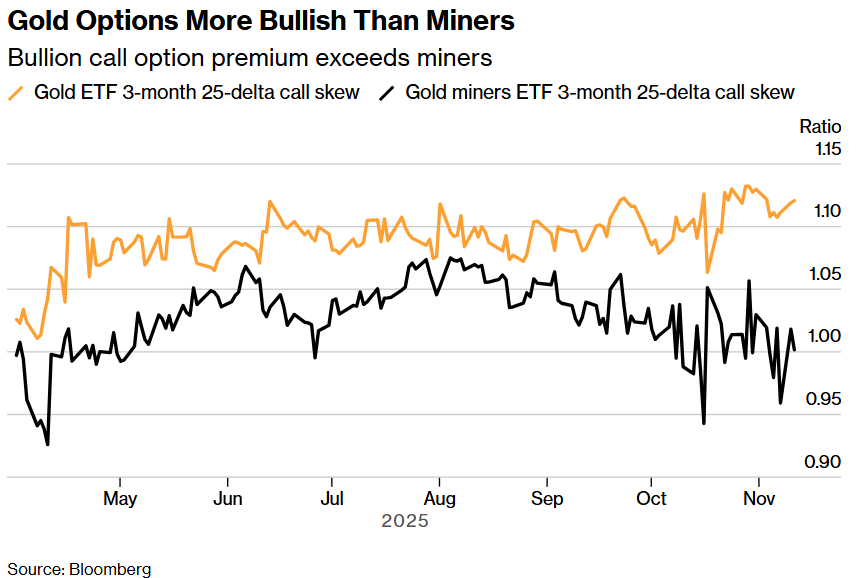

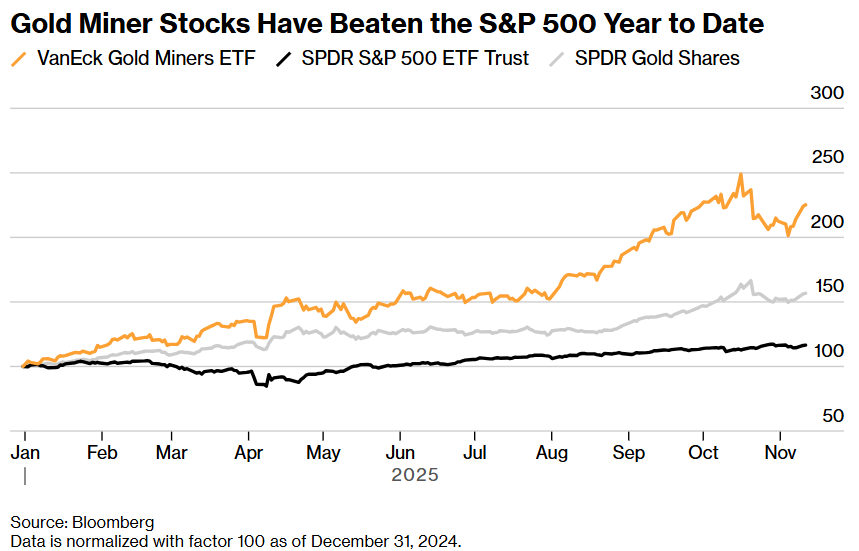

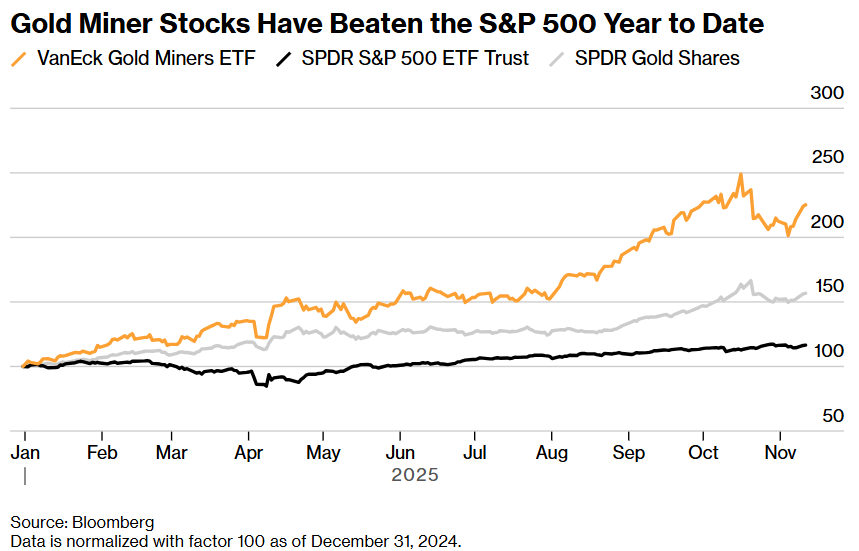

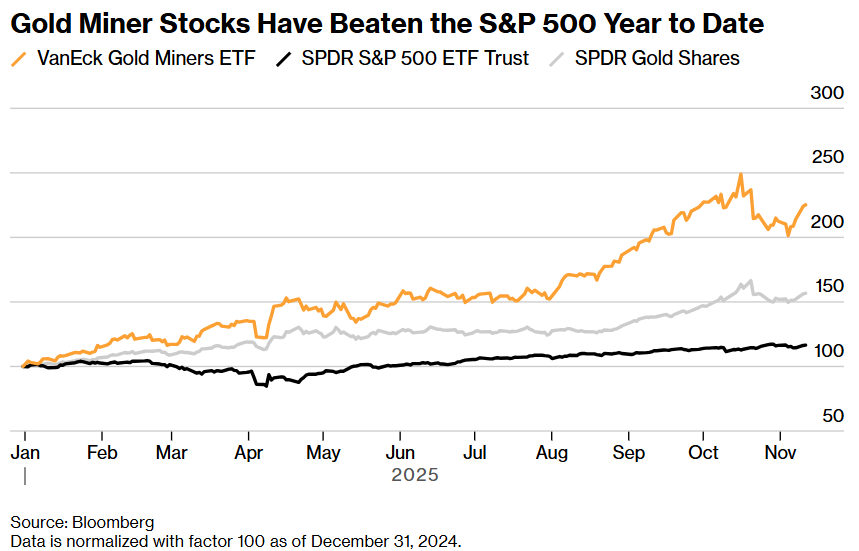

雅各布森称,范艾克黄金矿业 ETF(VanEck Gold Miners ETF,代码 GDX) 的波动幅度通常是黄金价格本身的两倍。该基金今年年初至今回报率已超 125%。相比之下,SPDR 黄金 ETF(SPDR Gold Shares ETF,代码 GLD) 同期 57% 的涨幅虽仍令人瞩目,但相形见绌。

本周,美国国会正推动结束史上最长政府停摆,股市走高,投资者对黄金的态度也开始转向乐观。在部分策略师看来,上月金价从纪录高位回调,更多是获利了结所致,而非牛市的终结。

「抛售潮已过,黄金已做好准备继续上涨,向新一轮纪录高位迈进,」 内德·戴维斯研究公司 (Ned Davis Research) 首席全球策略师蒂姆·海耶斯 (Tim Hayes) 周二在报告中写道。

雅各布森主张利用黄金 ETF 的衍生品押注金价进一步回升,他在 11 月 10 日的报告中称,当前是 「考虑添加看涨期权结构,押注金价回升的最佳时机」。

事实上,当天晚些时候,就有一名交易者斥资超 3500 万美元建立期权头寸——若 12 月中旬 GLD 收盘价高于 390 美元,该头寸将获利。这名交易者买入了所谓的 「看涨期权价差」,这一策略能从未来几周该基金的小幅上涨中获利,但若黄金价格突破历史高点,则将无法享受超额收益。

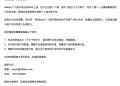

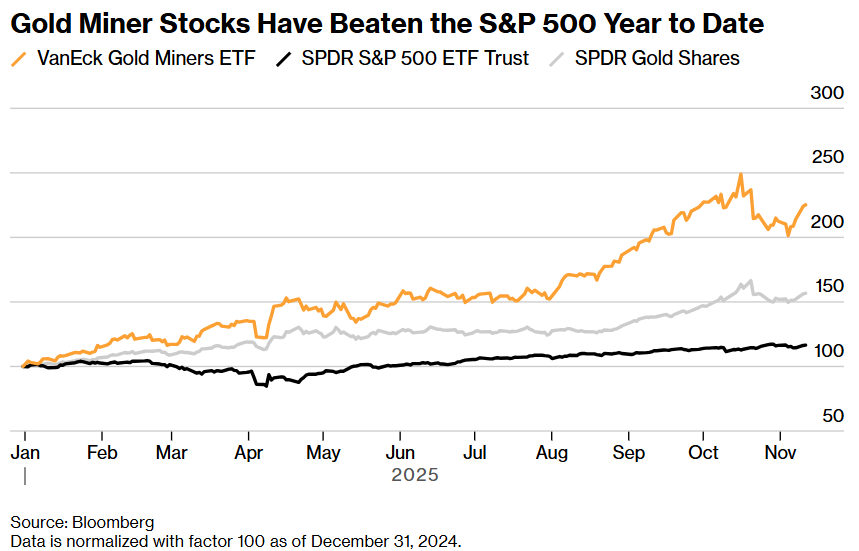

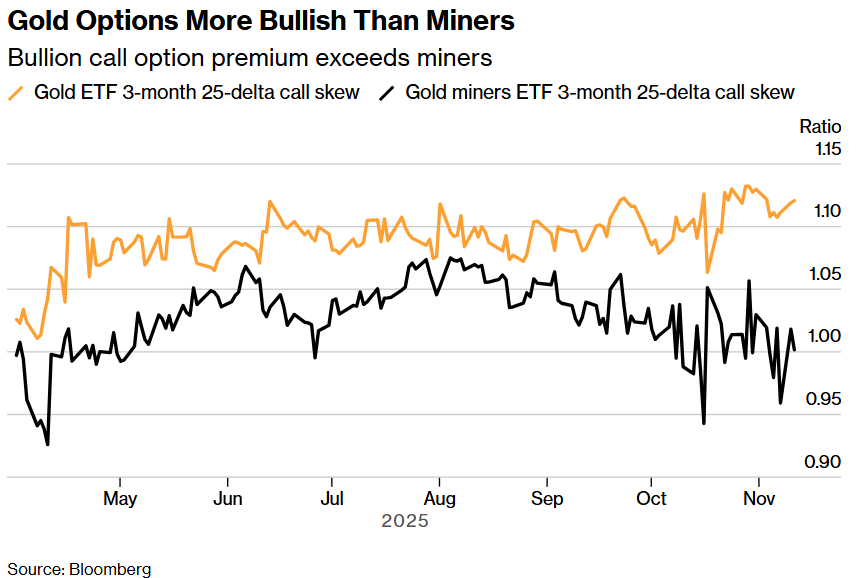

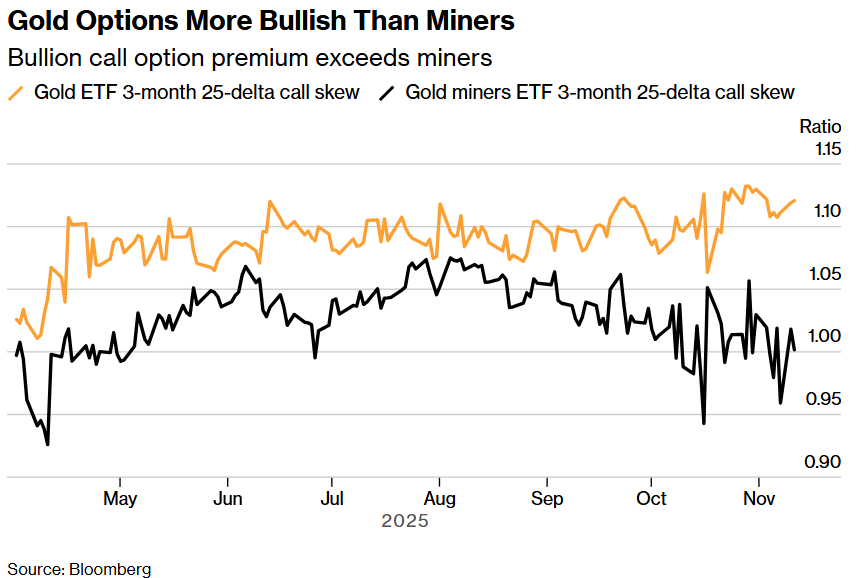

不过雅各布森认为,相比 GLD 的期权,跟踪金矿股的 GDX 期权更具投资价值。他表示,根据 「偏度」 这一估值指标,投资者对矿业股看涨期权的追捧程度不如对黄金本身看涨期权的追捧程度高。

「如果你认为金价将上涨、金矿股将重拾领涨地位,而目前 GDX 的认购期权偏度低于 2 倍,那么这也是持有 GDX 的看涨期权或看涨期权价差以押注其持续上涨的理由。 」 他说。

就个股而言,金矿企业纽蒙特公司 (Newmont Corp.,代码 NEM)、阿格尼科鹰矿业公司 (Agnico Eagle Mines Ltd.,代码 AEM) 和巴里克黄金公司 (Barrick Mining Corp.,GOLD) 今年的涨幅均约为现货黄金的两倍。即便巴里克面临首席执行官离职、马里业务持续出现问题以及三季度营收不及预期等不利因素,仍未能阻挡投资者——该公司股价今年以来已上涨超 130%。

彭博社汇总的分析师预测显示,这三家金矿企业今年黄金产量预计将下滑,但得益于金价飙升,营收仍有望实现两位数增长,调整后每股收益同比增幅预计至少达到 79%。

当然,看涨金矿股也需考虑风险。GDX 是投资者参与所谓 「美元贬值交易」(即金价上涨源于资金从美元资产结构性撤离) 的高波动工具。

由于潜在结果的波动范围极大,其隐含波动率处于高位——这是期权市场在发出警告:一只不到一年涨幅翻倍的 ETF,也可能轻易出现大幅回调。

「你应该预期这些股票可能出现大幅波动,」 经纪交易商兼研究公司宏观风险顾问公司 (Macro Risk Advisors) 首席执行官迪恩·柯纳特 (Dean Curnutt) 在采访中表示,「高隐含波动率表明,潜在结果的波动范围非常广。」

【文章来源:金十数据】

AI 播客:换个方式听新闻 下载 mp3

尽管金价较不到一个月前接近 4400 美元/盎司的高点有所回落,但目前正开始反弹。22V 研究公司的分析显示,这一反弹对金矿股而言是利好——这类股票堪称黄金投资的杠杆工具。

数十年来,黄金一直与股市呈反向走势,但在美元贬值担忧及各国央行对这一贵金属的旺盛需求推动下,黄金与股市的相关性已转为正向。

「一段时间以来,黄金交易堪比迷因股,」22V 研究公司衍生品策略主管杰弗里·雅各布森 (Jeffrey Jacobson) 在电话采访中表示。

雅各布森称,范艾克黄金矿业 ETF(VanEck Gold Miners ETF,代码 GDX) 的波动幅度通常是黄金价格本身的两倍。该基金今年年初至今回报率已超 125%。相比之下,SPDR 黄金 ETF(SPDR Gold Shares ETF,代码 GLD) 同期 57% 的涨幅虽仍令人瞩目,但相形见绌。

本周,美国国会正推动结束史上最长政府停摆,股市走高,投资者对黄金的态度也开始转向乐观。在部分策略师看来,上月金价从纪录高位回调,更多是获利了结所致,而非牛市的终结。

「抛售潮已过,黄金已做好准备继续上涨,向新一轮纪录高位迈进,」 内德·戴维斯研究公司 (Ned Davis Research) 首席全球策略师蒂姆·海耶斯 (Tim Hayes) 周二在报告中写道。

雅各布森主张利用黄金 ETF 的衍生品押注金价进一步回升,他在 11 月 10 日的报告中称,当前是 「考虑添加看涨期权结构,押注金价回升的最佳时机」。

事实上,当天晚些时候,就有一名交易者斥资超 3500 万美元建立期权头寸——若 12 月中旬 GLD 收盘价高于 390 美元,该头寸将获利。这名交易者买入了所谓的 「看涨期权价差」,这一策略能从未来几周该基金的小幅上涨中获利,但若黄金价格突破历史高点,则将无法享受超额收益。

不过雅各布森认为,相比 GLD 的期权,跟踪金矿股的 GDX 期权更具投资价值。他表示,根据 「偏度」 这一估值指标,投资者对矿业股看涨期权的追捧程度不如对黄金本身看涨期权的追捧程度高。

「如果你认为金价将上涨、金矿股将重拾领涨地位,而目前 GDX 的认购期权偏度低于 2 倍,那么这也是持有 GDX 的看涨期权或看涨期权价差以押注其持续上涨的理由。 」 他说。

就个股而言,金矿企业纽蒙特公司 (Newmont Corp.,代码 NEM)、阿格尼科鹰矿业公司 (Agnico Eagle Mines Ltd.,代码 AEM) 和巴里克黄金公司 (Barrick Mining Corp.,GOLD) 今年的涨幅均约为现货黄金的两倍。即便巴里克面临首席执行官离职、马里业务持续出现问题以及三季度营收不及预期等不利因素,仍未能阻挡投资者——该公司股价今年以来已上涨超 130%。

彭博社汇总的分析师预测显示,这三家金矿企业今年黄金产量预计将下滑,但得益于金价飙升,营收仍有望实现两位数增长,调整后每股收益同比增幅预计至少达到 79%。

当然,看涨金矿股也需考虑风险。GDX 是投资者参与所谓 「美元贬值交易」(即金价上涨源于资金从美元资产结构性撤离) 的高波动工具。

由于潜在结果的波动范围极大,其隐含波动率处于高位——这是期权市场在发出警告:一只不到一年涨幅翻倍的 ETF,也可能轻易出现大幅回调。

「你应该预期这些股票可能出现大幅波动,」 经纪交易商兼研究公司宏观风险顾问公司 (Macro Risk Advisors) 首席执行官迪恩·柯纳特 (Dean Curnutt) 在采访中表示,「高隐含波动率表明,潜在结果的波动范围非常广。」

【文章来源:金十数据】

AI 播客:换个方式听新闻 下载 mp3

尽管金价较不到一个月前接近 4400 美元/盎司的高点有所回落,但目前正开始反弹。22V 研究公司的分析显示,这一反弹对金矿股而言是利好——这类股票堪称黄金投资的杠杆工具。

数十年来,黄金一直与股市呈反向走势,但在美元贬值担忧及各国央行对这一贵金属的旺盛需求推动下,黄金与股市的相关性已转为正向。

「一段时间以来,黄金交易堪比迷因股,」22V 研究公司衍生品策略主管杰弗里·雅各布森 (Jeffrey Jacobson) 在电话采访中表示。

雅各布森称,范艾克黄金矿业 ETF(VanEck Gold Miners ETF,代码 GDX) 的波动幅度通常是黄金价格本身的两倍。该基金今年年初至今回报率已超 125%。相比之下,SPDR 黄金 ETF(SPDR Gold Shares ETF,代码 GLD) 同期 57% 的涨幅虽仍令人瞩目,但相形见绌。

本周,美国国会正推动结束史上最长政府停摆,股市走高,投资者对黄金的态度也开始转向乐观。在部分策略师看来,上月金价从纪录高位回调,更多是获利了结所致,而非牛市的终结。

「抛售潮已过,黄金已做好准备继续上涨,向新一轮纪录高位迈进,」 内德·戴维斯研究公司 (Ned Davis Research) 首席全球策略师蒂姆·海耶斯 (Tim Hayes) 周二在报告中写道。

雅各布森主张利用黄金 ETF 的衍生品押注金价进一步回升,他在 11 月 10 日的报告中称,当前是 「考虑添加看涨期权结构,押注金价回升的最佳时机」。

事实上,当天晚些时候,就有一名交易者斥资超 3500 万美元建立期权头寸——若 12 月中旬 GLD 收盘价高于 390 美元,该头寸将获利。这名交易者买入了所谓的 「看涨期权价差」,这一策略能从未来几周该基金的小幅上涨中获利,但若黄金价格突破历史高点,则将无法享受超额收益。

不过雅各布森认为,相比 GLD 的期权,跟踪金矿股的 GDX 期权更具投资价值。他表示,根据 「偏度」 这一估值指标,投资者对矿业股看涨期权的追捧程度不如对黄金本身看涨期权的追捧程度高。

「如果你认为金价将上涨、金矿股将重拾领涨地位,而目前 GDX 的认购期权偏度低于 2 倍,那么这也是持有 GDX 的看涨期权或看涨期权价差以押注其持续上涨的理由。 」 他说。

就个股而言,金矿企业纽蒙特公司 (Newmont Corp.,代码 NEM)、阿格尼科鹰矿业公司 (Agnico Eagle Mines Ltd.,代码 AEM) 和巴里克黄金公司 (Barrick Mining Corp.,GOLD) 今年的涨幅均约为现货黄金的两倍。即便巴里克面临首席执行官离职、马里业务持续出现问题以及三季度营收不及预期等不利因素,仍未能阻挡投资者——该公司股价今年以来已上涨超 130%。

彭博社汇总的分析师预测显示,这三家金矿企业今年黄金产量预计将下滑,但得益于金价飙升,营收仍有望实现两位数增长,调整后每股收益同比增幅预计至少达到 79%。

当然,看涨金矿股也需考虑风险。GDX 是投资者参与所谓 「美元贬值交易」(即金价上涨源于资金从美元资产结构性撤离) 的高波动工具。

由于潜在结果的波动范围极大,其隐含波动率处于高位——这是期权市场在发出警告:一只不到一年涨幅翻倍的 ETF,也可能轻易出现大幅回调。

「你应该预期这些股票可能出现大幅波动,」 经纪交易商兼研究公司宏观风险顾问公司 (Macro Risk Advisors) 首席执行官迪恩·柯纳特 (Dean Curnutt) 在采访中表示,「高隐含波动率表明,潜在结果的波动范围非常广。」

【文章来源:金十数据】

AI 播客:换个方式听新闻 下载 mp3

尽管金价较不到一个月前接近 4400 美元/盎司的高点有所回落,但目前正开始反弹。22V 研究公司的分析显示,这一反弹对金矿股而言是利好——这类股票堪称黄金投资的杠杆工具。

数十年来,黄金一直与股市呈反向走势,但在美元贬值担忧及各国央行对这一贵金属的旺盛需求推动下,黄金与股市的相关性已转为正向。

「一段时间以来,黄金交易堪比迷因股,」22V 研究公司衍生品策略主管杰弗里·雅各布森 (Jeffrey Jacobson) 在电话采访中表示。

雅各布森称,范艾克黄金矿业 ETF(VanEck Gold Miners ETF,代码 GDX) 的波动幅度通常是黄金价格本身的两倍。该基金今年年初至今回报率已超 125%。相比之下,SPDR 黄金 ETF(SPDR Gold Shares ETF,代码 GLD) 同期 57% 的涨幅虽仍令人瞩目,但相形见绌。

本周,美国国会正推动结束史上最长政府停摆,股市走高,投资者对黄金的态度也开始转向乐观。在部分策略师看来,上月金价从纪录高位回调,更多是获利了结所致,而非牛市的终结。

「抛售潮已过,黄金已做好准备继续上涨,向新一轮纪录高位迈进,」 内德·戴维斯研究公司 (Ned Davis Research) 首席全球策略师蒂姆·海耶斯 (Tim Hayes) 周二在报告中写道。

雅各布森主张利用黄金 ETF 的衍生品押注金价进一步回升,他在 11 月 10 日的报告中称,当前是 「考虑添加看涨期权结构,押注金价回升的最佳时机」。

事实上,当天晚些时候,就有一名交易者斥资超 3500 万美元建立期权头寸——若 12 月中旬 GLD 收盘价高于 390 美元,该头寸将获利。这名交易者买入了所谓的 「看涨期权价差」,这一策略能从未来几周该基金的小幅上涨中获利,但若黄金价格突破历史高点,则将无法享受超额收益。

不过雅各布森认为,相比 GLD 的期权,跟踪金矿股的 GDX 期权更具投资价值。他表示,根据 「偏度」 这一估值指标,投资者对矿业股看涨期权的追捧程度不如对黄金本身看涨期权的追捧程度高。

「如果你认为金价将上涨、金矿股将重拾领涨地位,而目前 GDX 的认购期权偏度低于 2 倍,那么这也是持有 GDX 的看涨期权或看涨期权价差以押注其持续上涨的理由。 」 他说。

就个股而言,金矿企业纽蒙特公司 (Newmont Corp.,代码 NEM)、阿格尼科鹰矿业公司 (Agnico Eagle Mines Ltd.,代码 AEM) 和巴里克黄金公司 (Barrick Mining Corp.,GOLD) 今年的涨幅均约为现货黄金的两倍。即便巴里克面临首席执行官离职、马里业务持续出现问题以及三季度营收不及预期等不利因素,仍未能阻挡投资者——该公司股价今年以来已上涨超 130%。

彭博社汇总的分析师预测显示,这三家金矿企业今年黄金产量预计将下滑,但得益于金价飙升,营收仍有望实现两位数增长,调整后每股收益同比增幅预计至少达到 79%。

当然,看涨金矿股也需考虑风险。GDX 是投资者参与所谓 「美元贬值交易」(即金价上涨源于资金从美元资产结构性撤离) 的高波动工具。

由于潜在结果的波动范围极大,其隐含波动率处于高位——这是期权市场在发出警告:一只不到一年涨幅翻倍的 ETF,也可能轻易出现大幅回调。

「你应该预期这些股票可能出现大幅波动,」 经纪交易商兼研究公司宏观风险顾问公司 (Macro Risk Advisors) 首席执行官迪恩·柯纳特 (Dean Curnutt) 在采访中表示,「高隐含波动率表明,潜在结果的波动范围非常广。」