【文章来源:新华财经】

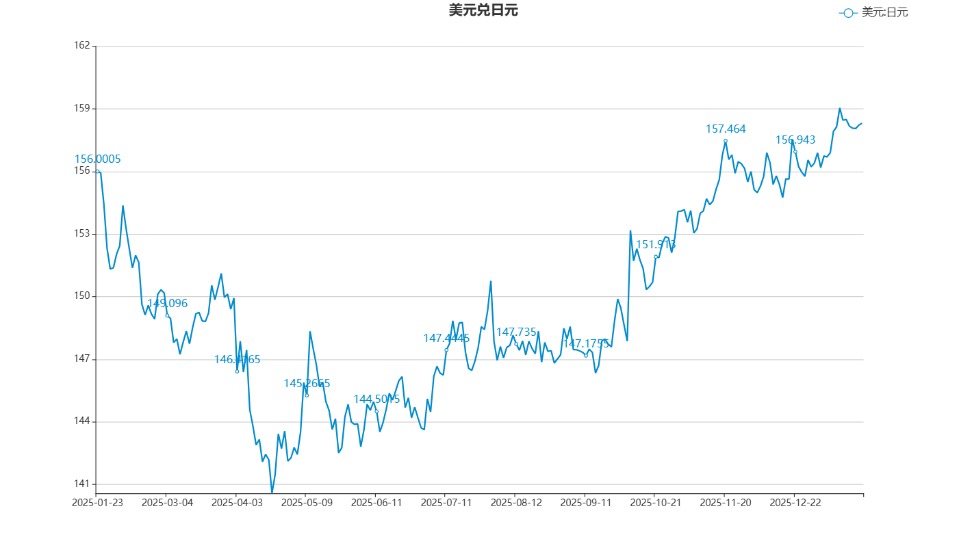

新华财经北京 1 月 23 日电 (王姝睿) 亚洲交易时段盘中,美元兑日元汇率在早前升破 159 关口后急速回落。分析称,此举之后,日本政府干预汇率风险已急剧上升,交易相关货币对需保持警惕。干预行动短期内可能有助于缓解货币的部分压力,但无法改变趋势。

日元跳涨

日元日内在日本央行政策会议后再次走软,在行长植田和男的新闻发布会期间承受更多看跌压力,因其言论并未如市场预期般展现强硬立场。美元兑日元一度升至约 159.22,随后快速跌至 157.34。此次价格变动特征与日本财务省进行 「汇率测试」 时的市场表现相似,类似于 2024 年和 2022 年曾出现的情况。「汇率测试」 旨在向市场发出实际干预前的预警信号。最近一次有报道的 「汇率测试」 发生在 2024 年 7 月中旬,随后相关部门便进场买入日元进行干预。更早之前的一次 「汇率测试」 是在 2022 年 9 月 14 日,约一周后实际干预行动发生。

Investinglive 分析师贾斯汀·洛表示,这看起来并非真正的干预行动,因为若真的采取实质性行动,其影响将会更为广泛和强烈。所以,这只是一次 「汇率测试」,接下来的几个小时里,应该会看到一些官方消息源对此做出相关说明。

大和资本市场欧洲研究主管克里斯·西克卢纳也表示,现在断言这是否是干预还为时过早。过去日本当局干预时,所看到的 (波动) 幅度更大。

干预风险提升

由于美元兑日元汇率已接近 160 关口,交易员们将对干预风险保持警惕。市场分析认为,日本官员似乎不愿冒险让汇率跌破 160 再采取行动,此前该货币对在 159 水平附近曾引发口头干预的升级。星展集团研究部的利率与外汇策略师 Chang Wei 表示:「如果日元波动性持续高企,干预风险将更加显著,这可能迫使日本当局采取行动以维护公信力。」

不过,干预行动短期内可能有助于缓解货币的部分压力,但无法改变趋势。鉴于政治不确定性升高及可能的政策转变,日元疲软态势可能暂时持续。只要基本面因素仍然不利,市场将继续抛售该货币。日本央行需要加快其 「政策正常化」 进程并转向更鹰派的立场,才能扭转这一趋势。

三菱日联分析师李·哈德曼表示,日本当局可能难以通过潜在干预措施支撑日元。短期内市场对财政风险的担忧不太可能减弱,而美联储预计将在新主席上任前维持利率不变。在日本央行如预期维持利率不变后,日元近期的疲软态势不太可能得到遏制。

法国兴业银行表示,即便日本政府采取干预措施提振日元,其反弹空间也可能较为有限。日本经济增长疲软及人口老龄化问题将在未来数年持续存在,因此不太可能出现 1998 年或 2007 年那样的趋势性逆转。

东方汇理日本公司分析师 Hiromi Ishihara 则表示,政府可能会进行一些干预。因此,不认为日元会出现无序抛售,但也不认为日元短期内会升值。

分析师指出,相关干预警告限制了美元兑日元的多头仓位,但看空日元的情绪在其他交叉汇率 (如澳元兑日元) 中依然明显。「持有日元多头头寸相当痛苦,看到一些针对其他货币的日元空头,尤其是澳元兑日元。市场仍在试图厘清日元当前在避险资产中的定位。」

日元或将持续疲软

在连续四年告跌后,去年日元兑美元上涨不足 1%,市场所期盼的日本央行加息及美联储降息带来的提振效果并不理想。自去年底以来,日元持续低迷,投资者担忧日本财政扩张政策,且日本基本面也并未能给日元提供足够支撑。市场看跌日元的声音日益高涨,进一步强化了日元结构性疲软问题无法快速解决的观点。尽管日本央行已启动加息进程,但由于市场此前已消化了其他主要经济体更高的利率水平,加之日元自身基本面相对疲软,预计 2026 年周期性因素或进一步对日元构成压力。

摩根大通、法国巴黎银行等机构的策略师认为,受美日利差依然较大、实际利率为负以及资本持续外流等因素影响,日元兑美元汇率到 2026 年底将跌至 160 或更低。他们指出,只要日本央行仍旧只是渐进式地收紧货币政策,且财政刺激引发的通胀风险持续存在,这种趋势就可能延续。法国巴黎银行策略师称,全球宏观环境应该会相对利好风险情绪,而这种环境通常有利于套利策略,预计 2026 年底美元兑日元将升至 160。强劲的套利需求、日本央行审慎的政策以及美联储可能比预期更鹰派的立场,都可能使该汇率维持在高位。

日元的走势核心仍取决于日本与美国等主要经济体的利差前景以及本国通胀与增长的平衡。如果日本央行大力度加息,使实际利率回到正值,预计将较大幅度地提振日元。美联储 2026 年潜在的宽松也会限制日元的单边弱势,日元仍可能在美债收益率下跌或风险情绪转变时走强。

编辑:王晓伟

声明:新华财经 (中国金融信息网) 为新华社承建的国家金融信息平台。任何情况下,本平台所发布的信息均不构成投资建议。如有问题,请联系客服:400-6123115