【文章来源:金十数据】

AI 播客:换个方式听新闻 下载 mp3

上周席卷大型科技股、私募信贷甚至公司债券市场的软件股抛售潮,最终以一场显著反弹告终,但这反而让投资者为未来更多的动荡做好了准备。

连日下跌源于投资者的双重担忧:人工智能带来的颠覆性影响可能比预想的更广泛,以及斥资数千亿美元投入 AI 建设的企业可能无法实现预期的高额利润。

这些担忧依然存在。但到了上周五,那些在本轮牛市中每逢波动便逢低买入的投资者再度大举入场。道琼斯工业平均指数飙升超过 1200 点,首次突破 5 万点大关。标普 500 指数则收复了大部分失地,最终全周收盘变化不大。

「牛市格局依然完好,」 爱德华琼斯公司高级全球投资策略师安杰洛·库尔卡法斯 (Angelo Kourkafas) 表示。「我们会将任何回调视为真正重新介入的机会。」

随着新一周的到来,市场紧张情绪犹存。即使在上周五的飙升中,仍存在投资者对涌入 AI 支出的巨额资金持怀疑态度的迹象。亚马逊公司股价下跌 5.6%,市值蒸发约 1330 亿美元,此前该公司表示计划今年投入 2000 亿美元用于 AI 相关成本。Alphabet 股价下跌 2.5%。

即便上周五的反弹表明投资者认为此轮抛售过度,但很少有人否认,引发近期抛售的软件公司以及其他处于 AI 发展路径上的公司,其长期前景正变得更加不确定。

「人工智能在编码方面似乎确实相当智能,」 摩根大通资产管理公司首席全球策略师大卫·凯利 (David Kelly) 表示。「企业不会一夜之间抛弃嵌入其所有系统的软件。但作为一个长期挑战,AI 对软件构成了合理的威胁。」

未来一周,投资者将看到延迟发布的 1 月非农就业报告和新的通胀数据——这些数据点可能影响未来数月的利率政策和市场走势。对科技股投资者而言,更低的利率将是受欢迎的消息,他们仍在舔舐过去一周的伤口。

杰富瑞分析师近期告知交易客户,对冲基金长期以来一直在减少对软件股的敞口。分析师写道,抛售最激烈时 「极其极端」 且 「完全不顾价格」。

对一些人而言,过去一周的剧烈震荡重新点燃了人们长期以来对 AI 主导股市和经济的恐惧。投资者一直担心,近年来 AI 股票令人瞠目的涨幅使得股市上涨过度依赖少数几家科技巨头,并且一些全球最大公司在 AI 上的巨额支出掩盖了经济更广泛的疲软。

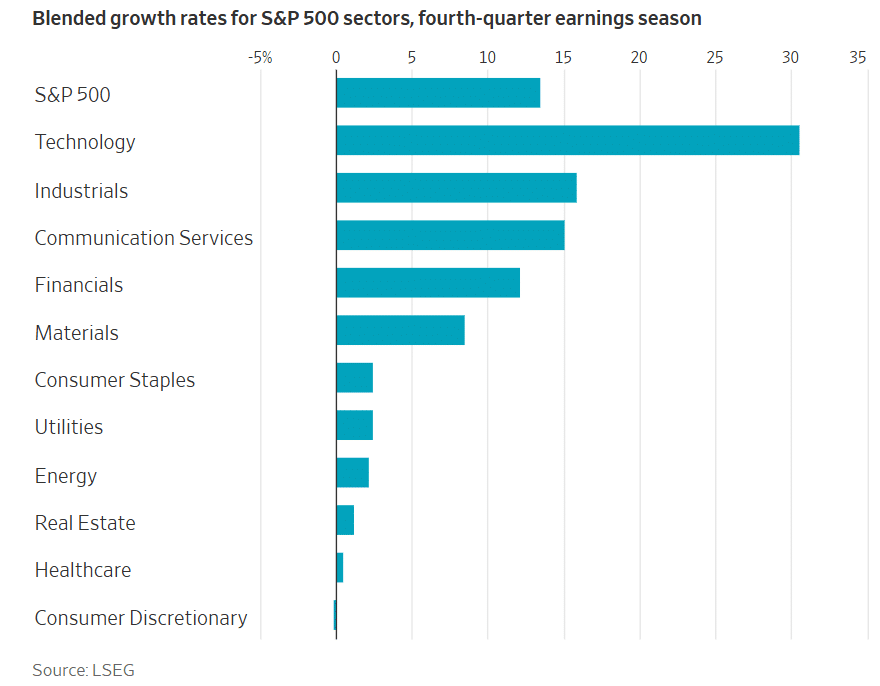

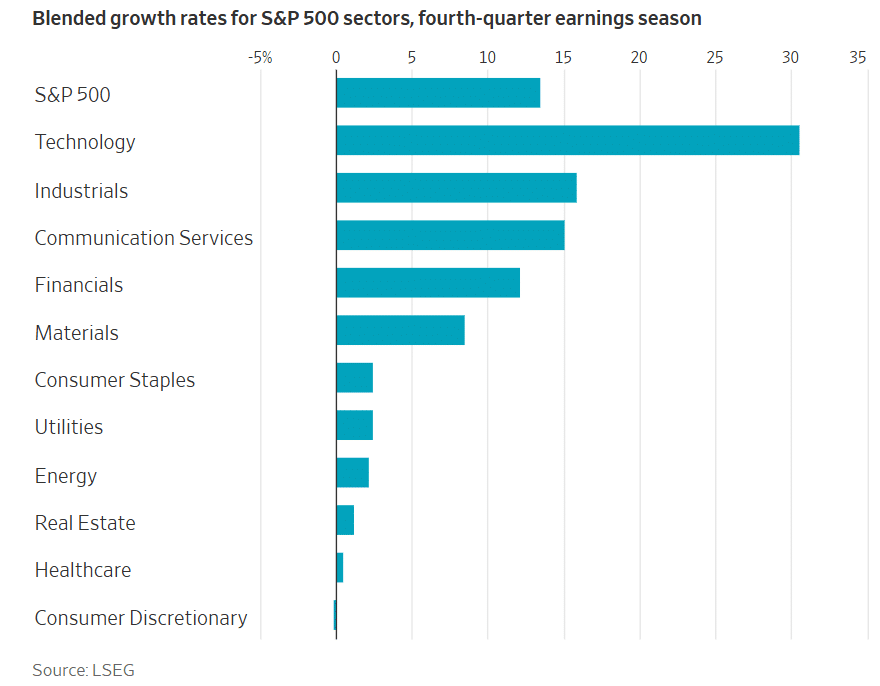

软件股的抛售及其连锁效应,已让神经紧张的投资者急于判断下一个打击可能落在何处。内布拉斯加州 Bellwether Wealth 的首席投资官克拉克·贝林 (Clark Bellin) 表示,其公司计划削减科技股敞口,并用这部分资金增持工业和材料板块的公司股票。

「这让你担心,还有哪些领域几乎纯粹是由投机炒作推高的,」 贝林说。

近期数据未能带来多少慰藉。根据劳工部的月度报告,去年美国职位空缺数量减少了近 100 万个。根据人力资源公司 ADP 的估算,1 月私营部门增加了 2.2 万个就业岗位,低于 《华尔街日报》 调查分析师预期值的一半。1 月非农就业报告因政府短暂停摆而延迟发布,这使得投资者难以看清经济状况。

「经济数据相当疲软,」 凯利说。「我们拥有一个大致是 C-级别的经济,却支撑着 A+级别的股市,我认为这也是问题的一部分。」

随着投资者撤离科技股,有迹象表明资金正轮动至必需消费品等板块,该板块是标普 500 指数上周表现最好的板块。投资者通常将该板块视为防御性选择,因为即使经济放缓,人们仍会购买必需品。

对经济敏感的小盘股指数罗素 2000 指数上周五上涨 3.6%。然而,一些投资者近期已大举押注这种喘息不会持续。

芝加哥期权交易所全球市场的数据显示,追踪小盘股指数的 iShares 罗素 2000 交易所交易基金的一项称为 「偏度」 的期权指标,上周早些时候触及自去年 11 月以来的最高水平。偏度升高通常意味着用于对冲下跌风险的看跌期权价格,相对于通常代表看涨押注的看涨期权更为昂贵。

一些投资者表示,他们预计稳健的企业盈利将有助于推动股市上涨。根据 FactSet 的数据,标普 500 指数成份公司预计 2026 年利润将跃升 14%。与此同时,许多人仍预计 2026 年初以来的波动特征将持续下去。

「我不想把这描绘成世界末日,但我认为波动性还将持续一段时间,」 贝林说。

【文章来源:金十数据】

AI 播客:换个方式听新闻 下载 mp3

上周席卷大型科技股、私募信贷甚至公司债券市场的软件股抛售潮,最终以一场显著反弹告终,但这反而让投资者为未来更多的动荡做好了准备。

连日下跌源于投资者的双重担忧:人工智能带来的颠覆性影响可能比预想的更广泛,以及斥资数千亿美元投入 AI 建设的企业可能无法实现预期的高额利润。

这些担忧依然存在。但到了上周五,那些在本轮牛市中每逢波动便逢低买入的投资者再度大举入场。道琼斯工业平均指数飙升超过 1200 点,首次突破 5 万点大关。标普 500 指数则收复了大部分失地,最终全周收盘变化不大。

「牛市格局依然完好,」 爱德华琼斯公司高级全球投资策略师安杰洛·库尔卡法斯 (Angelo Kourkafas) 表示。「我们会将任何回调视为真正重新介入的机会。」

随着新一周的到来,市场紧张情绪犹存。即使在上周五的飙升中,仍存在投资者对涌入 AI 支出的巨额资金持怀疑态度的迹象。亚马逊公司股价下跌 5.6%,市值蒸发约 1330 亿美元,此前该公司表示计划今年投入 2000 亿美元用于 AI 相关成本。Alphabet 股价下跌 2.5%。

即便上周五的反弹表明投资者认为此轮抛售过度,但很少有人否认,引发近期抛售的软件公司以及其他处于 AI 发展路径上的公司,其长期前景正变得更加不确定。

「人工智能在编码方面似乎确实相当智能,」 摩根大通资产管理公司首席全球策略师大卫·凯利 (David Kelly) 表示。「企业不会一夜之间抛弃嵌入其所有系统的软件。但作为一个长期挑战,AI 对软件构成了合理的威胁。」

未来一周,投资者将看到延迟发布的 1 月非农就业报告和新的通胀数据——这些数据点可能影响未来数月的利率政策和市场走势。对科技股投资者而言,更低的利率将是受欢迎的消息,他们仍在舔舐过去一周的伤口。

杰富瑞分析师近期告知交易客户,对冲基金长期以来一直在减少对软件股的敞口。分析师写道,抛售最激烈时 「极其极端」 且 「完全不顾价格」。

对一些人而言,过去一周的剧烈震荡重新点燃了人们长期以来对 AI 主导股市和经济的恐惧。投资者一直担心,近年来 AI 股票令人瞠目的涨幅使得股市上涨过度依赖少数几家科技巨头,并且一些全球最大公司在 AI 上的巨额支出掩盖了经济更广泛的疲软。

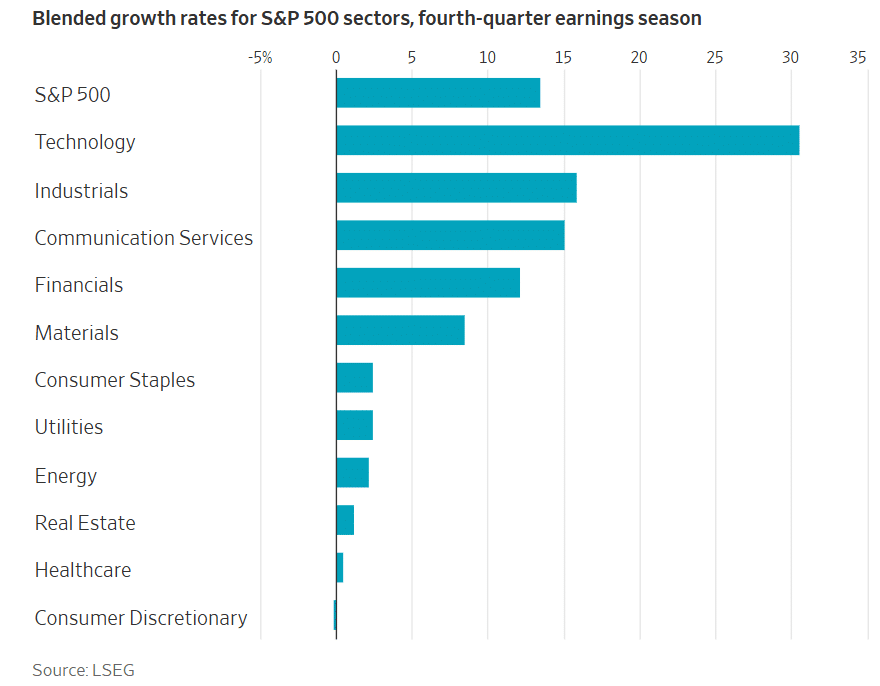

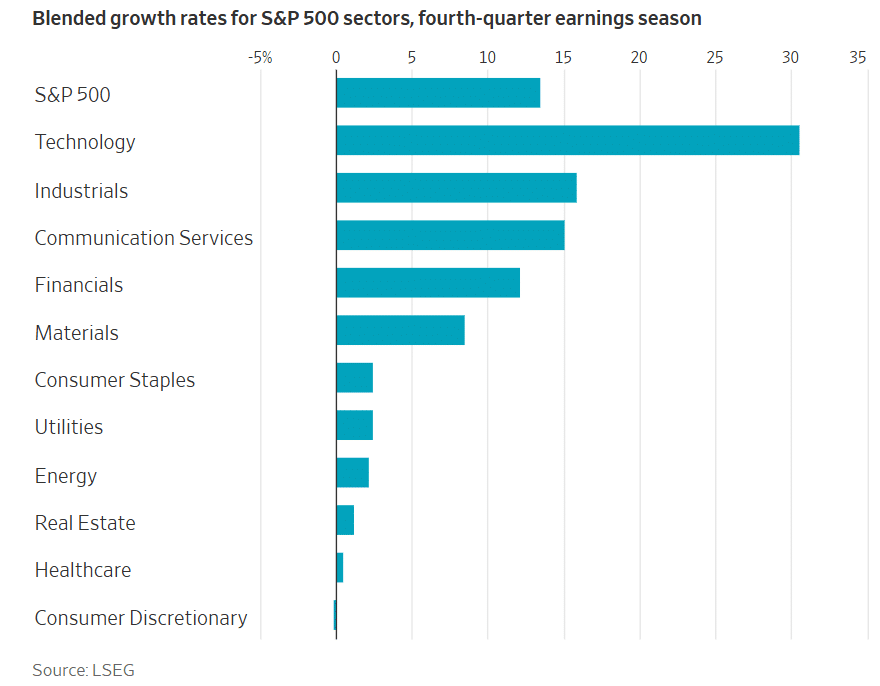

软件股的抛售及其连锁效应,已让神经紧张的投资者急于判断下一个打击可能落在何处。内布拉斯加州 Bellwether Wealth 的首席投资官克拉克·贝林 (Clark Bellin) 表示,其公司计划削减科技股敞口,并用这部分资金增持工业和材料板块的公司股票。

「这让你担心,还有哪些领域几乎纯粹是由投机炒作推高的,」 贝林说。

近期数据未能带来多少慰藉。根据劳工部的月度报告,去年美国职位空缺数量减少了近 100 万个。根据人力资源公司 ADP 的估算,1 月私营部门增加了 2.2 万个就业岗位,低于 《华尔街日报》 调查分析师预期值的一半。1 月非农就业报告因政府短暂停摆而延迟发布,这使得投资者难以看清经济状况。

「经济数据相当疲软,」 凯利说。「我们拥有一个大致是 C-级别的经济,却支撑着 A+级别的股市,我认为这也是问题的一部分。」

随着投资者撤离科技股,有迹象表明资金正轮动至必需消费品等板块,该板块是标普 500 指数上周表现最好的板块。投资者通常将该板块视为防御性选择,因为即使经济放缓,人们仍会购买必需品。

对经济敏感的小盘股指数罗素 2000 指数上周五上涨 3.6%。然而,一些投资者近期已大举押注这种喘息不会持续。

芝加哥期权交易所全球市场的数据显示,追踪小盘股指数的 iShares 罗素 2000 交易所交易基金的一项称为 「偏度」 的期权指标,上周早些时候触及自去年 11 月以来的最高水平。偏度升高通常意味着用于对冲下跌风险的看跌期权价格,相对于通常代表看涨押注的看涨期权更为昂贵。

一些投资者表示,他们预计稳健的企业盈利将有助于推动股市上涨。根据 FactSet 的数据,标普 500 指数成份公司预计 2026 年利润将跃升 14%。与此同时,许多人仍预计 2026 年初以来的波动特征将持续下去。

「我不想把这描绘成世界末日,但我认为波动性还将持续一段时间,」 贝林说。

【文章来源:金十数据】

AI 播客:换个方式听新闻 下载 mp3

上周席卷大型科技股、私募信贷甚至公司债券市场的软件股抛售潮,最终以一场显著反弹告终,但这反而让投资者为未来更多的动荡做好了准备。

连日下跌源于投资者的双重担忧:人工智能带来的颠覆性影响可能比预想的更广泛,以及斥资数千亿美元投入 AI 建设的企业可能无法实现预期的高额利润。

这些担忧依然存在。但到了上周五,那些在本轮牛市中每逢波动便逢低买入的投资者再度大举入场。道琼斯工业平均指数飙升超过 1200 点,首次突破 5 万点大关。标普 500 指数则收复了大部分失地,最终全周收盘变化不大。

「牛市格局依然完好,」 爱德华琼斯公司高级全球投资策略师安杰洛·库尔卡法斯 (Angelo Kourkafas) 表示。「我们会将任何回调视为真正重新介入的机会。」

随着新一周的到来,市场紧张情绪犹存。即使在上周五的飙升中,仍存在投资者对涌入 AI 支出的巨额资金持怀疑态度的迹象。亚马逊公司股价下跌 5.6%,市值蒸发约 1330 亿美元,此前该公司表示计划今年投入 2000 亿美元用于 AI 相关成本。Alphabet 股价下跌 2.5%。

即便上周五的反弹表明投资者认为此轮抛售过度,但很少有人否认,引发近期抛售的软件公司以及其他处于 AI 发展路径上的公司,其长期前景正变得更加不确定。

「人工智能在编码方面似乎确实相当智能,」 摩根大通资产管理公司首席全球策略师大卫·凯利 (David Kelly) 表示。「企业不会一夜之间抛弃嵌入其所有系统的软件。但作为一个长期挑战,AI 对软件构成了合理的威胁。」

未来一周,投资者将看到延迟发布的 1 月非农就业报告和新的通胀数据——这些数据点可能影响未来数月的利率政策和市场走势。对科技股投资者而言,更低的利率将是受欢迎的消息,他们仍在舔舐过去一周的伤口。

杰富瑞分析师近期告知交易客户,对冲基金长期以来一直在减少对软件股的敞口。分析师写道,抛售最激烈时 「极其极端」 且 「完全不顾价格」。

对一些人而言,过去一周的剧烈震荡重新点燃了人们长期以来对 AI 主导股市和经济的恐惧。投资者一直担心,近年来 AI 股票令人瞠目的涨幅使得股市上涨过度依赖少数几家科技巨头,并且一些全球最大公司在 AI 上的巨额支出掩盖了经济更广泛的疲软。

软件股的抛售及其连锁效应,已让神经紧张的投资者急于判断下一个打击可能落在何处。内布拉斯加州 Bellwether Wealth 的首席投资官克拉克·贝林 (Clark Bellin) 表示,其公司计划削减科技股敞口,并用这部分资金增持工业和材料板块的公司股票。

「这让你担心,还有哪些领域几乎纯粹是由投机炒作推高的,」 贝林说。

近期数据未能带来多少慰藉。根据劳工部的月度报告,去年美国职位空缺数量减少了近 100 万个。根据人力资源公司 ADP 的估算,1 月私营部门增加了 2.2 万个就业岗位,低于 《华尔街日报》 调查分析师预期值的一半。1 月非农就业报告因政府短暂停摆而延迟发布,这使得投资者难以看清经济状况。

「经济数据相当疲软,」 凯利说。「我们拥有一个大致是 C-级别的经济,却支撑着 A+级别的股市,我认为这也是问题的一部分。」

随着投资者撤离科技股,有迹象表明资金正轮动至必需消费品等板块,该板块是标普 500 指数上周表现最好的板块。投资者通常将该板块视为防御性选择,因为即使经济放缓,人们仍会购买必需品。

对经济敏感的小盘股指数罗素 2000 指数上周五上涨 3.6%。然而,一些投资者近期已大举押注这种喘息不会持续。

芝加哥期权交易所全球市场的数据显示,追踪小盘股指数的 iShares 罗素 2000 交易所交易基金的一项称为 「偏度」 的期权指标,上周早些时候触及自去年 11 月以来的最高水平。偏度升高通常意味着用于对冲下跌风险的看跌期权价格,相对于通常代表看涨押注的看涨期权更为昂贵。

一些投资者表示,他们预计稳健的企业盈利将有助于推动股市上涨。根据 FactSet 的数据,标普 500 指数成份公司预计 2026 年利润将跃升 14%。与此同时,许多人仍预计 2026 年初以来的波动特征将持续下去。

「我不想把这描绘成世界末日,但我认为波动性还将持续一段时间,」 贝林说。

【文章来源:金十数据】

AI 播客:换个方式听新闻 下载 mp3

上周席卷大型科技股、私募信贷甚至公司债券市场的软件股抛售潮,最终以一场显著反弹告终,但这反而让投资者为未来更多的动荡做好了准备。

连日下跌源于投资者的双重担忧:人工智能带来的颠覆性影响可能比预想的更广泛,以及斥资数千亿美元投入 AI 建设的企业可能无法实现预期的高额利润。

这些担忧依然存在。但到了上周五,那些在本轮牛市中每逢波动便逢低买入的投资者再度大举入场。道琼斯工业平均指数飙升超过 1200 点,首次突破 5 万点大关。标普 500 指数则收复了大部分失地,最终全周收盘变化不大。

「牛市格局依然完好,」 爱德华琼斯公司高级全球投资策略师安杰洛·库尔卡法斯 (Angelo Kourkafas) 表示。「我们会将任何回调视为真正重新介入的机会。」

随着新一周的到来,市场紧张情绪犹存。即使在上周五的飙升中,仍存在投资者对涌入 AI 支出的巨额资金持怀疑态度的迹象。亚马逊公司股价下跌 5.6%,市值蒸发约 1330 亿美元,此前该公司表示计划今年投入 2000 亿美元用于 AI 相关成本。Alphabet 股价下跌 2.5%。

即便上周五的反弹表明投资者认为此轮抛售过度,但很少有人否认,引发近期抛售的软件公司以及其他处于 AI 发展路径上的公司,其长期前景正变得更加不确定。

「人工智能在编码方面似乎确实相当智能,」 摩根大通资产管理公司首席全球策略师大卫·凯利 (David Kelly) 表示。「企业不会一夜之间抛弃嵌入其所有系统的软件。但作为一个长期挑战,AI 对软件构成了合理的威胁。」

未来一周,投资者将看到延迟发布的 1 月非农就业报告和新的通胀数据——这些数据点可能影响未来数月的利率政策和市场走势。对科技股投资者而言,更低的利率将是受欢迎的消息,他们仍在舔舐过去一周的伤口。

杰富瑞分析师近期告知交易客户,对冲基金长期以来一直在减少对软件股的敞口。分析师写道,抛售最激烈时 「极其极端」 且 「完全不顾价格」。

对一些人而言,过去一周的剧烈震荡重新点燃了人们长期以来对 AI 主导股市和经济的恐惧。投资者一直担心,近年来 AI 股票令人瞠目的涨幅使得股市上涨过度依赖少数几家科技巨头,并且一些全球最大公司在 AI 上的巨额支出掩盖了经济更广泛的疲软。

软件股的抛售及其连锁效应,已让神经紧张的投资者急于判断下一个打击可能落在何处。内布拉斯加州 Bellwether Wealth 的首席投资官克拉克·贝林 (Clark Bellin) 表示,其公司计划削减科技股敞口,并用这部分资金增持工业和材料板块的公司股票。

「这让你担心,还有哪些领域几乎纯粹是由投机炒作推高的,」 贝林说。

近期数据未能带来多少慰藉。根据劳工部的月度报告,去年美国职位空缺数量减少了近 100 万个。根据人力资源公司 ADP 的估算,1 月私营部门增加了 2.2 万个就业岗位,低于 《华尔街日报》 调查分析师预期值的一半。1 月非农就业报告因政府短暂停摆而延迟发布,这使得投资者难以看清经济状况。

「经济数据相当疲软,」 凯利说。「我们拥有一个大致是 C-级别的经济,却支撑着 A+级别的股市,我认为这也是问题的一部分。」

随着投资者撤离科技股,有迹象表明资金正轮动至必需消费品等板块,该板块是标普 500 指数上周表现最好的板块。投资者通常将该板块视为防御性选择,因为即使经济放缓,人们仍会购买必需品。

对经济敏感的小盘股指数罗素 2000 指数上周五上涨 3.6%。然而,一些投资者近期已大举押注这种喘息不会持续。

芝加哥期权交易所全球市场的数据显示,追踪小盘股指数的 iShares 罗素 2000 交易所交易基金的一项称为 「偏度」 的期权指标,上周早些时候触及自去年 11 月以来的最高水平。偏度升高通常意味着用于对冲下跌风险的看跌期权价格,相对于通常代表看涨押注的看涨期权更为昂贵。

一些投资者表示,他们预计稳健的企业盈利将有助于推动股市上涨。根据 FactSet 的数据,标普 500 指数成份公司预计 2026 年利润将跃升 14%。与此同时,许多人仍预计 2026 年初以来的波动特征将持续下去。

「我不想把这描绘成世界末日,但我认为波动性还将持续一段时间,」 贝林说。