来源:

证券时报

继成都银行、苏州银行、杭州银行之后,南京银行发行的可转债也因触发提前赎回条件,将退出转债市场。

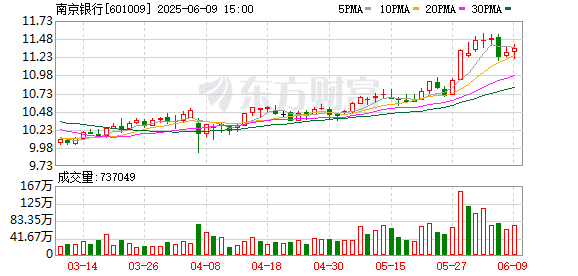

6 月 9 日晚,南京银行发布公告称,因公司发行的可转债触发 《南京银行股份有限公司公开发行 A 股可转换公司债券募集说明书》(简称 《募集说明书》) 相关约定的有条件赎回条款,公司决定行使南银转债的提前赎回权,对赎回登记日登记在册的南银转债按债券面值加当期应计利息的价格全部赎回。值得注意的是,目前南银转债报 137.998 元/张,若持有该转债的投资者不及时操作,可能面临接近 30% 的亏损。

银行转债一直是固收类产品的 「中流砥柱」,然而,今年以来,随着银行可转债数量持续减少,固收类基金和理财产品在资产配置上可能面临更加严峻的 「资产荒」。业内人士指出,随着银行可转债陆续到期,优质转债的稀缺性将持续,优质可转债估值将保持高位。

又见银行转债强赎

南京银行的公告显示,公司股票自 5 月 13 日至 6 月 9 日的 19 个交易日中已有 15 个交易日的收盘价不低于南银转债当期转股价格 8.22 元/股的 130%(含 130%),即 10.69 元/股。根据 《募集说明书》 的相关约定,已触发南银转债的有条件赎回条款。

公司于 6 月 9 日召开第十届董事会第十次会议审议通过 《南京银行股份有限公司关于提前赎回 「南银转债」 的议案》,决定行使南银转债的提前赎回权,对赎回登记日登记在册的 「南银转债」 按债券面值加当期应计利息的价格全部赎回。

公司提醒投资者,投资者所持的南银转债除在规定时限内通过二级市场继续交易或按 8.22 元/股 (若发生因除权、除息等引起公司转股价格调整的情形,则按调整后的转股价格) 的转股价格进行转股外,仅能选择以 100 元/张的票面价格加当期应计利息被强制赎回。若被强制赎回,可能面临较大投资损失。

截至 6 月 9 日收盘,南银转债报 137.998 元/张,以此计算,投资者若不及时操作,亏损预计接近 30%。

南京银行于 2021 年 6 月 15 日向社会公开发行 200 亿元的可转换公司债券,每张面值 100 元,按面值发行,期限 6 年。Wind 数据显示,截至 6 月 9 日,南银转债的未转股余额为 51.66 亿元,未转股比例为 25.83%。

据证券时报记者梳理,南银转债为今年第 4 只以强赎方式退出的银行可转债。成银转债、苏行转债分别在今年 2 月和 3 月因触发提前赎回条款退出转债市场,杭银转债也在今年 5 月发布提前赎回公告。

根据公告,杭银转债的赎回登记日为 2025 年 7 月 4 日,赎回价格为 100.4932 元/张,截至 6 月 9 日收盘,杭银转债报 145.385 元/张,以此计算,投资者若不及时进行转股或卖出操作,将亏损超 30%。

转债的退出方式包括转股退市、回售、赎回、到期兑付,而银行转债因为补充核心一级资本的需求,促转股意愿强烈。业内人士指出,近年来,在融资受限的背景下,银行发行转债的目的除了低成本融资外,主要在于通过转债转股补充核心一级资本,提升资本充足率。因此银行转债发行人的促转股意愿强烈,全额转股对银行转债的退出具有重要意义。

优质转债稀缺性凸显

随着多只银行转债退出,转债市场中高评级优质转债的规模不断减少。数据显示,目前存续的银行转债仅剩下 10 只,其中,杭银转债、南银转债已触发提前赎回条款,浦发转债也即将到期,银行可转债市场将面临规模进一步缩水,呈现出 「青黄不接」 的局面。

据中信证券统计,随着银行股票价格不断上涨,不少银行转债即将触发强赎,今年可能有大约 1000 亿元的银行转债完成转股。叠加转债审批和发行节奏依然较慢,市场整体规模缩量。而从配置需求看,低利率时代固收资金仍有加配转债的趋势,「固收+」 资金需要重新寻找新的大盘底仓,转债市场估值有望维持高位。

畅力资产董事长宝晓辉向记者表示,市场对银行转债等大额高评级优质底仓券有一定配置需求,但目前该类转债的供给持续低迷。对投资者来说,需要重新调整投资策略,寻找其他替代投资机会。相应的,由于供需失衡,优质转债的 「稀缺性」 会逐渐突显,在转债市场逐渐萎缩的情况下,供给减少而需求相对稳定会改变市场的供需关系,市场资金会推动市场对剩余转债的估值提升,但估值的提升也会导致部分转债价格脱离其内在价值,增加投资风险。

(证券时报)

文章转载自东方财富