早上好!先来看重要资讯。

以军突袭约旦河西岸城市纳布卢斯东部

据央视报道,当地时间 11 月 1 日,以军当晚突袭约旦河西岸城市纳布卢斯东部区域及阿斯卡尔老难民营,并使用了烟幕弹、震爆弹、催泪瓦斯等。

巴勒斯坦伊斯兰圣战组织 (杰哈德) 下属武装组织圣城旅发表声明称,该组织纳布卢斯营与以军交火,使用预先设置的爆炸装置对以军车辆和步兵造成杀伤。以军对此暂无回应。

当日,据巴勒斯坦加沙地带卫生部门发表的声明,自巴勒斯坦伊斯兰抵抗运动 (哈马斯) 与以色列开始实施加沙停火第一段协议以来,加沙地带的死亡人数已上升至 226 人,另有 590 多人受伤。

以色列与哈马斯达成的加沙停火第一段协议于 10 月 10 日正式生效。10 月 28 日,以色列总理内塔尼亚胡以哈马斯违反停火协议为由,下令军方对加沙地带实施打击。哈马斯否认违反停火协议,并指责以军事行动破坏停火协议。

11 月 1 日,哈马斯代表团与土耳其外交部长的会晤中,哈马斯发表声明称,哈马斯向土方递交了一份详细的备忘录,内容涉及停火协议生效至今以色列违反停火协议的情况。

此外,哈马斯还重申对停火以及归还以方被扣押人员遗体的承诺。

俄称挫败乌军空降行动

据央视消息,俄罗斯国防部 11 月 1 日通报称,当天俄军在顿涅茨克地区交通要冲——红军城、乌称波克罗夫斯克附近,挫败了乌克兰国防部情报总局特种部队小组的直升机空降行动,打死所有 11 名空降人员。

乌方消息人士表示,俄方称打死乌军特种部队空降人员的说法不符合事实,目前该特种部队小组正在波克罗夫斯克指定区域展开行动。

与此同时,俄罗斯内务部莫斯科总局信息与公共关系局局长瓦谢宁表示,将驱逐 2700 名在莫斯科违法的外国人。

瓦谢宁称,目前,已有 803 人被要求强制离境,43 人被驱逐,另有 6000 名外国人被禁止入境俄罗斯。此外,在综合整治行动中,还发现 155 名被通缉的犯罪嫌疑人,其中 21 人被联邦通缉,134 人被国际通缉,均已依法处理。

欧佩克+讨论聚焦 12 月小幅提高石油产量

据市场消息,三位代表透露,在周日举行线上会议之前,欧佩克+成员国倾向于在 12 月再次小幅提高石油产量。

这些不愿具名的代表表示,以沙特阿拉伯为首的该组织核心成员国正讨论将日产量提高约 13.7 万桶,这一增幅与 10 月和 11 月的调整幅度一致。

其中一位代表称,相关讨论将在周日继续进行。此次视频会议定于维也纳时间下午 5 点召开。

巴菲特 「交棒」 进程加速

11 月 1 日晚间,伯克希尔·哈撒韦公司披露的财报显示,该公司第三季度运营利润同比大增 34%。值得注意的是,截至今年三季度末,该公司的现金储备达到 3816.7 亿美元,再创历史最高纪录,且公司已连续九个月未进行股票回购。这凸显出 「股神」 巴菲特在当前市场环境下的谨慎态度。

另据最新消息,巴菲特将不再撰写备受全球投资者追捧的年度致股东信,这一重任已移交其继任者、公司副董事长格雷格·阿贝尔。有华尔街机构警告称,继任问题可能进一步拖累伯克希尔股价。

分析人士:4000 点不是本轮 A 股行情的终点

本周 A 股市场走出 「先扬后抑」 的行情,在 「十五五」 规划建议出台和中美贸易谈判边际向好的预期下,上证综指时隔十年再次站上 4000 点整数关口。不过,紧接着 A 股就冲高回落,再次回到 3950 点附近。

对于本周走势,海通期货股指分析师许青辰表示,年内难再有显著超预期的政策刺激。尽管盈利端预期边际修复,但是力度较为温和,更多的是对二季度以来悲观预期的修正。估值端则围绕流动性博弈,10 月以来 A 股流动性增量流速有所放缓,「慢牛」 预期下四季度市场的共识可能是控制上涨速度,且上证综指站上 4000 点后多头缺少短期目标,因此下半周指数在流动性不支持加速上攻的背景下走弱。

除宏观利好落地外,永安期货研究中心股指中级分析师华翔提到,市场本周还将目光放在了三季报业绩披露上。部分科技股三季度财报没有超出市场预期,令相关板块产生一定回调,带动指数小幅调整。

A 股三季度财报披露基本完毕,不仅没有出现大 「爆雷」 的情况,反而呈现出整体盈利回暖迹象,其中 2025 年前三季度,沪市上市公司合计实现营业收入 37.58 万亿元,实现净利润 3.79 万亿元,同比增长 4.5%,呈现 「季季抬升」 的连贯走势。

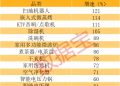

具体来看,许青辰告诉记者,宏观方面, A 股盈利增速的改善有去年低基数和今年资本市场较为活跃的原因,同时也有以 「反内卷」 为代表的内部政策对冲效果的体现。金融方面,三季度资本市场表现较好且交易活跃,为非银金融贡献了可观的业绩增长,其中三季度证券行业盈利同比增长 58.9%,保险行业盈利同比增长 68.3%。三季度,上、中、下游行业盈利分别增长 4.0%、10.3%、-3.1%。其中,「反内卷」 带动 PPI 跌幅收窄叠加利润率的低基数效应,上游行业盈利同比修复较为显著;中游行业盈利增长进一步提升,主要受新能源行业业绩拐点以及出口链仍有一定韧性的影响;下游行业则主要受房地产和消费复苏力度较弱的影响,盈利增长较弱。

「10 月中国制造业 PMI 数据偏弱,外部不确定性增大对新出口订单造成拖累,同时高库存对 10 月的生产也有一定的压制。往后看,高库存及外部扰动趋于缓和,增量政策已在加快落地,有助于对冲产需回落的压力。因此,当前市场对 A 股盈利端的主流预期仍是温和修复,2026 年可关注通胀回升带动的名义增速加快。」 许青辰说。

「从社会消费品零售、投资等分项数据来看,内需还处于需要政策呵护的阶段。从出口数据看,外需依然强劲、有韧性。因此 『出海』 为部分企业带来了较为出色的业绩增长。另外从 PMI 数据看,高技术制造业数据也始终强于整体制造业,这意味着新质生产力和传统生产力之间的差距也会体现在相应的行业上。」 华翔说。

整体来看,市场已然将 4000 点作为阶段性关键支撑位,新一轮震荡拉锯战正在展开,市场上也出现 「4000 点只是 A 股起点」 的说法。对此,许青辰更倾向于认为, 4000 点是 A 股 「牛市」 的接力点。本轮 A 股的起点显然是去年 「9·24」 行情的政策底,不过上证综指站稳 4000 点之后市场对 A 股是否已经进入 「牛市」 的分歧会逐渐减少。本轮牛市的本质是 「低利率+资产配置荒」 的背景下,居民层面增配 A 股。而本轮牛市居民层面资金流入 A 股的规模,目前只有 2019 年至 2021 年那轮牛市的一半左右,往后看,社会层面资产配置需求的潜力还很大,2026 年仍可期待增量流动性的流入对 A 股估值端扩张的推动。

「4000 点既不是 A 股的起点,也不是 A 股的终点。」 华翔表示,需要从时间维度去讨论点位。从本轮牛市的起点角度看,更确切地应该追溯到去年 「9·24」 行情,特别是去年出台的新 「国九条」,在弥补制度短板和吸引中长期资金入市方面具有重要意义。今年以来保险资金和公募资金持续流入,数据显示,截至 2025 年二季度末,保险资金股票投资占比连续五个季度环比提升,截至今年上半年投向股票的资金余额为 3.07 万亿元,上半年净增加额达到 6406 亿元。证监会日期发布的 《公开募集证券投资基金业绩比较基准指引 (征求意见稿)》 进一步明确了业绩比较基准的选取展示、信息披露、风险控制、合规管理等具体操作规范,更成为约束基金管理人投资行为的 「锚」,使得公募行业回归服务投资者导向,培育 A 股稳健 「长牛」 格局。

(期货日报)

文章转载自 东方财富