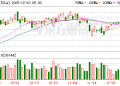

11 月以来,碳酸锂期货价格经历了加速向上后宽幅震荡调整的过程,主力合约在突破 100000 元/吨后,出现回落调整。目前,盘面宽幅震荡,市场分歧加剧,日内波动较大。碳酸锂期货主力合约 11 月涨幅接近 20%,12 月 9 日收盘价为 92800 元/吨。

短期基本面 「强现实」 给碳酸锂价格提供支撑,供需大幅超预期的情况在年内比较难出现。在供需紧平衡逻辑下,碳酸锂价格易涨难跌。但逐步进入淡季后,基本面的新增驱动可能减弱。中期来看,在经历了几年的价格下行周期后,碳酸锂价格在估值和情绪层面都已经具备上涨基础,而本轮储能需求的爆发提供新的驱动,明年价格中枢有望上移。

短期基本面有支撑

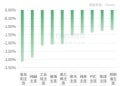

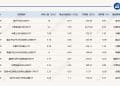

供应方面,11 月我国碳酸锂产量为 95350 吨,环比增加 3090 吨,同比增长 49%。12 月碳酸锂排产量预计继续增加,或升至 98210 吨的高位。前期检修的锂辉石和云母提锂生产线部分恢复,部分小型代工厂提供主要增量。受天气影响,盐湖端仍有小幅减量预期。另外,回收端小幅下降。

宁德时代枧下窝锂矿复产预期已经部分兑现,虽然目前市场对实际复产节点仍有分歧,但是近期复产流程已有所推进,复产实际落地后,短期碳酸锂供应或得到一定补充。

近期锂矿价格与锂盐价格联动比较紧密。由于长协锁定货源较多,市场流通精矿有所减少,矿端维持偏紧状态,报价相对坚挺。

根据中联金统计,11—12 月,澳大利亚锂精矿月到货量均值预计在 38 万吨左右,锂精矿库存整体或维持低位。若考虑集装箱精矿到货量增加,库存可能小幅增加。综合来看,短期供应端的确定性比较强,年内有望维持小幅增加态势。

在今年 9—10 月的需求旺季,需求超预期增长成为推动本轮碳酸锂价格上行的重要驱动因素。

动力电池市场方面,在充电桩配套建设加速和新能源汽车购置税优惠政策即将到期引发 「抢购潮」 等因素推动下,表现较强。

储能市场方面,三季度后大储订单爆发,行业内反馈电芯出现短缺。

从数据来看,在本轮碳酸锂价格上涨过程中,价格向下游传导比较流畅。

11 月碳酸锂需求量为 133451 吨,较上月增加 6490 吨,同比增长 42.02%;12 月需求量预计小幅下滑至 130418 吨。

在电芯表现亮眼的背景下,正极材料排产量持续高速增长,头部企业基本满负荷运行,今年动力重卡订单增量较多,储能订单火爆,多数材料企业维持高开工率。磷酸铁锂企业开工分化加剧,预计 12 月磷酸铁锂排产量为 409550 吨,环比减少 0.8%,同比增长 54%。预计 12 月三元材料排产量为 78280 吨,环比下滑 6.7%,同比增长 37.3%。

今年储能市场爆发令需求曲线更加平滑,从各项数据和产业反馈来看,今年需求端 「淡季不淡」 基本已经明确。

需要注意的是,动力电池市场近期已有走弱迹象,新能源汽车渗透率突破 50% 以后,存在上限制约,边际增速明显放缓;储能市场短期的强劲增长对价格有一定拉动,但能否形成持续支撑仍需在明年一季度以后逐步检验,目前极度乐观的预期可能透支一部分需求。

从库存表现来看,11 月全产业链去库存超过 1 万吨,12 月以来库存每周下降 2000~3000 吨,一定程度上印证了下游的强劲需求。

从库存结构来看,上游整体保持去库存趋势;下游材料环节在 8 月初开始补库存,但从 10 月初至今,在前期备库充分和碳酸锂价格波动放大施压之下,材料环节库存已逐步降低;电池及其他环节库存数据以持稳为主。由于贸易环节样本范围外的隐性库存较多,根据现货市场反馈,库存累积幅度较大,可能存在表外的库存压力。

仓单方面,国庆节后,交易所仓单快速下降,但从 11 月开始,交割利润降低,仓单下降速度明显放慢。近期仓单集中注销后,逐步开始新一轮注册。

前期偏强的行情走势更多体现了在 「强现实」 基础上,情绪和基本面形成共振。年内基本面紧平衡确定性比较强,对碳酸锂价格形成支撑,后续关注大厂复产进度和高价之下新项目释放情况,以及淡季背景下需求端的表现。短期库存仍维持去化,表外隐性贸易库存和显性仓单的消化速度可能存在预期差。

中期基本面分析

供应端仍处于扩产周期

2025 年,全球锂资源供应端仍处于产能扩张周期中,年底全球碳酸锂冶炼产能将超过 200 万吨,较 2024 年年底增长 26.5%,其中国内冶炼产能超过 150 万吨。上游供应增量主要在三季度后开始释放,供应端扰动带来的预期差主要表现在上半年锂盐价格下跌过程中澳大利亚部分锂矿出现减产和停产、下半年国内云母和盐湖项目矿权整改以及非洲马里等国的暴乱带来的供应稳定性问题。整体来看,锂供应增长趋势仍然明确,2025 年全球锂供应量预计达 163.6 万吨,同比增长约 22.1%。从企业投产计划来看,2026 年上游仍处于增产期,主要项目包括 Greenbush、Goulamina、Pilgangoora P1000、Bougouni、Mariana、Sal de Oro、3Q、盐湖股份和青海汇信等,上半年会陆续带来供应增量,下半年南美洲、欧洲及国内新投产项目也将释放一定供应增量。此外,如果锂盐价格中枢上移并维持偏强运行,今年上半年受制于成本压力而减产技改的澳大利亚锂矿项目和国内云母项目可能加快复产。

需求增长驱动出现结构性转变

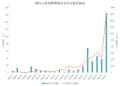

目前锂盐下游需求主要由锂电材料消费带动。过去 5 年,在碳酸锂需求结构中,新能源动力电池一直占主导地位,需求占比超 70%,但今年下半年尤其是四季度以来,市场出现的最显著变化是储能需求爆发带动碳酸锂消费结构发生转变。截至 10 月,储能电芯单月排产量占比已经从年中的 23.8% 提升至 40.3%。中期而言,需求增长驱动力可能切换。

动力电池市场整体保持稳健增长。今年以来,「两新」 政策加快落地,叠加车企新品投放、多地车展促销等利好因素,新能源汽车市场销量和上险量维持较高增速,动力电池库销比持续下滑。

乘联会公布的数据显示,1—10 月新能源乘用车累计生产 1203.7 万辆,同比增长 30.3%;累计批发 1205.8 万辆,同比增长 29.9%。新能源乘用车零售渗透率为 57.2%,较去年同期提升 4.3 个百分点。

今年动力电池板块的亮点主要体现在新能源商用车和重卡需求高速增长以及纯电动乘用车占比上升,旺季表现偏强,年底前动力电池排产量预期偏强主要是由于新能源汽车购置税优惠政策即将到期引发的消费前置,但新能源动力电池市场已经进入稳定发展期,新能源车市场渗透率突破 50% 以后,边际增速明显放缓,增量空间面临约束。2026 年国内市场政策驱动减弱和美国政策变化或施压动力电池消费,增长驱动可能在于长续航要求下电池带电量提升以及重卡市场经济性改善带来的需求。

今年储能板块大爆发已经是事实,储能需求增长是市场的一致性预期,分歧在于未来储能市场能否形成更长期的叙事。储能市场爆发并且在当下能够形成周期性的预期,根本原因是储能项目经济性的提升带动储能需求由政策驱动转向市场驱动。在此前较长一段时间内,国内市场储能多为光伏项目的强制配套,投资者主要核算光伏项目的整体收益,储能仅作为成本项。

根据国家发展改革委、国家能源局联合印发的 《关于深化新能源上网电价市场化改革促进新能源高质量发展的通知》,自 2026 年 1 月 1 日起,所有新光伏项目需进入市场化交易,不再享受保障性收购,这导致光伏发电在日间高峰时段面临负电价风险,从而催生市场对储能的真实需求。另外,上游原料碳酸锂价格在过去两年处于下行周期,原料成本降低和政策转向共同推动国内储能项目逐步具备盈利能力。海外市场方面,美国 《通胀削减法案》 通过投资税收抵免和生产税收抵免等补贴,使得储能项目的收益率大幅提升。从过去的行业发展规律来看,成本优势确实是能源替代发生的关键驱动因素,上一轮新能源动力市场爆发是由电力成本下降驱动的市场自发扩张。相比新能源动力市场受渗透率制约,储能市场的上限更高。

行情展望

短期来看,基本面 「强现实」 给碳酸锂价格提供支撑,供需大幅超预期的情况在年内比较难出现,即上游供给超预期释放并迅速补充增量或者下游需求突然坍塌的概率不大。

在供需紧平衡逻辑下,年内碳酸锂价格存在支撑,易涨难跌。不过,逐步进入淡季之后,基本面的新增驱动可能弱化,如果后续利空因素开始实质性兑现,市场波动可能加大。从市场表现来看,近期行情单边驱动已经明显弱化,虽然基本面仍偏强,但实质性新增利多因素有限,短期面临大厂复产和淡季需求持续性的问题,碳酸锂价格向上空间可能有限。短期市场情绪减弱,分歧仍存,预计盘面以宽幅震荡调整为主。

中期来看,在经历了几年的价格下行周期后,碳酸锂价格在估值和情绪层面都已经具备上涨基础,而本轮储能需求的爆发提供了新的驱动因素,2026 年价格中枢有望上移。

需要关注的是,目前对需求的预期仍然处于 「讲故事」 阶段,如果 2026 年一季度后仍然能看到储能市场持续增长,才能确认需求端周期性走强的信号。此外,供应端仍然处于产能释放周期,在高价持续的背景下,上游项目释放增速可能加快,前期减产和停产项目复产带来的增量也应当被考虑在变量因素内。需要警惕的是,在极度乐观的市场中,一致性预期可能带来偏差。从节奏来看,市场情绪偏强,明年上半年供给端集中放量且需求处于淡季,碳酸锂价格可能会出现向下调整,待需求增长逐步得到确认,价格中枢可能开始上移。

(期货日报)

文章转载自 东方财富