【文章来源:天天财富】

要说 2025 年年底最受市场和投资者关注的基金产品,LOF 基金一定榜上有名。

彼时,随着沪银主力期货一路飙升,全市场独一份投资白银期货的基金产品——国投白银 LOF 成为资金热炒的对象,连续多日涨停,同时带动了场内 LOF 基金涨停潮。但很快,这些产品陆续迎来跌停,也给奔着套利去的投资者敲响了一记警钟。

2026 年伊始,多家基金公司又集中发布溢价风险提示公告,旗下 LOF 在二级市场的交易价格出现较大幅度溢价,提示投资者关注溢价风险。

诞生于 2004 年、已有多年历史的 LOF 基金为何始终做不大?如今还成为 「套利狂欢」 的重要工具,未来又将如何发展?《每日经济新闻》 记者就此展开了调查。

LOF 基金开年再掀溢价潮,多只产品提示风险

2026 年开年,LOF 基金再次掀起溢价潮。

1 月 5 日,广发积极 FOF-LOF、招商增荣 LOF、长信利鑫 LOF、国投白银 LOF 等近 10 只 LOF 基金扎堆发布溢价风险提示,其中还有产品从 1 月 5 日开市起至当日 10:30 停牌,就是因为二级市场交易价格溢价幅度过大。

1 月 6 日,国投白银 LOF 继续发布二级市场交易价格溢价风险提示公告,同时还有多只 LOF 基金宣布暂停大额申购,侧面也显示出资金炒作的热情仍然很高。

在这些公告中,基金管理人都在反复提醒投资者,如果盲目投资于高溢价率的基金份额,可能遭受重大损失,可以说是非常直白的风险提示了。去年年底,国投白银 LOF 连续多日涨停,带动近 20 只场内 LOF 因溢价出现涨停。在社交媒体上,关于基金套利的教程大火之后,更多个人投资者涌入这些大幅溢价的 LOF,但很快,这些产品盘中陆续跌停,市场风险给试图套利的投资者上了一课。

记者注意到,在这场围绕高溢价 LOF 的资本狂欢中,不少个人投资者其实是第一次接触 LOF,甚至完全不了解这类产品就已经开始入场,这是比较盲目甚至危险的。

事实上,从去年全年的业绩表现来看,全市场 407 只 LOF 基金还是交出了一张不错的答卷,平均收益率达到 24.06%,还有 3 只翻倍产品——国投瑞银白银期货 A(2025 年回报 130.99%,下同)、红土创新转型精选 A(101.40%) 和平安新兴产业 (100.32%)。不过多年来,这类产品始终面临着 「长不大」、被边缘化的处境,背后原因又是什么呢?

已有超 20 年历史的 LOF,为什么 「长不大」?

LOF 又叫上市开放式基金,诞生于 2004 年。彼时的开放式基金只能通过银行、基金公司等场外渠道按净值申赎,流程繁琐、效率低;而封闭式基金仅能在交易所场内交易,价格易与净值大幅偏离,两类产品的交易与结算体系相互独立,投资者难以灵活转换。

为适配中国基金市场现状、解决传统基金交易痛点,深交所创新推出了 LOF。这是一种可以在交易所挂牌交易的开放式基金,核心是实现开放式基金的场内场外互通交易,投资者既可在场外通过基金公司、银行等渠道申赎,也可在场内通过证券账户像买卖股票一样交易,还能根据场内场外价差进行跨市场套利。

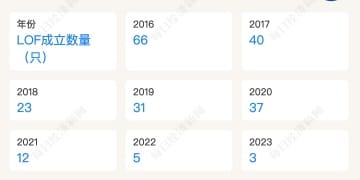

在推出初期,LOF 基金凭借其兼具封闭式基金交易方便、交易成本较低和开放式基金价格贴近净值等优点实现了快速发展,一年成立 20~30 只产品是常态,甚至 2016 年有近 70 只 LOF 基金成立,达到一个小高潮。此外,还有不少 LOF 基金是由过去的封闭式基金转型而来,例如此前的不少分级基金为了继续运作就转型为 LOF。

不过近几年来,LOF 基金的设立越来越少,尤其 2024 年全年无新成立的 LOF 基金,2025 年也仅有泓德红利优选 A、鹏华丰锐这两只产品。

截至 2025 年年底,全市场 409 只 LOF 基金的总规模尚不足 7000 亿元,其中,1 亿元以下的小微基金不在少数。这一数据与 5 年前相比几乎没有什么变化,与 10 年前相比仅增加了约 30%,与其他类型基金动辄数倍的增长比起来可以说是微乎其微。

LOF 基金为什么长不大?排排网财富公募产品运营曾方芳对记者指出,一方面是机制设计缺陷导致交易效率低下,跨系统转托管需 T+2 甚至更久,套利难度大;另一方面,流动性严重不足,多数 LOF 场内成交低迷,少量资金即可撬动价格,机构参与意愿低;另外,产品定位模糊、信息披露频率低、费率偏高等因素,共同导致了 LOF 在竞争中处于劣势,资金持续流向 ETF 等更优产品。

华南某大型公募人士也对 《每日经济新闻》 记者分析称,之所以现在还有基金管理人愿意发行 LOF 基金,可能是考虑到利用岁末年初市场对 LOF 溢价的短期关注,吸引资金,提升相关产品线的市场热度,同时也为场外客户提供场内交易的补充选择,深化与券商渠道的合作。

曾方芳亦表示,基金公司这样做的核心目的是进行差异化布局与匹配特定需求,「比如填补市场空白,将部分难以发行 ETF 的细分资产以 LOF 形式场内上市,满足多元化配置需求。另外,承接部分到期的封闭式基金转型为 LOF,以保持其场内交易属性,维持规模等」。

ETF 发展如火如荼,LOF 基金未来将走向何方?

每到岁末年初受到资金炒作,LOF 基金的关注度总是比平时高一些。尤其去年年底国投白银 LOF 的 「异军突起」,更让这类小众产品在资本市场大火了一把。

不过爆火的背后我们应该看到,LOF 基金无论规模还是对普罗大众的普及程度,依然有很大提升空间。相较于股票、普通开放式基金、ETF 等主流投资品种,其整体市场占比偏低,多数个人投资者对其 「场内交易+场外申赎」 的双重机制也仍然是一知半解,即便短期因个别产品的亮眼表现引发关注,也难以改变其在大众投资版图中 「小众化」 的基本格局。

业内对于这类产品的价值也有不同看法。曾方芳就指出,LOF 基金仍有不可替代的价值,「一是适配特殊资产,商品、QDII、主动管理型基金等难以 ETF 化的品种,LOF 可实现场内场外双向交易,满足差异化需求。二是兼顾场外申赎与场内交易,适配部分习惯场外配置又需灵活交易的投资者,补充 ETF 的服务空白。三是提供多元套利与配置工具,丰富市场交易生态」。

上述大型公募人士也表示,LOF 基金的灵活交易机制,能够为不同风险偏好的投资者提供差异化选择,尤其在部分细分资产领域,其无需构建一揽子证券的申赎模式,显著降低了普通投资者的参与门槛,是对现有公募产品体系的有效补充。

不过也有公募人士对记者指出,相较于 ETF 的高效申赎与套利机制,LOF 不仅申赎效率偏低、套利周期更长,且主动管理型产品的持仓透明度远不及 ETF,难以满足投资者对标的资产实时跟踪的需求。另外,在费率层面,LOF 的管理与运作成本普遍高于 ETF,在追求低成本的指数化投资浪潮下,其竞争力已逐渐弱化。从这个角度来看,LOF 可能代表的是一种落后生产力。

「未来 LOF 基金可以聚焦细分赛道,做精商品、跨境、FOF 等特色品种;优化机制,缩短转托管时间,引入做市商提升流动性;与 ETF 形成互补,而非正面竞争,维持小众但稳固的市场地位,避免被完全边缘化。」 对于这类产品的未来发展路径,曾方芳从专业角度给出了建议。

(文章来源:每日经济新闻)

(原标题:溢价潮再起!LOF 基金成资金热炒对象,却为何始终 「长不大」?)

(责任编辑:10)

【文章来源:天天财富】

要说 2025 年年底最受市场和投资者关注的基金产品,LOF 基金一定榜上有名。

彼时,随着沪银主力期货一路飙升,全市场独一份投资白银期货的基金产品——国投白银 LOF 成为资金热炒的对象,连续多日涨停,同时带动了场内 LOF 基金涨停潮。但很快,这些产品陆续迎来跌停,也给奔着套利去的投资者敲响了一记警钟。

2026 年伊始,多家基金公司又集中发布溢价风险提示公告,旗下 LOF 在二级市场的交易价格出现较大幅度溢价,提示投资者关注溢价风险。

诞生于 2004 年、已有多年历史的 LOF 基金为何始终做不大?如今还成为 「套利狂欢」 的重要工具,未来又将如何发展?《每日经济新闻》 记者就此展开了调查。

LOF 基金开年再掀溢价潮,多只产品提示风险

2026 年开年,LOF 基金再次掀起溢价潮。

1 月 5 日,广发积极 FOF-LOF、招商增荣 LOF、长信利鑫 LOF、国投白银 LOF 等近 10 只 LOF 基金扎堆发布溢价风险提示,其中还有产品从 1 月 5 日开市起至当日 10:30 停牌,就是因为二级市场交易价格溢价幅度过大。

1 月 6 日,国投白银 LOF 继续发布二级市场交易价格溢价风险提示公告,同时还有多只 LOF 基金宣布暂停大额申购,侧面也显示出资金炒作的热情仍然很高。

在这些公告中,基金管理人都在反复提醒投资者,如果盲目投资于高溢价率的基金份额,可能遭受重大损失,可以说是非常直白的风险提示了。去年年底,国投白银 LOF 连续多日涨停,带动近 20 只场内 LOF 因溢价出现涨停。在社交媒体上,关于基金套利的教程大火之后,更多个人投资者涌入这些大幅溢价的 LOF,但很快,这些产品盘中陆续跌停,市场风险给试图套利的投资者上了一课。

记者注意到,在这场围绕高溢价 LOF 的资本狂欢中,不少个人投资者其实是第一次接触 LOF,甚至完全不了解这类产品就已经开始入场,这是比较盲目甚至危险的。

事实上,从去年全年的业绩表现来看,全市场 407 只 LOF 基金还是交出了一张不错的答卷,平均收益率达到 24.06%,还有 3 只翻倍产品——国投瑞银白银期货 A(2025 年回报 130.99%,下同)、红土创新转型精选 A(101.40%) 和平安新兴产业 (100.32%)。不过多年来,这类产品始终面临着 「长不大」、被边缘化的处境,背后原因又是什么呢?

已有超 20 年历史的 LOF,为什么 「长不大」?

LOF 又叫上市开放式基金,诞生于 2004 年。彼时的开放式基金只能通过银行、基金公司等场外渠道按净值申赎,流程繁琐、效率低;而封闭式基金仅能在交易所场内交易,价格易与净值大幅偏离,两类产品的交易与结算体系相互独立,投资者难以灵活转换。

为适配中国基金市场现状、解决传统基金交易痛点,深交所创新推出了 LOF。这是一种可以在交易所挂牌交易的开放式基金,核心是实现开放式基金的场内场外互通交易,投资者既可在场外通过基金公司、银行等渠道申赎,也可在场内通过证券账户像买卖股票一样交易,还能根据场内场外价差进行跨市场套利。

在推出初期,LOF 基金凭借其兼具封闭式基金交易方便、交易成本较低和开放式基金价格贴近净值等优点实现了快速发展,一年成立 20~30 只产品是常态,甚至 2016 年有近 70 只 LOF 基金成立,达到一个小高潮。此外,还有不少 LOF 基金是由过去的封闭式基金转型而来,例如此前的不少分级基金为了继续运作就转型为 LOF。

不过近几年来,LOF 基金的设立越来越少,尤其 2024 年全年无新成立的 LOF 基金,2025 年也仅有泓德红利优选 A、鹏华丰锐这两只产品。

截至 2025 年年底,全市场 409 只 LOF 基金的总规模尚不足 7000 亿元,其中,1 亿元以下的小微基金不在少数。这一数据与 5 年前相比几乎没有什么变化,与 10 年前相比仅增加了约 30%,与其他类型基金动辄数倍的增长比起来可以说是微乎其微。

LOF 基金为什么长不大?排排网财富公募产品运营曾方芳对记者指出,一方面是机制设计缺陷导致交易效率低下,跨系统转托管需 T+2 甚至更久,套利难度大;另一方面,流动性严重不足,多数 LOF 场内成交低迷,少量资金即可撬动价格,机构参与意愿低;另外,产品定位模糊、信息披露频率低、费率偏高等因素,共同导致了 LOF 在竞争中处于劣势,资金持续流向 ETF 等更优产品。

华南某大型公募人士也对 《每日经济新闻》 记者分析称,之所以现在还有基金管理人愿意发行 LOF 基金,可能是考虑到利用岁末年初市场对 LOF 溢价的短期关注,吸引资金,提升相关产品线的市场热度,同时也为场外客户提供场内交易的补充选择,深化与券商渠道的合作。

曾方芳亦表示,基金公司这样做的核心目的是进行差异化布局与匹配特定需求,「比如填补市场空白,将部分难以发行 ETF 的细分资产以 LOF 形式场内上市,满足多元化配置需求。另外,承接部分到期的封闭式基金转型为 LOF,以保持其场内交易属性,维持规模等」。

ETF 发展如火如荼,LOF 基金未来将走向何方?

每到岁末年初受到资金炒作,LOF 基金的关注度总是比平时高一些。尤其去年年底国投白银 LOF 的 「异军突起」,更让这类小众产品在资本市场大火了一把。

不过爆火的背后我们应该看到,LOF 基金无论规模还是对普罗大众的普及程度,依然有很大提升空间。相较于股票、普通开放式基金、ETF 等主流投资品种,其整体市场占比偏低,多数个人投资者对其 「场内交易+场外申赎」 的双重机制也仍然是一知半解,即便短期因个别产品的亮眼表现引发关注,也难以改变其在大众投资版图中 「小众化」 的基本格局。

业内对于这类产品的价值也有不同看法。曾方芳就指出,LOF 基金仍有不可替代的价值,「一是适配特殊资产,商品、QDII、主动管理型基金等难以 ETF 化的品种,LOF 可实现场内场外双向交易,满足差异化需求。二是兼顾场外申赎与场内交易,适配部分习惯场外配置又需灵活交易的投资者,补充 ETF 的服务空白。三是提供多元套利与配置工具,丰富市场交易生态」。

上述大型公募人士也表示,LOF 基金的灵活交易机制,能够为不同风险偏好的投资者提供差异化选择,尤其在部分细分资产领域,其无需构建一揽子证券的申赎模式,显著降低了普通投资者的参与门槛,是对现有公募产品体系的有效补充。

不过也有公募人士对记者指出,相较于 ETF 的高效申赎与套利机制,LOF 不仅申赎效率偏低、套利周期更长,且主动管理型产品的持仓透明度远不及 ETF,难以满足投资者对标的资产实时跟踪的需求。另外,在费率层面,LOF 的管理与运作成本普遍高于 ETF,在追求低成本的指数化投资浪潮下,其竞争力已逐渐弱化。从这个角度来看,LOF 可能代表的是一种落后生产力。

「未来 LOF 基金可以聚焦细分赛道,做精商品、跨境、FOF 等特色品种;优化机制,缩短转托管时间,引入做市商提升流动性;与 ETF 形成互补,而非正面竞争,维持小众但稳固的市场地位,避免被完全边缘化。」 对于这类产品的未来发展路径,曾方芳从专业角度给出了建议。

(文章来源:每日经济新闻)

(原标题:溢价潮再起!LOF 基金成资金热炒对象,却为何始终 「长不大」?)

(责任编辑:10)

【文章来源:天天财富】

要说 2025 年年底最受市场和投资者关注的基金产品,LOF 基金一定榜上有名。

彼时,随着沪银主力期货一路飙升,全市场独一份投资白银期货的基金产品——国投白银 LOF 成为资金热炒的对象,连续多日涨停,同时带动了场内 LOF 基金涨停潮。但很快,这些产品陆续迎来跌停,也给奔着套利去的投资者敲响了一记警钟。

2026 年伊始,多家基金公司又集中发布溢价风险提示公告,旗下 LOF 在二级市场的交易价格出现较大幅度溢价,提示投资者关注溢价风险。

诞生于 2004 年、已有多年历史的 LOF 基金为何始终做不大?如今还成为 「套利狂欢」 的重要工具,未来又将如何发展?《每日经济新闻》 记者就此展开了调查。

LOF 基金开年再掀溢价潮,多只产品提示风险

2026 年开年,LOF 基金再次掀起溢价潮。

1 月 5 日,广发积极 FOF-LOF、招商增荣 LOF、长信利鑫 LOF、国投白银 LOF 等近 10 只 LOF 基金扎堆发布溢价风险提示,其中还有产品从 1 月 5 日开市起至当日 10:30 停牌,就是因为二级市场交易价格溢价幅度过大。

1 月 6 日,国投白银 LOF 继续发布二级市场交易价格溢价风险提示公告,同时还有多只 LOF 基金宣布暂停大额申购,侧面也显示出资金炒作的热情仍然很高。

在这些公告中,基金管理人都在反复提醒投资者,如果盲目投资于高溢价率的基金份额,可能遭受重大损失,可以说是非常直白的风险提示了。去年年底,国投白银 LOF 连续多日涨停,带动近 20 只场内 LOF 因溢价出现涨停。在社交媒体上,关于基金套利的教程大火之后,更多个人投资者涌入这些大幅溢价的 LOF,但很快,这些产品盘中陆续跌停,市场风险给试图套利的投资者上了一课。

记者注意到,在这场围绕高溢价 LOF 的资本狂欢中,不少个人投资者其实是第一次接触 LOF,甚至完全不了解这类产品就已经开始入场,这是比较盲目甚至危险的。

事实上,从去年全年的业绩表现来看,全市场 407 只 LOF 基金还是交出了一张不错的答卷,平均收益率达到 24.06%,还有 3 只翻倍产品——国投瑞银白银期货 A(2025 年回报 130.99%,下同)、红土创新转型精选 A(101.40%) 和平安新兴产业 (100.32%)。不过多年来,这类产品始终面临着 「长不大」、被边缘化的处境,背后原因又是什么呢?

已有超 20 年历史的 LOF,为什么 「长不大」?

LOF 又叫上市开放式基金,诞生于 2004 年。彼时的开放式基金只能通过银行、基金公司等场外渠道按净值申赎,流程繁琐、效率低;而封闭式基金仅能在交易所场内交易,价格易与净值大幅偏离,两类产品的交易与结算体系相互独立,投资者难以灵活转换。

为适配中国基金市场现状、解决传统基金交易痛点,深交所创新推出了 LOF。这是一种可以在交易所挂牌交易的开放式基金,核心是实现开放式基金的场内场外互通交易,投资者既可在场外通过基金公司、银行等渠道申赎,也可在场内通过证券账户像买卖股票一样交易,还能根据场内场外价差进行跨市场套利。

在推出初期,LOF 基金凭借其兼具封闭式基金交易方便、交易成本较低和开放式基金价格贴近净值等优点实现了快速发展,一年成立 20~30 只产品是常态,甚至 2016 年有近 70 只 LOF 基金成立,达到一个小高潮。此外,还有不少 LOF 基金是由过去的封闭式基金转型而来,例如此前的不少分级基金为了继续运作就转型为 LOF。

不过近几年来,LOF 基金的设立越来越少,尤其 2024 年全年无新成立的 LOF 基金,2025 年也仅有泓德红利优选 A、鹏华丰锐这两只产品。

截至 2025 年年底,全市场 409 只 LOF 基金的总规模尚不足 7000 亿元,其中,1 亿元以下的小微基金不在少数。这一数据与 5 年前相比几乎没有什么变化,与 10 年前相比仅增加了约 30%,与其他类型基金动辄数倍的增长比起来可以说是微乎其微。

LOF 基金为什么长不大?排排网财富公募产品运营曾方芳对记者指出,一方面是机制设计缺陷导致交易效率低下,跨系统转托管需 T+2 甚至更久,套利难度大;另一方面,流动性严重不足,多数 LOF 场内成交低迷,少量资金即可撬动价格,机构参与意愿低;另外,产品定位模糊、信息披露频率低、费率偏高等因素,共同导致了 LOF 在竞争中处于劣势,资金持续流向 ETF 等更优产品。

华南某大型公募人士也对 《每日经济新闻》 记者分析称,之所以现在还有基金管理人愿意发行 LOF 基金,可能是考虑到利用岁末年初市场对 LOF 溢价的短期关注,吸引资金,提升相关产品线的市场热度,同时也为场外客户提供场内交易的补充选择,深化与券商渠道的合作。

曾方芳亦表示,基金公司这样做的核心目的是进行差异化布局与匹配特定需求,「比如填补市场空白,将部分难以发行 ETF 的细分资产以 LOF 形式场内上市,满足多元化配置需求。另外,承接部分到期的封闭式基金转型为 LOF,以保持其场内交易属性,维持规模等」。

ETF 发展如火如荼,LOF 基金未来将走向何方?

每到岁末年初受到资金炒作,LOF 基金的关注度总是比平时高一些。尤其去年年底国投白银 LOF 的 「异军突起」,更让这类小众产品在资本市场大火了一把。

不过爆火的背后我们应该看到,LOF 基金无论规模还是对普罗大众的普及程度,依然有很大提升空间。相较于股票、普通开放式基金、ETF 等主流投资品种,其整体市场占比偏低,多数个人投资者对其 「场内交易+场外申赎」 的双重机制也仍然是一知半解,即便短期因个别产品的亮眼表现引发关注,也难以改变其在大众投资版图中 「小众化」 的基本格局。

业内对于这类产品的价值也有不同看法。曾方芳就指出,LOF 基金仍有不可替代的价值,「一是适配特殊资产,商品、QDII、主动管理型基金等难以 ETF 化的品种,LOF 可实现场内场外双向交易,满足差异化需求。二是兼顾场外申赎与场内交易,适配部分习惯场外配置又需灵活交易的投资者,补充 ETF 的服务空白。三是提供多元套利与配置工具,丰富市场交易生态」。

上述大型公募人士也表示,LOF 基金的灵活交易机制,能够为不同风险偏好的投资者提供差异化选择,尤其在部分细分资产领域,其无需构建一揽子证券的申赎模式,显著降低了普通投资者的参与门槛,是对现有公募产品体系的有效补充。

不过也有公募人士对记者指出,相较于 ETF 的高效申赎与套利机制,LOF 不仅申赎效率偏低、套利周期更长,且主动管理型产品的持仓透明度远不及 ETF,难以满足投资者对标的资产实时跟踪的需求。另外,在费率层面,LOF 的管理与运作成本普遍高于 ETF,在追求低成本的指数化投资浪潮下,其竞争力已逐渐弱化。从这个角度来看,LOF 可能代表的是一种落后生产力。

「未来 LOF 基金可以聚焦细分赛道,做精商品、跨境、FOF 等特色品种;优化机制,缩短转托管时间,引入做市商提升流动性;与 ETF 形成互补,而非正面竞争,维持小众但稳固的市场地位,避免被完全边缘化。」 对于这类产品的未来发展路径,曾方芳从专业角度给出了建议。

(文章来源:每日经济新闻)

(原标题:溢价潮再起!LOF 基金成资金热炒对象,却为何始终 「长不大」?)

(责任编辑:10)

【文章来源:天天财富】

要说 2025 年年底最受市场和投资者关注的基金产品,LOF 基金一定榜上有名。

彼时,随着沪银主力期货一路飙升,全市场独一份投资白银期货的基金产品——国投白银 LOF 成为资金热炒的对象,连续多日涨停,同时带动了场内 LOF 基金涨停潮。但很快,这些产品陆续迎来跌停,也给奔着套利去的投资者敲响了一记警钟。

2026 年伊始,多家基金公司又集中发布溢价风险提示公告,旗下 LOF 在二级市场的交易价格出现较大幅度溢价,提示投资者关注溢价风险。

诞生于 2004 年、已有多年历史的 LOF 基金为何始终做不大?如今还成为 「套利狂欢」 的重要工具,未来又将如何发展?《每日经济新闻》 记者就此展开了调查。

LOF 基金开年再掀溢价潮,多只产品提示风险

2026 年开年,LOF 基金再次掀起溢价潮。

1 月 5 日,广发积极 FOF-LOF、招商增荣 LOF、长信利鑫 LOF、国投白银 LOF 等近 10 只 LOF 基金扎堆发布溢价风险提示,其中还有产品从 1 月 5 日开市起至当日 10:30 停牌,就是因为二级市场交易价格溢价幅度过大。

1 月 6 日,国投白银 LOF 继续发布二级市场交易价格溢价风险提示公告,同时还有多只 LOF 基金宣布暂停大额申购,侧面也显示出资金炒作的热情仍然很高。

在这些公告中,基金管理人都在反复提醒投资者,如果盲目投资于高溢价率的基金份额,可能遭受重大损失,可以说是非常直白的风险提示了。去年年底,国投白银 LOF 连续多日涨停,带动近 20 只场内 LOF 因溢价出现涨停。在社交媒体上,关于基金套利的教程大火之后,更多个人投资者涌入这些大幅溢价的 LOF,但很快,这些产品盘中陆续跌停,市场风险给试图套利的投资者上了一课。

记者注意到,在这场围绕高溢价 LOF 的资本狂欢中,不少个人投资者其实是第一次接触 LOF,甚至完全不了解这类产品就已经开始入场,这是比较盲目甚至危险的。

事实上,从去年全年的业绩表现来看,全市场 407 只 LOF 基金还是交出了一张不错的答卷,平均收益率达到 24.06%,还有 3 只翻倍产品——国投瑞银白银期货 A(2025 年回报 130.99%,下同)、红土创新转型精选 A(101.40%) 和平安新兴产业 (100.32%)。不过多年来,这类产品始终面临着 「长不大」、被边缘化的处境,背后原因又是什么呢?

已有超 20 年历史的 LOF,为什么 「长不大」?

LOF 又叫上市开放式基金,诞生于 2004 年。彼时的开放式基金只能通过银行、基金公司等场外渠道按净值申赎,流程繁琐、效率低;而封闭式基金仅能在交易所场内交易,价格易与净值大幅偏离,两类产品的交易与结算体系相互独立,投资者难以灵活转换。

为适配中国基金市场现状、解决传统基金交易痛点,深交所创新推出了 LOF。这是一种可以在交易所挂牌交易的开放式基金,核心是实现开放式基金的场内场外互通交易,投资者既可在场外通过基金公司、银行等渠道申赎,也可在场内通过证券账户像买卖股票一样交易,还能根据场内场外价差进行跨市场套利。

在推出初期,LOF 基金凭借其兼具封闭式基金交易方便、交易成本较低和开放式基金价格贴近净值等优点实现了快速发展,一年成立 20~30 只产品是常态,甚至 2016 年有近 70 只 LOF 基金成立,达到一个小高潮。此外,还有不少 LOF 基金是由过去的封闭式基金转型而来,例如此前的不少分级基金为了继续运作就转型为 LOF。

不过近几年来,LOF 基金的设立越来越少,尤其 2024 年全年无新成立的 LOF 基金,2025 年也仅有泓德红利优选 A、鹏华丰锐这两只产品。

截至 2025 年年底,全市场 409 只 LOF 基金的总规模尚不足 7000 亿元,其中,1 亿元以下的小微基金不在少数。这一数据与 5 年前相比几乎没有什么变化,与 10 年前相比仅增加了约 30%,与其他类型基金动辄数倍的增长比起来可以说是微乎其微。

LOF 基金为什么长不大?排排网财富公募产品运营曾方芳对记者指出,一方面是机制设计缺陷导致交易效率低下,跨系统转托管需 T+2 甚至更久,套利难度大;另一方面,流动性严重不足,多数 LOF 场内成交低迷,少量资金即可撬动价格,机构参与意愿低;另外,产品定位模糊、信息披露频率低、费率偏高等因素,共同导致了 LOF 在竞争中处于劣势,资金持续流向 ETF 等更优产品。

华南某大型公募人士也对 《每日经济新闻》 记者分析称,之所以现在还有基金管理人愿意发行 LOF 基金,可能是考虑到利用岁末年初市场对 LOF 溢价的短期关注,吸引资金,提升相关产品线的市场热度,同时也为场外客户提供场内交易的补充选择,深化与券商渠道的合作。

曾方芳亦表示,基金公司这样做的核心目的是进行差异化布局与匹配特定需求,「比如填补市场空白,将部分难以发行 ETF 的细分资产以 LOF 形式场内上市,满足多元化配置需求。另外,承接部分到期的封闭式基金转型为 LOF,以保持其场内交易属性,维持规模等」。

ETF 发展如火如荼,LOF 基金未来将走向何方?

每到岁末年初受到资金炒作,LOF 基金的关注度总是比平时高一些。尤其去年年底国投白银 LOF 的 「异军突起」,更让这类小众产品在资本市场大火了一把。

不过爆火的背后我们应该看到,LOF 基金无论规模还是对普罗大众的普及程度,依然有很大提升空间。相较于股票、普通开放式基金、ETF 等主流投资品种,其整体市场占比偏低,多数个人投资者对其 「场内交易+场外申赎」 的双重机制也仍然是一知半解,即便短期因个别产品的亮眼表现引发关注,也难以改变其在大众投资版图中 「小众化」 的基本格局。

业内对于这类产品的价值也有不同看法。曾方芳就指出,LOF 基金仍有不可替代的价值,「一是适配特殊资产,商品、QDII、主动管理型基金等难以 ETF 化的品种,LOF 可实现场内场外双向交易,满足差异化需求。二是兼顾场外申赎与场内交易,适配部分习惯场外配置又需灵活交易的投资者,补充 ETF 的服务空白。三是提供多元套利与配置工具,丰富市场交易生态」。

上述大型公募人士也表示,LOF 基金的灵活交易机制,能够为不同风险偏好的投资者提供差异化选择,尤其在部分细分资产领域,其无需构建一揽子证券的申赎模式,显著降低了普通投资者的参与门槛,是对现有公募产品体系的有效补充。

不过也有公募人士对记者指出,相较于 ETF 的高效申赎与套利机制,LOF 不仅申赎效率偏低、套利周期更长,且主动管理型产品的持仓透明度远不及 ETF,难以满足投资者对标的资产实时跟踪的需求。另外,在费率层面,LOF 的管理与运作成本普遍高于 ETF,在追求低成本的指数化投资浪潮下,其竞争力已逐渐弱化。从这个角度来看,LOF 可能代表的是一种落后生产力。

「未来 LOF 基金可以聚焦细分赛道,做精商品、跨境、FOF 等特色品种;优化机制,缩短转托管时间,引入做市商提升流动性;与 ETF 形成互补,而非正面竞争,维持小众但稳固的市场地位,避免被完全边缘化。」 对于这类产品的未来发展路径,曾方芳从专业角度给出了建议。

(文章来源:每日经济新闻)

(原标题:溢价潮再起!LOF 基金成资金热炒对象,却为何始终 「长不大」?)

(责任编辑:10)