作者:

孙铭蔚

【编者按】

2026 年是 「十五五」 开局之年,中国经济步入新发展阶段。

新形势下,外资投行唱多中国的声音不绝于耳。高盛2026 年建议高配 A 股和港股;摩根大通将中国内地与香港股市评级调升至 「超配」;瑞银认为,政策支持、企业盈利改善及资金流入等因素可能推动 A 股估值提升。这些判断均反映出国际资本对中国经济转型方向与 2026 年发展前景的认同,更预示着冬去春来,全球资本有望流向东方。

澎湃新闻 「首席连线」2026 年市场展望以 《春水向东流》 为题,取的也是此意。展望中,「首席连线」 工作室将访谈数十位权威经济学家、基金经理和分析师,请他们谈谈对新一年中国经济的判断,解析投资新机遇。

「我们确实认为外资在中国市场会持续加仓,海外投资人对中国创新的认知程度有了大幅提升,且市场盈利改善、房地产系统性风险得到控制,这些因素促使外资重新关注中国股票市场。」1 月 22 日,瑞银中国股票策略研究主管王宗豪做客澎湃新闻 「春水向东流——《首席连线》2026 年市场展望」 专题时说。

对于具体投资方向,王宗豪表示看好 AI、「反内卷」 叠加出海主题。在 AI 领域,尤为看好硬件与互联网应用端;「反内卷」 主题下,光伏产业链是典型代表;出海主题方面,看好海外收入占比高的企业,尤其是汽车零部件公司。

中国资产吸引力显著

对于美元走势与资金流动,王宗豪指出,2026 年二季度起美元有望升值,这一趋势可能影响全球资金流向。「二季度随着关税影响被消化,再加上 『大美丽法案』 补贴到账及利率下降,美国经济会加速,美股可能会吸引部分资金流入,美国散户参与度依然比较踊跃。」 他补充道,新兴市场因估值不便宜、个股盈利弱于美股,2026 年表现或相对平淡,「特别是二季度之后,资金可能更倾向于流向具备估值优势和盈利修复潜力的市场,中国股市正是其中的核心标的。」

在全球资产配置框架中,王宗豪明确表示,科技尤其是 AI 将成为 2026 年的核心主旋律,中国股市在这一趋势下具备显著的配置价值,是全球投资者值得重点布局的方向。

谈及中国资产的吸引力,王宗豪从估值、盈利、资金面三个维度给出了具体判断。

在估值层面,王宗豪表示,从估值来看,中国股市目前处于自身历史平均中枢水平,但与全球相比,估值仍低于基准水平,对全球投资者而言,中国股市依然较为便宜。这一估值优势成为外资持续加仓的重要基础。

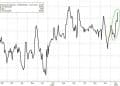

盈利修复则是中国资产的另一大支撑。王宗豪将 2026 年 MSCI 中国指数 14% 的上涨空间拆解为 「10 个百分点的 EPS(每股盈利) 增长+4 个百分点的估值提升」,「收入增长我们预期在 5% 左右,与名义 GDP 增长基本相同;回购能维持在 1% 左右,现有回购量约为市值的 1%;利润率提升可拉动 4 个百分点,其中折旧下降贡献 1-2 个百分点,『反内卷』 效应贡献 3 个百分点。」

他以具体行业为例指出,化工、锂电、航空等行业出现加价现象,外卖行业竞争格局企稳,若这些行业利润率回升至历史平均水平的一半,就能拉动指数利润约 3%。

资金面方面,王宗豪强调外资加仓中国资产的趋势将延续。

「我们确实认为外资在中国市场会持续加仓,海外投资人对中国创新的认知程度有了大幅提升,且市场盈利改善、房地产系统性风险得到控制,这些因素促使外资重新关注中国股票市场。」 他给出具体数据支撑表示,2025 年三季度外国机构投资者对中国股票的主动基金低配比例收窄至-1.3%,而全球最大 40 只基金的中国配置比例约 1.1%-1.2%,远低于 2020 年底的 2%,仍有很大提升空间。此外,港股已出现外资加仓信号,「年初 1 月 2 日国内市场放假、南下资金通道关闭期间,港股大涨,这大概率是外资加仓中国的信号,我们觉得这一趋势还会持续。」

对于 A 股与港股的差异,王宗豪认为两者 「各有千秋」:「港股更受益于投资机构对 AI 的热情,特别是应用端的大型互联网厂商,叠加美联储降息预期,表现值得期待;A 股则凭借政策呵护与长线资金保底,波动幅度可能小于港股,且在 『反内卷』 主题下,新能源、上游制造业等行业有望迎来修复。」

他特别提到,港股机构投资者占比更高,「更需要业绩验证,4 月和 7、8 月的业绩期将是重要催化剂。」

聚焦三大方向

对于具体投资方向,王宗豪表示看好三个方向,分别为 AI、「反内卷」 叠加出海主题。

在 AI 领域,王宗豪尤为看好硬件与互联网应用端:「硬件方面,我们特别偏好半导体设备,『科技自强』 仍是主要旋律,而半导体设备是科技自强中最恰当的代表;互联网业务端的发展机会集中在港股大型厂商,国内大型互联网公司将是 AI 最大受益者,但 2025 年前三季度股价表现未能充分反映基本面的改善。」

他同时强调中国 AI 资产的风险分散价值:「AI 最领先的两个国家是中国和美国,全球配置中美国的仓位大概在 60%-70%,中国还不到 5%,且中国 AI 公司与美股 AI 公司关联度远低于韩国等市场,从风险分散角度,海外投资人有很强的加仓意愿。」

「反内卷」 主题下,王宗豪认为光伏产业链是典型代表,「从利润率角度来看,光伏是众多行业中最低的,应该说是最需要反内卷的,且部分光伏板块中的储能供给会满足海外电网 AIDC 建设需求,将受益于全球 AI 基础设施建设红利。」

出海主题方面,王宗豪看好海外收入占比高的企业,尤其是汽车零部件公司。他指出,海外收入占比高的公司多年来收入增长领先于整体股票市场,它们通过创新实现海外收入,2025 年起利润增长进一步加速,且估值低于历史平均水平,是参与中国创新成果的优质标的。

此外,王宗豪在提到券商板块的性价比优势时指出,券商板块目前估值在历史牛市中处于低位,2025 年前三季度券商盈利增长 50%-80%,且市场流动性充裕、交易量提升、IPO 扩容,这些都支撑券商板块的基本面,性价比很高。

(澎湃新闻)

文章转载自东方财富